ファクタリング会社を利用しているが手数料が高い・入金が遅いなど、他社利用中に乗り換えを検討している方もいるでしょう。

結論から伝えると、ファクタリングは他社利用中に乗り換えても問題はありません。ただし同一債権を複数社に売却する行為は、二重譲渡に該当し違法行為になるため注意が必要です。

ファクタリングの手数料は一律に何%といったように、法規制されていないため、ファクタリング会社ごとに独自の審査で手数料が決定されます。手数料が大きいと入金予定だった金額が大きく減るので、キャッシュフローを圧迫してします。

今回は他社利用中のファクタリング乗り換えのメリットやデメリット、注意点について解説しながらおすすめのファクタリング会社を紹介していきます。

| サービス名 | 特徴 |

QuQuMo(ククモ) | ・審査通過率:98% / 手数料:1%~ ・審査:最短30分 / 入金:最短2時間 ・買取金額:制限なし / 利用対象:個人事業主 法人 ・必要書類:請求書 通帳コピー ※2点のみ |

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT 法人企業におすすめ | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万円~上限なし | 請求書/通帳コピー/本人確認書類 ※3つのみ |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| みんなのファクタリング | 非公開 | 7%〜 | 60分 審査時間30分 | 1〜300万円 | 請求書/通帳コピー ※2つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

ファクタリングは他社利用中でも乗り換え可能!注意すべきポイントを解説

現在ファクタリングを利用している場合でも、他社への乗り換えを検討することは可能です。

ただしすべてのケースで自由に乗り換えられるわけではなく、注意点があります。

ここでは、ファクタリング会社を他社利用中に乗り換え可能なケースと、絶対に行ってはいけないケースについて詳しく解説します。

他社利用中に乗り換えがOKなケース

ファクタリング利用中であっても、次のようなケースであれば他社へ乗り換えることが可能です。

異なる売掛先の請求書を新たに売却する場合

ファクタリングでは「売掛債権(請求書)」ごとに契約を結ぶため、既に他社で売却済みの債権とは異なる売掛先の債権であれば、新たなファクタリング会社で問題なく売却できます。

例えば、現在A社に対する請求書をファクタリングA社に売却していても、新たにB社に対する別の請求書をファクタリングB社に売却することは可能です。

このケースでは全く別々の売掛債権を売却しているため、二重譲渡にはあたりません。

同じ売掛先でも異なる請求書を売却する場合

売掛先が同一企業であっても、異なる取引や契約によって発生した請求書(別の月度・異なる業務内容など)は別々の債権として扱われるため、他社への乗り換えが可能です。

例えば、4月分の売掛債権をA社に売却済みでも、新たに5月分の売掛債権をB社に売却することは問題ありません。

債権が別である限り、他社への乗り換えとして認められます。

同一の売掛債権を二重譲渡するのは絶対にNG(法律違反)

絶対に行ってはいけないのが、「同一の売掛債権」を複数のファクタリング会社に二重で売却する行為です。この行為は「二重譲渡」と呼ばれ、法律違反に該当します。

ファクタリング会社は売掛債権の譲渡を前提に買取を行っています。

同じ請求書を複数社に売却してしまうと、どの会社が債権を保有しているか分からなくなり、トラブルに発展します。また、刑法上の詐欺罪に問われる可能性もあります。

万が一二重譲渡が発覚すると、ファクタリング会社から即座に契約解除されるだけでなく、損害賠償請求や法的措置を取られる可能性もあります。絶対に行わないよう注意しましょう。

他社利用中で乗り換えおすすめファクタリング9選!手数料・入金スピードを比較

QuQuMo 個人OK/通過率98%/土日対応/2時間で即日入金のオンラインファクタリング

_新LP-1024x400.png)

QuQuMo(ククモ)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

QuQuMo(ククモ)は最安1%〜と低手数料のAIオンライン完結ファクタリングサービスです。業界最安水準に加えて、必要書類は最も少なく請求書と通帳の2点のみで利用ができ、審査時間は最短30分と非常に早いのが特徴です。

QuQuMo(ククモ)が選ばれる理由は審査通過率は98%と非常に高く、オンライン完結のため入金スピードも最短2時間の即日入金と早期に資金調達できる点です。

また2社間取引のため取引先にファクタリング利用が知られることもなく、買取上限・下限制限がないため少額債権の売却を検討している個人業主やフリーランス・大口の資金調達を検討している法人企業にもおすすめです。

| 会社・サービス名 | QuQuMo(ククモ) |

| 審査通過率 | 98% |

| 手数料 | 1% |

| 審査時間 | 30分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 請求書・通帳コピー |

| 買取可能金額 | 制限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 9:30〜18:00 |

| 土日祝日対応 | 土日でも審査受付 |

QuQuMo(ククモ)の手数料相場・入金スピード・審査時間

2時間以内審査・3時間程度で入金が多い

QuQuMo(ククモ)は最短30分審査・最短2時間入金と公式サイトに記載があり、表記通り2時間以内に審査完了・入金となっている方が非常に多いです。ただし買取制限を設けていないため、高額になると少し時間がかかる場合があります。

_審査時間・入金スピード.png)

手数料は1〜5%のユーザーが多い

先ほど触れたようにQuQuMo(ククモ)は買取制限がないため、少額・高額ファクタリングの両方が可能です。高額になるほど手数料は下がりやすいですが、データ上では最も手数料相場が低いといえます。

_手数料相場.png)

QuQuMo(ククモ)の口コミ・評判

活用した場面

コロナの影響で閉店が続く中で、少しでも回収できるように先手を打って依頼しました。とくに小口の回収だと時間掛かり過ぎるので、赤字でも時間効率を優先しました。

サービス・会社の良かったところ

ネットですべての取引が完結するので、面倒なやり取りに感じることがなかったです。審査も見積、入金までノンストレスでした。入金までの時間が早過ぎて、はじめて利用時は逆に不安になるほどでした。

サービス・会社の改善ポイント

二者間のみに対応しているので、三者間のファクタリングにも対応して欲しいです。若干、手数料が高くなっても良いので、改善して欲しいです。

検討者へのおすすめポイント

審査スピードが早いので、ダメもとで依頼するのもアリだと思います。結果が早いのでイライラして待つことがないです。手数料も安いし、小口にも対応しているので使い勝手が良いです。入金スピードも2時間ほどなので、とにかく現金化したい人にお勧めです。

QuQuMo(ククモ)の口コミ詳細はこちら

活用した場面

取り組み先から前入金の指定があり、資金調達のため利用しました。普段は後日精算だったので現金がなかったので助かりました。

サービス・会社の良かったところ

オンラインで完結できるのでありがたいサービスでした。電話やメール対応も素早く更には親切で気持ちよくサービスを利用できました。審査に時間がかからないスキームなので本当に助けられました。

サービス・会社の改善ポイント

オンラインかつスピード審査がウリなので仕方がないと思いますが、手数料が高いです。最大で14%くらいあるので気をつけないと行けません。

検討者へのおすすめポイント

QuQuMoは実績も豊富ですし、審査が通りやすいことがおすすめです。業界のトップクラスとも言われております。私も審査が不安でしたが、利用できましたので嬉しかったです。申し込みについては24時間対応していますので安心です。オンラインが基本ですので回答が早くスピード重視の方にはおすすめです。

QuQuMo(ククモ)の口コミ詳細はこちら

活用した場面

納品したにもかかわらず入金が遅れ、給与の支払いなど資金繰りに困っていました。おかげさまで滞りなく給与を支払い、事務所の運転資金を確保することができました。

サービス・会社の良かったところ

一番助かったのは、とにかくスピードが速いことです。申し込みから入金まで数時間というスピードで、本当に助かりました。おかげで、給与の支払い遅延を回避することができ、社員の不安も解消することができました。

サービス・会社の改善ポイント

特に不満はなかったのですが、強いて言えば、審査の基準がもう少し明確にしてもらえると、より安心して利用できると思います。また、もし審査に通らなかった場合の理由も教えてもらえると、今後の資金調達に役立ちます。

検討者へのおすすめポイント

審査が簡単で最短数時間で入金可能というスピードの速さが魅力のファクタリングサービスです。手数料も業界最安水準で、とてもリーズナブルなので、資金繰りに困っている中小企業におすすめです。また、2社間取引なので、売掛先に知られる心配がありません。

QuQuMo(ククモ)の口コミ詳細はこちら

ペイトナーファクタリング 入金まで最短10分で即日入金/複数回申請OK/個人債権もOK

ペイトナーファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

ペイトナーファクタリングはフリーランス・個人事業主向けのAIファクタリングサービスで、初期・月額費用0円・最短10分で入金が完了します。

買取価格も1万円から利用が可能で請求書をアップロードするだけで簡単に現金化ができます。金融機関が運営しているサービスの場合は事業計画書などの提出が必要ですが、請求書・本人確認書・入出金履歴の3つだけで利用ができます。

また料金体系もわかりやすく手数料は一律10%となっており、最低手数料のみを記載している場合は上限がわからないことも多いですが、ペイトナーの場合は安心して利用ができます。

また一度審査で落ちてしまっても複数回の申請が可能・売掛先が個人でも利用できる点も嬉しいポイントです。

| 会社・サービス名 | ペイトナーファクタリング |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 審査時間 | 10分〜 |

| 入金時間 | 10分〜 |

| 必要書類 | 請求書/本人確認書類(※初回申請のみ) 口座入出金履歴またはサイトURLのどちらか一点(※任意書類) |

| 買取可能金額 | 初回:1〜25万円 2回目以降:最大100万円 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主 |

| 営業時間 | 10時〜19時 |

| 土日祝日対応 | 平日のみ |

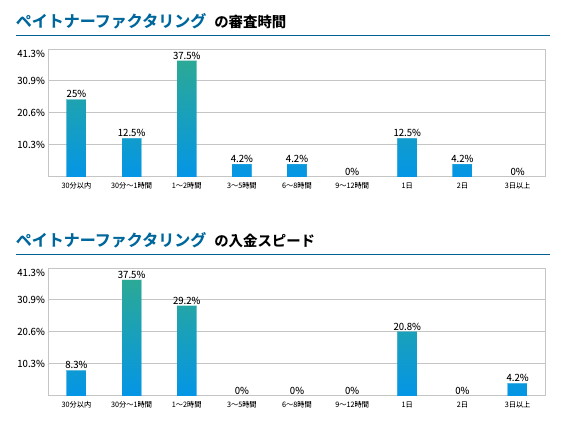

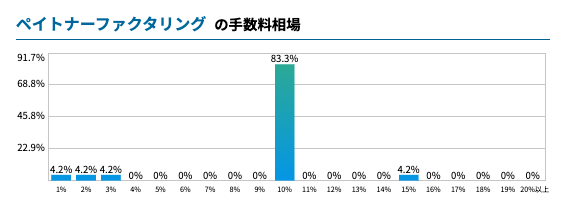

ペイトナーファクタリングの手数料相場・入金スピード・審査時間

30分以内が非常に多い

ペイトナーファクタリングはAI審査を行い最短10分で入金と公式に記載があります。審査状況によって多少時間はかかるものの、入金スピードはトップクラスです。早急に資金調達をしたい個人事業主・フリーランスにおすすめです。

手数料は10%

ペイトナーファクタリングは個人事業主に特化したファクタリングで、公式サイトにも10%と記載があります。一部のユーザーが10%以外を選択した可能性がありますが、最短10分というスピードは魅力です。緊急の場合にはペイトナーを利用しましょう。

ペイトナーファクタリングの口コミ・評判

活用した場面

取材を行うため急遽現金が必要になったため。現地が田舎なことから、クレジットカードやキャッシュレス対応が不可能だった。

サービス・会社の良かったところ

初回から必要になる書類が少なく、準備に時間を取られることがなかった。不明点や不安に感じた点は、チャットから連絡すると迅速に対応してもらえたので安心して利用できる。何より審査・入金が早い。私の場合は2時間程度だった。

サービス・会社の改善ポイント

特になし。ただ、審査の時間が最短10分とあるが、本当に10分で審査されるわけではない点は要注意。手数料が少なくなるキャンペーンなどがあると嬉しい。

検討者へのおすすめポイント

審査時間が短く、必要書類が少ないため初めてファクタリングをする方におすすめ。分からないことなど、チャットから質問すれば迅速に対応してくれるため、安心して利用しやすいと思う。また、審査通過の連ら気が来た場合、同じタイミングで入金処理が始まるため、現金を手にできるまでの時間が短くて良い。

ペイトナーファクタリングの口コミ詳細はこちら

活用した場面

個人事業主でせどり・物販を行っています。資金繰りがうまくいかず、購入物の支払いが滞りそうなときに活用しました。

サービス・会社の良かったところ

せどり・物販を行っていると、いかに手元の資金を回すかが重要になってきます。利益商品を見つけた際は、どれだけその商品を仕入れられるかで収入が大きく変わります。ペイトナーでは数時間以内で入金まで完了します。なので、臨時仕入れなどが急にお金が必要になったときに重宝します。

サービス・会社の改善ポイント

手数料が10%と他社に比べて高いのが難点です。 手数料がもう少し下がってくると、利用しやすくなります。

検討者へのおすすめポイント

入金までのスピードが速いのがペイトナーの最大の魅力だと思います。個人事業主で方ですぐに資金が必要な方におすすめです。ペイトナーは掛け目がありません。そのため手数料はありますが、想像以上に入金されるお金が少なかったということはありません。そこは安心できるポイントだと思います。

ペイトナーファクタリングの口コミ詳細はこちら

活用した場面

企業から名刺のデザインを依頼されて、作成して納品しました。ただ、すぐに企業からの入金がなかったことと、次の企業からの名刺デザインの依頼があり資金が必要だったためにファクタリングを利用しました。

サービス・会社の良かったところ

ペイトナーファクタリングを利用しましたが、とにかく手続きが簡単だったのと何よりも入金スピードがビックリするほど速くてとてもありがたかったです。

サービス・会社の改善ポイント

初回の申請可能金額は25万円となっているので、できればもう少し融通してくれれば言うことなしという感じでした。

検討者へのおすすめポイント

とにかくスピーディーに売掛金を現金化してくれる業者さんなので、現金を今すぐにでも現金化したいという方におススメです。ただ、初回の利用の場合は申請可能金額が25万円までとなっているのでその点は注意したほうが良いと思います。

ペイトナーファクタリングの口コミ詳細はこちら

【法人向け】KKT 手数料1%~/通過率91%/累計100億円突破&リピート率89.6%で安心利用

KKTファクタリングは手数料が1%~と安く買取率も91.2%と非常に高いオンラインファクタリングで、法人向けの買取を行っています。

累計で100億円のファクタリング実績があり、リピート率は89.6%・顧客満足度も92.3%と高いため安心して利用ができます。

赤字決算や債務超過でも対応しておりWeb上からなら、土日祝日でも24時間審査申込ができます。審査スピードも早く最短即日入金のため、急ぎの方にもおすすめです。

| 会社・サービス名 | KKTファクタリング |

| 審査通過率 | 91.2% |

| 手数料 | 1% |

| 審査時間 | 30分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 請求書・通帳コピー・本人確認書 |

| 買取可能金額 | 30万円~上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 法人向け |

| 営業時間 | 9:30〜19:00 |

| 土日祝日対応 | 土日祝日でも24時間審査受付 |

大手企業のグループ会社|アクセルファクターのファクタリングサービス

アクセルファクター|営業時間・審査通過率・必要書類・手数料・土日対応

アクセルファクターは大手企業のグループ会社が運営しており、手数料も0.5%から利用ができるオンラインファクタリング会社です。審査通過率は93%と高い数値で、赤字・滞納企業の売掛債権にも対応しており柔軟性が高いのが特徴です。他社で審査に落ちた場合でも大手企業のグループ会社が運営していることもあり、リスクの高い債権でも買い取り対応を行なっています。また審査の必要書類も柔軟に対応しているため、書類が揃っていなくても代わりの書類提示があり柔軟に対応してもらえます。また継続利用で手数料も減額されるため他社利用中でファクタリング会社の乗り換えにはおすすめです。年間相談件数も1.5万件・専属担当の手厚いサポートがついているため、はじめてファクタリングを実施する方でも安心して利用ができます。

labol(ラボル) 通過率90%/土日祝日/最短30分/24時間即日入金/AIファクタリング

_トップ-1-1024x704.png)

labol(ラボル)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

- 個人事業主・フリーランス・法人企業に対応

- 最短30分入金/土日祝日も24時間365日即時入金

- 通帳コピー不要で必要書類は3つのみ/1万円から買取OK

labol(ラボル)はフリーランス・個人事業主・法人企業に対応したAIオンラインファクタリングで、審査時間は最短10分・土日祝日も最短30分で24時間即時入金・審査通過率90%・必要書類も3つと少なく通帳コピーが不要で、スピーディーに資金調達できます。

ラボル一番の特徴は土日祝日も含めて365日審査受付・最短60分で24時間即時入金で、いつでも入金してくれます。24時間即時入金はラボルのみで、通常のファクタリングでは土日は営業しておらず、審査通過しても入金までに2〜3時間はかかります。

Q:申請してから入金されるまでに、どれくらいの時間がかかりますか?

A:申請をいただいてから、最短30分で審査が完了します。審査が完了いたしますと、ご登録の銀行口座宛に24時間365日即時で入金いたします。

引用:labol(ラボル)公式ホームページより

また買取金額は1万円〜・手数料は一律10%も強みです。一般的に30万円未満など買取金額が小さいと、手数料は上限値の10〜20%が適用となります。しかしラボルは一律10%なので少額利用でも手数料が大きくなりません。

提出書類としては通帳コピーは不要で請求書・本人確認書類・取引先とのやり取りがわかるエビデンス(メールやSlackなど)の3点だけです。運営会社のラボルは東証プライム上場企業のセレス株式会社の100%子会社のため、安心して利用できます。

| 会社・サービス名 | labol(ラボル) |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 審査時間 | 10分〜 |

| 入金時間 | 30分〜 |

| 必要書類 | 請求書・通帳コピー・メールなどのエビデンス |

| 買取可能金額 | 1万円〜 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 24時間即時入金 |

| 土日祝日対応 | 土日祝日可能 |

labol(ラボル)の手数料相場・入金スピード・審査時間

labol(ラボル)は個人事業主のファクタリングがメインで審査時間・入金スピードが早いのが特徴です。AI審査のため1〜2時間の割合が非常に高く、50%の方が1時間程度で入金となっています。

_審査時間・入金スピード.png)

手数料は一律10%

labol(ラボル)の場合は1万円からの少額ファクタリングに対応しており、手数料は一律10%になっています。急ぎで入金してほしい方にはおすすめです。

_手数料相場.png)

labol(ラボル)の口コミ・評判

活用した場面

私は自営業を営んでいるのですが取引先の会社が給与を振り込まずにいたのでどうにかして従業員の給料を工面しないといけないと思い今回のファクタリングサービスを利用させていただきました。

サービス・会社の良かったところ

提出する書類が少なくまた審査に必要な情報もあまり多くなく簡単に用意できる書類が多かったのでそのサービスはとても良く感じました。

サービス・会社の改善ポイント

サービスの質はとても良かったです。私は今回のファクタリングのサービスを初めて利用させていただきましたがとても親身、親切に教えていただきとても感謝しています。

labol(ラボル)の口コミ詳細はこちら

活用した場面

事業拡大のため物販の仕入れを検討してましたが急遽大口で契約できるようになり費用が足りなかった為利用しました。

サービス・会社の良かったところ

ラボルは数少ない土日に対応してるファクタリング業社です。事前に土日で資金調達を行うことができるので非常にいいサービスです。手数料も10%と他より安い印象があります。

サービス・会社の改善ポイント

審査時間は3時間ぐらいだったと思います。その後審査が通り30分もないうちに入金されました。ここはエビデンス資料が多くめんどくさいでのでもう少し柔軟にしてくれれば利用者が伸びるかもしれません。

検討者へのおすすめポイント

ラボルのおすすめポイントは土日対応で手数料が10%と非常にリーズナブルに利用できる点です。登録や確認の資料も少なく迅速にサービスが利用できます。審査時間は2〜3時間で審査が通過したら30分ほどで迅速に振り込んでくれます。

labol(ラボル)の口コミ詳細はこちら

活用した場面

基本的に資金使途の制限がないので、事業資金、生活資金を問わず、資金化を早くしたい時に最適なサービスです。自営業者にとって安心できるサービスです。

サービス・会社の良かったところ

・手続きに慣れるまでは少し難航しますが、慣れてしまえば簡単です。 ・平日の15時くらいまでに申請できれば、当日中の資金化が可能です。(新規クライアントは除く) ・審査完了すると30分以内くらいで入金されます。手数料はやや高いですが、それ以上にメリットが大きいです。 ・買取可能額の拡大スピードがとても早く、ユーザーとしては非常に助かります。

サービス・会社の改善ポイント

・審査時間や入金スピードは上記の通り。 ・クライアントとの支払い明細や請求書のやり取りを動画に録画する必要があります。漏れなく手続きを覚えるまでに少し苦戦すると思いますが、その都度詳しく教えてくれます。 ・手数料は一律10%ですが、継続的な利用によってディスカウントがあると嬉しいです。

検討者へのおすすめポイント

・手続きについては慣れると簡単です。 ・継続利用により、ファクタリング枠の拡大スピードが早いです。私の場合、初回時から比べると枠が5倍以上に拡大しています。 ・他社で審査が下りなかったクライアントについてもファクタリング実行出来ました。 ・上場企業のグループのため信用力があり、利用者としても安心出来ます。

labol(ラボル)の口コミ詳細はこちら

【法人限定】JPS 審査通過率95%以上、最短60分・オンライン完結で最大3億円までファクタリング可能。

JPSのファクタリングサービスは中小企業の資金繰りを全力サポート!最短60分・オンライン完結で最大3億円までファクタリング可能です。

手数料は2%〜と業界最安水準となっており、最大3億円まで資金調達可能ですので、高額な売掛金がある法人様にもおすすめです。

JPSでは、必要な書類が全て揃っていた場合、最短60分(最長3日以内)に支払いをすることが可能です。

また、土日以外はお問い合わせ後・30分以内にご連絡をするなど、スピード対応を心掛けております。

| 会社・サービス名 | 株式会社JPS (読み:ジェイピーエス) |

| 審査通過率 | 95%以上 |

| 手数料 | 2%〜 |

| お問合せ対応時間 | 土日以外はお問い合わせ後・30分以内にご連絡 |

| 入金時間 | 最短60分 |

| 必要書類 | お問合せにてご確認ください |

| 買取可能金額 | 〜30,000万円(3億円) |

| オンライン対応 | オンライン対応の他、電話での商談、郵送でのご契約も可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 法人 |

| 営業時間 | 平日9:30~19:00、相談受付はオンラインで24時間受け付け |

| 土日祝日 | 定休日、相談受付は土日祝日も受け付け |

| 公式ページ | https://www.jps-tokyo.co.jp/ |

みんなのファクタリング 土日祝日対応/AI審査で最短60分入金/個人も1万円から利用OK

みんなのファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

みんなのファクタリングは土日祝日でも最短60分で入金となるAIファクタリングで、法人だけでなく個人事業主の方でも利用が出来ます。

一般的なAIファクタリングの手数料は10%ですが、7%〜となっており他社サービスよりも安いため、コストを抑えて利用が可能です。

買取対象金額も1万円からと少額にも対応しているため、個人事業主やフリーランスの方にもおすすめのファクタリングです。

| 運営会社 | 株式会社チェンジ |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%〜 |

| 審査通過率 | 非公開 |

| 買取金額 | 1万円〜300万円 ※初回は1万円~50万円 |

| 利用対象者 | 個人事業主・フリーランス 法人・中小企業 |

| 審査時間 | 最短30分 |

| 入金スピード | 最短60分(即日) |

| 必要書類 | 請求書/本人確認書類/通帳コピー |

| 手続き | オンラインファクタリング AIファクタリング |

| 営業時間 | 9:00〜18:00 (土日祝日を含め年中無休) |

| 債権譲渡登記 | なし |

| サービス詳細 | https://minnanofactoring.net/ |

みんなのファクタリングの口コミ・評判

活用した場面

不動産の活用方法について企業から依頼を受けてコンサルしたが、売掛金という形で支払いが遅くなってしまうためにファクタリングをりようしました。

サービス・会社の良かったところ

土曜日に依頼したのですが、土曜日でも約50分ほどで入金してくれました。とてもスピーディーで良いです。

サービス・会社の改善ポイント

買取手数料がやや高めかなと感じます。金額によって変動する感じですが、全体的にもう少し低いと助かります。

検討者へのおすすめポイント

土日だったとしてもスピーディーに入金してくれるというのが1番の魅力だと思います。スタッフも丁寧にファクタリングについて解説、手引きしてくれるので、ファクタリングは初めてでも安心して利用出来るはずです。

みんなのファクタリングの口コミ詳細はこちら

活用した場面

会社の資金繰りに困っていました。下請けに支払いが、思ったより多く慌てましたが、インターネットで調べてみんなのファクタリングにお願いしました。

サービス・会社の良かったところ

電話ではなく、サイト内のメッセージで色々やりとりします。仕事中、こう言ったことでの電話は周りに気を使うのでありがたいです。

サービス・会社の改善ポイント

申請後、メッセージから色々質問がきます。場合にやっては次の日までやりとりしてしまう事がありますので、スタッフの方はその日によって親切な方もいれば、少し威圧的な方もいるので、当たり外れがあるような気がします。ただ、土日も対応してくれるのでとても助かります。

検討者へのおすすめポイント

土日にどうしても必要!という時はみんなのファクタリングをオススメします。メッセージのやりとりがあるかと思いますが、電話ではないので周りにバレることもなく安心です。LINEのようにサクッと終わらせたい人には向いていると思います。

みんなのファクタリングの口コミ詳細はこちら

活用した場面

売掛金の支払いまで2か月程度かかると言われていたものの、次の事業に投資する金額が不足したためにファクタリングを活用することを決めました。

サービス・会社の良かったところ

必要書類が少なかったことがよかったと思います。決算書や事業計画の必要はなかったので、請求書などの必要最小限の書類で対応できました。

サービス・会社の改善ポイント

サイト内のみの対応であり、スタッフと直接やりとりをすることはなかったが、手数料にしろ入金スピードにしても特に不満はない。もちろん手数料の軽減があるにこしたことはないが。

検討者へのおすすめポイント

WEBだけで済む登録申請は、非常に簡易的で申請しやすいと感じる。また登録申請~買取申請~結果通知の審査スピードも他社と比して格段に速いと感じた。個人事業主の場合、どうしても買取金額も低廉・少額になるものの門前払いすることなく審査に乗せていただけるところはおすすめしやすいポイントということができる。

みんなのファクタリングの口コミ詳細はこちら

ベストファクター 株式会社アレシアのファクタリングサービス

ベストファクターの基本情報

ベストファクターは株式会社アレシアが運営するオンライン完結ファクタリングサービスです。

個人事業主でも利用ができ、複数の借入がある・税金滞納・赤字で他社から断られた場合でも利用ができるのが特徴です。

最短1時間というスピード入金が可能で、30万円からの少額債権でも対応しています。加えて審査通過率は92%以上と非常に高いのも特徴です。

支払いサイトが長い売掛債権の買取も対応しているため、建設業界の方や一人親方の方におすすめのファクタリング会社といえます。

またオンラインファクタリングにも対応しているため、面談が不要で書類も郵送する必要はなく、Web上でアップロードするだけで良いのでスピーディーな資金調達が可能です。

他社利用中にファクタリングを乗り換える6つのタイミング

ではどのようなタイミングで他社利用中にファクタリング会社の乗り換えを検討すべきなのでしょうか。タイミングとしては下記の6つとなります。

- 手数料が高い場合

- 買取金額が思ったより低い場合

- 入金スピードが遅い場合

- 諸経費が発生する場合

- 担当スタッフの対応が悪い場合

- 債権譲渡登記が必要な場合

手数料が相場の5〜20%より高い場合

ファクタリング利用時には必ず手数料が発生しますが、上述でも触れたように法律で定められているわけでなく、ファクタリング会社によって手数料はさまざまです。手数料相場はおおよそ下記のようになります。

- 3社間ファクタリングの手数料:1〜9%

- 2社間ファクタリングの手数料:4〜18%

しかし上記の手数料相場の範囲内であっても、手数料は低い方が売掛債権を売却したときの手元の現金額は大きくなるため、手数料が高いと感じたら乗り換えを検討してよいでしょう。

掛け目が小さく買取金額が思ったより低い場合

ファクタリング会社によっては評価時に掛け目が入ることがあり、売掛債権の額面全体を対象とせず、掛け目が入った分は買取額が目減りする場合がります。

例えば100万円の売掛債権をファクタリング利用する時に、A社の掛け目が80%なら買取対象金額は80万円となります。B社での掛け目が90%なら90万円が買取対象金額となります。

この買取対象金額の中からさらに手数料を差し引いた金額が、手元の資金として調達できるということになるため、審査時に掛け目のパーセントが小さい場合は乗り換えを検討してみても良いかもしれません。

入金スピードが遅い場合

ファクタリングは最短即日入金など時間がかからず、スピーディーに資金調達・現金化できるのがメリットです。急な出費に対応したい・支払い期日が迫っていて早期に資金準備が必要な中で、手続きや審査に時間がかかりすぎてはメリットは薄いです。

しかし入金スピードもファクタリング会社によってさまざまで、利用した会社が満足できる審査・入金スピードであるとは限りません。公式HPで即日入金と記載があっても、審査状況によっては入金までに時間がかかることもあります。

最短即日入金と記載があったから契約したのに、入金までの時間が思っていたよりも長かったという経験もあるのではないでしょうか。こうした場合にはファクタリング会社の乗り換えを検討しても良いでしょう。

ファクタリング会社を調査する時は公式HPだけでなく、ネット上の口コミや評判なども確認して、より入金スピードが早いファクタリング会社に乗り換えるようにしましょう。

諸経費が発生する場合

ファクタリング会社の中には手数料以外に諸経費を請求する場合もあります。諸経費の中身としては登記費用・交通費・事務手数料などが挙げられます。

しかし可能であれば諸経費は発生せず手数料だけのファクタリング会社の方が、流動的な費用を請求されないため手元にのこえる現金を心配する必要がなくなります。

諸経費を請求するファクタリング会社が必ずしも悪質な業者ではないですが、資金調達にかかるコストは出来るだけ抑えたいものです。契約書に不明瞭な経費が記載されている場合は、詳細な内訳について確認し納得がいく説明がないなら、乗り換えを検討しても良いでしょう。

諸経費を請求してこないファクタリング会社も多く存在します。

債権譲渡登記が必要な場合

2社間ファクタリングを利用する場合は債権譲渡登記ありの契約を締結を求められるケースがあります。これは売掛債権の二重譲渡リスクを防止するために、利用されるものです。

債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度で、債務者以外の第三者が介入した際の抵抗要件となります。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

債権譲渡登記を行う場合は司法書士への報酬が発生するため、5〜10万円程度の追加費用がかかります。自分で法務局への申請と登記を行えばこの費用は0円となりますが、手間と時間がかかってしまいます。

また債権譲渡登記は法人企業に限定されるため、個人事業主は実質的に審査申込ができなくなります。そのため余計な出費を抑えたい・個人事業主の方は乗り換えを検討しても良いでしょう。

ただし債権譲渡登記を行うことは上記のように二重譲渡を防止するためでもあり、ファクタリング会社からするとリスク回避となるため、債権譲渡登記ありの契約にすれば手数料を安く抑えられる可能性があります。

そのため債権譲渡登記を行うことで、手数料が安くなるのかも確認したうで他社乗り換えは検討しましょう。

担当スタッフの対応が悪い場合

またファクタリング会社担当の対応や態度が悪い・相談に乗ってくれない・返答が遅いと感じたら乗り換えを検討しても良いでしょう。実績が豊富で評判の良いファクタリング会社であれば、顧客の利益のために動いてくれるため優秀な担当者も多いです。

ファクタリングは債権譲渡が完了したら終わりではなく、資金繰りや今後の対応策につても担当者からのアドバイスが必要なケースもあります。誠実なファクタリング担当者であれば、多少手数料が高くても有効なアドバイスに期待ができます。

逆に悪徳業者の場合は自社の利益を上げることだけを考えているため、顧客対応はおざなりになるため期待はできません。

他社利用中にファクタリング乗り換えのデメリット

紹介してきたように他社利用中のファクタリング会社からの乗り換えはメリットもあります。ただし下記のようにデメリットも存在します。

- 乗り換え先のファクタリング会社と信頼関係を構築する必要がある

- 新規のファクタリング会社へ乗り換えの場合は審査時間がかかる

- 他社からの乗り換え時に審査書類の再提出の手間が発生する

乗り換え先のファクタリング会社と信頼関係を構築する必要がある

1つ目のデメリットはファクタリング会社との信頼関係をゼロから構築しなおす必要がある点です。信頼関係があれば話がスムーズに進むことも多いでしょう。

しかし乗り換えを行うと必要事項の確認など、話が早く進めないケースもあります。この点は注意しておきましょう。

新規のファクタリング会社へ乗り換えの場合は審査時間がかかる

またこれまで利用していたファクタリング会社の場合は、既に売掛先の情報・利用者の情報が登録されているため、必要書類の提出も少なく済むことがあります。

しかし乗り換えで新規のファクタリング会社に申し込むとなると、売掛先・利用者情報を新しく登録してもらう必要があります。そのため初回の審査には時間がかかる可能性があります。

他社からの乗り換え時に審査書類の再提出の手間が発生する

また上記と付随した内容ですがこれまで利用していたファクタリング会社の場合は、売掛先の情報や取引履歴があるため必要書類が少ないといったケースもあるでしょう。

しかし乗り換えの際は審査書類を再提出する必要があるため、やや手間がかかるのがデメリットです。

他社利用中にファクタリング乗り換えの注意点

次は他社利用中の状況からファクタリング会社を乗り換える際の注意点について解説していきます。乗り換えを行う場合は下記の5つの点について注意をしましょう。

- 売掛債権の二重譲渡に注意する

- 契約審査で不利にはたらくケースもある

- 違法な悪質なファクタリング業者に注意する

- 売掛先に知られたくないなら債権譲渡登記は避ける

売掛債権の二重譲渡に注意する

ファクタリング会社を利用中で乗り換える際にまず注意しなければならいのが、二重譲渡についてです。二重譲渡とは複数のファクタリング会社に売掛債権を売却し、資金を受け取る詐欺行為を指します。

既に債権譲渡契約が成立している場合には、その売掛債権を別の会社に売却するのは違法行為になります。また債権譲渡登記を行っている場合は、登記情報が法務局で閲覧ができるため複数者に相見積もりをしても必ずバレてしまいます。

複数社の利用は審査で不利にはたらくケースもある

新しくファクタリング会社に申込みをする場合も審査が必要となりますが、同時に何者も利用中の場合は審査で不利になるケースがあります。

理由としては何社もファクタリング利用が必要なほど資金繰りが厳しい状況なのか?と不安材料になる可能性があるためです。先ほども触れましたが利用者が売掛金の回収後に別用途に流用を行い、回収ができない状態になるとファクタリング会社は被害を被ります。

複数のファクタリング会社を何社も利用していると、かえって自社の首を絞めることにるためこの点は注意しておきましょう。

審査なし・償還請求権の有無・買い戻し特約は契約を避ける

国が債権の流動化を推進していることもありファクタリング利用者推移は年々増えています。しかしそれに伴い悪質業者も登場しています。悪徳業者であるかを見極めるポイントは下記の6つです。

- 審査なしを謳っている

- 償還請求権のあるファクタリング契約である

- 相場よりも高額な手数料や費用が発生する

- 担保や保証人が必要な契約である

- 業者の所在が不明または架空

- 法人用口座を保有していない業者

- 契約書がなく控えを渡してもらえない

健全なファクタリング会社では審査は必ず発生します。審査なしのファクタリング会社はリスクが高く、ヤミ金業者である可能性があります。こうした業者に限って償還請求ありの締結をさせようとしてくる・相場よりも高い法外な手数料であることが多いです。

一般的なファクタリング会社の場合は、償還請求権のないファクタリング契約を結ぶのが普通です。償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。

そのため通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。

しかし知らない間に償還請求権ありの契約を締結してしまい、売掛金が回収できなかった場合に、買戻しを請求される可能性があります。

契約内容に債権の買戻しが含まれている場合は、融資に該当するためそもそもファクタリング契約ではないのです。

またファクタリングは融資契約ではないため保証人や担保を求めらることは基本的にありません。そのため上記に該当するような業者については契約を避けるようにしましょう。

債権譲渡登記ありの場合は追加費用が発生し入金に時間がかかる

売掛先にファクタリング利用を知られたくない場合は2社間ファクタリングを利用することになりますが、中には債権譲渡登記を依頼してくる会社もあります。避けた方が良い理由は下記の4つです。

- 債権譲渡登記には追加費用がかかる

- 個人事業主の場合は実質お断りになる

- 入金までに時間がかかる

- 取引先・銀行にファクタリング利用を知られる可能性がある

債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度で、債務者以外の第三者が介入した際の抵抗要件となります。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

ファクタリング会社が承諾する場合は、債権譲渡登記ありの契約にすれば手数料を安く抑えられる可能性があります。ただし債権譲渡登記を実施すると、法務局で誰でも登記の事実を確認できるようになります。

そのため可能性としては低いですが、取引先に知られてしまう可能性がある点は注意をしておきましょう。また債権譲渡登記を行う際、ファクタリング会社を経由して司法書士に依頼すると5〜10万円程度の費用が発生します。

また債権譲渡登記による譲渡人は法人に限定されるため、個人事業主の審査申し込みをそもそも断っているファクタリング会社もあります。

加えて債権譲渡登記は平日に法務局で行う必要があるため、登記を求めらる場合は、基本的に即日入金はできなくなります。

それだけでなくファクタリング利用を知られる可能性もゼロではありません。法務局にいけば登記情報を見れば、移転情報がわかります。

そのため資金繰りが悪化している可能性があるのでは?と銀行側懸念することになります。そうなると銀行としては返済能力に不安を持つことになるため、審査に影響がでる可能性があります。