法人企業がファクタリングを利用する際に、出来るだけ必要書類が少ない会社を選びたいという方もいるでしょう。銀行融資の場合は決算書や事業計画書が必要ですが、結論からいうとファクタリングで決算書が不要な会社はあります。

今回は決算書不要・なしのおすすめファクタリング会社を紹介しながら、メリットやデメリット・注意点・即日入金のコツを解説していきます。

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

決算書不要・なしファクタリング会社5つの特徴

✔︎ オンライン・Web完結で面談が不要

✔︎ 提出書類が2〜3つと決算書が不要

✔︎ 最短30分など即日で現金化ができる

✔︎ 中小企業や創業間もない新設法人もOK

✔︎ 2社間ファクタリングだから取引先にバレない

決算書不要・なしファクタリング会社選びのポイント

✔︎ 2〜3社に相見積もりを取る

✔︎ 入金スピードを確認する

✔︎ 最低買取金額を確認する

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| PMG(ピーエムジー) 審査時間20分で見積提示 | 乗り換え率98% | 2%〜 | 2時間 審査時間20分 | 30万〜制限無し | 請求書/通帳コピー ※2つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| KKTファクタリング | 91.2% | 1%〜 | 2時間 審査時間30分 | 30万~制限なし | 請求書/通帳コピー ※2つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 90% | 一律10% | 30分 審査時間10分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書/本人確認書類 ※2のみ 口座入出金履歴orサイトURLのどちらか(※任意書類) |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| No.1ファクタリング 法人限定 | 90% | 1%〜 初回・乗換え50%割引 高額買取保証 | 審査・入金30分 | 50万〜1億円 | 請求書/通帳コピー ※2つのみ |

決算書不要・なしファクタリング9選!必要書類が少ない即日入金の会社

まずは必要書類が2〜3つ程度と少ない・決算書不要のおすすめファクタリング会社を比較しながら紹介していきます。

審査落ちの可能性があるため2〜3社に見積りがおすすめ!

基本的にファクタリングでは審査が発生するため、複数社に相見積もりがおすすめです。複数社に依頼しておけば、1社が審査落ちでも別の会社では審査に通ることもあります。また手数料相場もわかり好条件の会社を選べます。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| PMG(ピーエムジー) 審査時間20分で見積提示 | 乗り換え率98% | 2%〜 | 2時間 審査時間20分 | 30万〜制限無し | 請求書/通帳コピー ※2つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| KKTファクタリング | 91.2% | 1%〜 | 2時間 審査時間30分 | 30万~制限なし | 請求書/通帳コピー ※2つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 90% | 一律10% | 30分 審査時間10分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書/本人確認書類 ※2のみ 口座入出金履歴orサイトURLのどちらか(※任意書類) |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| No.1ファクタリング 法人限定 | 90% | 1%〜 初回・乗換え50%割引 高額買取保証 | 審査・入金30分 | 50万〜1億円 | 請求書/通帳コピー ※2つのみ |

PMG 個人OK/乗換率98%/審査時間20分で見積提示/2時間入金/手数料2%〜/30万円〜買取

PMG(ピーエムジー)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

PMG(ピーエムジー)は50万円からの少額でも買取対応のオンラインファクタリング会社で、審査時間は業界最短の20分で見積提示・最短2時間で入金となります。土日祝日もスタッフが対応しているため、平日以外でも資金調達ができます。

手数料も2%〜と低水準で、月間1,500件以上の請求書買取を行う業界大手ファクタリングです。他社からの乗り換え率は98%・96%のリピート率と非常に高いのが特徴です。

買取金額も上限がないため中小企業から大手企業まで幅広い企業・建設業や広告など様々な業界で利用実績があります。またファクタリングだけでなく財務コンサル・融資支援・助成金/補助金紹介なども行っており、資金調達に関する様々なサービスも受けられます。

| 会社・サービス名 | PMG(ピーエムジー) |

| 審査通過率 | 乗換率98% |

| 手数料 | 2%〜 |

| 審査時間 | 20分〜 |

| 入金時間 | 2時間 |

| 必要書類 | 請求書・通帳コピー ※2点のみ |

| 買取可能金額 | 50万円〜上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 8:00〜22:00 |

| 土日祝日対応 | 土日祝日可能 |

PMG(ピーエムジー)の手数料相場・入金スピード・審査時間

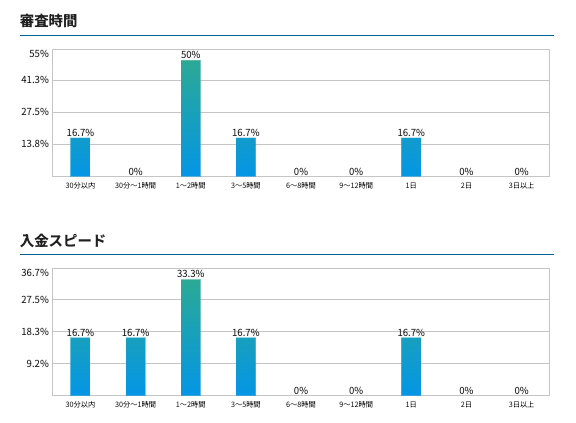

審査時間は2時間以内が50%

PMG(ピーエムジー)は最短20分の審査時間のため、1〜2時間程度で審査通過している方が多いです。30万円から買取対象のため、個人事業主・中小企業の方にもおすすめと言えます。

_審査時間.png)

入金時間はややばらつきがある

PMG(ピーエムジー)は買取額の上限がないため、300〜500万円以上の利用も一定数あります。高額な場合はやや審査・入金処理に時間がかかるので、ファクタリング業界では一般的です。

_入金スピード.png)

手数料は10%前後が多いが5%未満もある

紹介したようにPMG(ピーエムジー)の買取金額は30万円から上限なしと幅が広いです。そのため50万円未満などは10%前後となりますが、金額高い方の手数料は低い傾向にあります。

_手数料相場.png)

PMG(ピーエムジー)の口コミ・評判

活用した場面

売掛金がかなりありました。入金サイクルが長い売掛金が多かったので、現金がまわらなくなってしまい利用する事にしました。仕入れと売り上げのサイクルのバランスが崩れたのが原因で困り利用しました。

サービス・会社の良かったところ

見積もり依頼をしてから、1時間程度ですぐに見積もりが出来上がってきました。スピードが早く非常に助かったのと安心をしました。

サービス・会社の改善ポイント

事前に問い合わせをしたのですが、質問内容と返答が合っていない事が何点かありました。スタッフさんの対応力がもう少しあるともっとスピーディーな対応になると思います。

検討者へのおすすめポイント

急な資金が必要だったり、業務上の流れで現金がまわらなくなったりした際は利用するべきだと考えます。資金が足りない事でチャンスを逃すのは長い目で見ると損失になりますので、ファクタリング等のサービスを利用して資金調達をする事は良いと思いました。

PMG(ピーエムジー)の口コミ詳細はこちら

活用した場面

意外というのは少々失礼な表現ですが、それが素直な気持ちです。 ここは資金調達コンサルを無料でやってくれるのですが、どうせ提携先のノンバンクとかを紹介されるだけだろうと思っていました。

サービス・会社の良かったところ

実際は補助金やコロナの給付金など多岐に渡り、雇用保険に加入しているならこの助成金は行けますとか、資金調達について一通り調べたつもりの私でも、知らない情報が多かったです。 ファクタリングの後を考えてくれると言うか、長期的な視点をお持ちだなと感じました。

サービス・会社の改善ポイント

私はオーストラリアで元々飲食店を経営していたのですが、先日日本に帰国し新たな店を開きました。そのため国内での事業実績はゼロに近く、入金記録も海外のものばかりです。 私としては「これだけの事業をやってたんですよ」とアピールするため様々な書類を用意したのですが、考慮はされなかったようです。結局は新規事業者の枠組みに入れられてしまい、買取条件もそれに応じた内容になってしまいました。

検討者へのおすすめポイント

売掛金を現金化することで、生産性の向上とキャッシュフローの安定を実現できました。迅速な対応と信頼性のあるサービス、要求やスケジュールに柔軟に対応してくれるスタッフさんのお陰です。電話をかけると女性オペレーターから簡単なヒアリングと必要資料の案内を受けました。書類をアップロードしてすぐに審査に通過したら、15時以降でも当日中の入金は可能のようです。 私はそこまで急いでなかったので、書類は2日後に提出しました。早急にお金が必要な方には便利なサービスだと思いました。

PMG(ピーエムジー)の口コミ詳細はこちら

活用した場面

急激な発注の増加により、業務費用が急に必要になりました。手元の試算ではこれをまかなえず、資金不足が深刻化していました。この状況で、ファクタリングを利用し、業務費用を賄いました。

サービス・会社の良かったところ

やっぱり、審査から入金までのスピードです。急な資金調達に迅速に対応してくれました。また、審査プロセスがスムーズでした。煩雑な書類手続きや長期間の審査待ちといったストレスなく、即座に資金が得られたことは大きな助けとなりました。

サービス・会社の改善ポイント

手数料がもう少し低ければ、利用しやすくなると思います。また、審査のプロセスの詳細や審査基準がもう少し明確になれば利用する人がより安心出来ると思います。

PMG(ピーエムジー)の口コミ詳細はこちら

QuQuMo 個人OK/通過率98%/土日対応/2時間で即日入金のオンラインファクタリング

QuQuMo(ククモ)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

QuQuMo(ククモ)は最安1%〜と低手数料のAIオンライン完結ファクタリングサービスです。業界最安水準に加えて、必要書類は最も少なく請求書と通帳の2点のみで利用ができ、審査時間は最短30分と非常に早いのが特徴です。

QuQuMo(ククモ)が選ばれる理由は審査通過率は98%と非常に高く、オンライン完結のため入金スピードも最短2時間の即日入金と早期に資金調達できる点です。

また2社間取引のため取引先にファクタリング利用が知られることもなく、買取上限・下限制限がないため少額債権の売却を検討している個人業主やフリーランス・大口の資金調達を検討している法人企業にもおすすめです。

| 会社・サービス名 | QuQuMo(ククモ) |

| 審査通過率 | 98% |

| 手数料 | 1% |

| 審査時間 | 30分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 請求書・通帳コピー |

| 買取可能金額 | 制限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 9:30〜18:00 |

| 土日祝日対応 | 土日でも審査受付 |

QuQuMo(ククモ)の手数料相場・入金スピード・審査時間

2時間以内審査・3時間程度で入金が多い

QuQuMo(ククモ)は最短30分審査・最短2時間入金と公式サイトに記載があり、表記通り2時間以内に審査完了・入金となっている方が非常に多いです。ただし買取制限を設けていないため、高額になると少し時間がかかる場合があります。

_審査時間・入金スピード.png)

手数料は1〜5%のユーザーが多い

先ほど触れたようにQuQuMo(ククモ)は買取制限がないため、少額・高額ファクタリングの両方が可能です。高額になるほど手数料は下がりやすいですが、データ上では最も手数料相場が低いといえます。

_手数料相場.png)

QuQuMo(ククモ)の口コミ・評判

活用した場面

コロナの影響で閉店が続く中で、少しでも回収できるように先手を打って依頼しました。とくに小口の回収だと時間掛かり過ぎるので、赤字でも時間効率を優先しました。

サービス・会社の良かったところ

ネットですべての取引が完結するので、面倒なやり取りに感じることがなかったです。審査も見積、入金までノンストレスでした。入金までの時間が早過ぎて、はじめて利用時は逆に不安になるほどでした。

サービス・会社の改善ポイント

二者間のみに対応しているので、三者間のファクタリングにも対応して欲しいです。若干、手数料が高くなっても良いので、改善して欲しいです。

検討者へのおすすめポイント

審査スピードが早いので、ダメもとで依頼するのもアリだと思います。結果が早いのでイライラして待つことがないです。手数料も安いし、小口にも対応しているので使い勝手が良いです。入金スピードも2時間ほどなので、とにかく現金化したい人にお勧めです。

QuQuMo(ククモ)の口コミ詳細はこちら

活用した場面

取り組み先から前入金の指定があり、資金調達のため利用しました。普段は後日精算だったので現金がなかったので助かりました。

サービス・会社の良かったところ

オンラインで完結できるのでありがたいサービスでした。電話やメール対応も素早く更には親切で気持ちよくサービスを利用できました。審査に時間がかからないスキームなので本当に助けられました。

サービス・会社の改善ポイント

オンラインかつスピード審査がウリなので仕方がないと思いますが、手数料が高いです。最大で14%くらいあるので気をつけないと行けません。

検討者へのおすすめポイント

QuQuMoは実績も豊富ですし、審査が通りやすいことがおすすめです。業界のトップクラスとも言われております。私も審査が不安でしたが、利用できましたので嬉しかったです。申し込みについては24時間対応していますので安心です。オンラインが基本ですので回答が早くスピード重視の方にはおすすめです。

QuQuMo(ククモ)の口コミ詳細はこちら

活用した場面

納品したにもかかわらず入金が遅れ、給与の支払いなど資金繰りに困っていました。おかげさまで滞りなく給与を支払い、事務所の運転資金を確保することができました。

サービス・会社の良かったところ

一番助かったのは、とにかくスピードが速いことです。申し込みから入金まで数時間というスピードで、本当に助かりました。おかげで、給与の支払い遅延を回避することができ、社員の不安も解消することができました。

サービス・会社の改善ポイント

特に不満はなかったのですが、強いて言えば、審査の基準がもう少し明確にしてもらえると、より安心して利用できると思います。また、もし審査に通らなかった場合の理由も教えてもらえると、今後の資金調達に役立ちます。

検討者へのおすすめポイント

審査が簡単で最短数時間で入金可能というスピードの速さが魅力のファクタリングサービスです。手数料も業界最安水準で、とてもリーズナブルなので、資金繰りに困っている中小企業におすすめです。また、2社間取引なので、売掛先に知られる心配がありません。

QuQuMo(ククモ)の口コミ詳細はこちら

関連記事

QuQuMo(ククモ)審査落ち6つの原因と対策!口コミ・評判を分析

ククモの審査は遅い?土日利用は?営業時間や審査時間を解説

KKT 手数料1%~/通過率91%/個人OKで累計100億円突破&リピート率89.6%で安心利用

KKTファクタリングは手数料が1%~と安く買取率も91.2%と非常に高いオンラインファクタリングで、個人事業主や法人企業の買取を行っています。

累計で100億円のファクタリング実績があり、リピート率は89.6%・顧客満足度も92.3%と高いため安心して利用ができます。

赤字決算や債務超過でも対応しておりWeb上からなら、土日祝日でも24時間審査申込ができます。審査スピードも早く最短即日入金のため、急ぎの方にもおすすめです。

| 会社・サービス名 | KKTファクタリング |

| 審査通過率 | 91.2% |

| 手数料 | 1% |

| 審査時間 | 30分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 請求書・通帳コピー |

| 買取可能金額 | 30万円~上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 9:30〜19:00 |

| 土日祝日対応 | 土日祝日でも24時間審査受付 |

labol(ラボル) 通過率90%/土日祝日/最短30分/24時間即日入金/AIファクタリング

_トップ-1-1024x704.png)

labol(ラボル)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

- 審査通過率90%以上/個人事業主やフリーランス特化

- 最短30分入金/土日祝日も24時間365日即時入金

- 通帳コピー不要で必要書類は3つのみ/1万円から買取OK

labol(ラボル)はフリーランス・個人事業主向けのAIオンラインファクタリングで、審査時間は最短10分・土日祝日も最短30分で24時間即時入金・審査通過率90%・必要書類も3つと少なく通帳コピーが不要で、スピーディーに資金調達できます。

ラボル一番の特徴は土日祝日も含めて365日審査受付・最短60分で24時間即時入金で、いつでも入金してくれます。24時間即時入金はラボルのみで、通常のファクタリングでは土日は営業しておらず、審査通過しても入金までに2〜3時間はかかります。

Q:申請してから入金されるまでに、どれくらいの時間がかかりますか?

A:申請をいただいてから、最短30分で審査が完了します。審査が完了いたしますと、ご登録の銀行口座宛に24時間365日即時で入金いたします。引用:labol(ラボル)公式ホームページより

また買取金額は1万円〜・手数料は一律10%も強みです。一般的に30万円未満など買取金額が小さいと、手数料は上限値の10〜20%が適用となります。しかしラボルは一律10%なので少額利用でも手数料が大きくなりません。

提出書類としては通帳コピーは不要で請求書・本人確認書類・取引先とのやり取りがわかるエビデンス(メールやSlackなど)の3点だけです。運営会社のラボルは東証プライム上場企業のセレス株式会社の100%子会社のため、安心して利用できます。

| 会社・サービス名 | labol(ラボル) |

| 審査通過率 | 90% |

| 手数料 | 10% |

| 審査時間 | 10分〜 |

| 入金時間 | 30分〜 |

| 必要書類 | 請求書・通帳コピー・メールなどのエビデンス |

| 買取可能金額 | 1万円〜 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 24時間即時入金 |

| 土日祝日対応 | 土日祝日可能 |

labol(ラボル)の手数料相場・入金スピード・審査時間

labol(ラボル)は個人事業主のファクタリングがメインで審査時間・入金スピードが早いのが特徴です。AI審査のため1〜2時間の割合が非常に高く、50%の方が1時間程度で入金となっています。

_審査時間・入金スピード.png)

手数料は一律10%

labol(ラボル)の場合は1万円からの少額ファクタリングに対応しており、フリーランス・個人事業主が多いため手数料は一律10%になっています。急ぎで入金してほしい方にはおすすめです。

_手数料相場.png)

labol(ラボル)の口コミ・評判

活用した場面

私は自営業を営んでいるのですが取引先の会社が給与を振り込まずにいたのでどうにかして従業員の給料を工面しないといけないと思い今回のファクタリングサービスを利用させていただきました。

サービス・会社の良かったところ

提出する書類が少なくまた審査に必要な情報もあまり多くなく簡単に用意できる書類が多かったのでそのサービスはとても良く感じました。

サービス・会社の改善ポイント

サービスの質はとても良かったです。私は今回のファクタリングのサービスを初めて利用させていただきましたがとても親身、親切に教えていただきとても感謝しています。

labol(ラボル)の口コミ詳細はこちら

活用した場面

事業拡大のため物販の仕入れを検討してましたが急遽大口で契約できるようになり費用が足りなかった為利用しました。

サービス・会社の良かったところ

ラボルは数少ない土日に対応してるファクタリング業社です。事前に土日で資金調達を行うことができるので非常にいいサービスです。手数料も10%と他より安い印象があります。

サービス・会社の改善ポイント

審査時間は3時間ぐらいだったと思います。その後審査が通り30分もないうちに入金されました。ここはエビデンス資料が多くめんどくさいでのでもう少し柔軟にしてくれれば利用者が伸びるかもしれません。

検討者へのおすすめポイント

ラボルのおすすめポイントは土日対応で手数料が10%と非常にリーズナブルに利用できる点です。登録や確認の資料も少なく迅速にサービスが利用できます。審査時間は2〜3時間で審査が通過したら30分ほどで迅速に振り込んでくれます。

labol(ラボル)の口コミ詳細はこちら

活用した場面

基本的に資金使途の制限がないので、事業資金、生活資金を問わず、資金化を早くしたい時に最適なサービスです。自営業者にとって安心できるサービスです。

サービス・会社の良かったところ

・手続きに慣れるまでは少し難航しますが、慣れてしまえば簡単です。 ・平日の15時くらいまでに申請できれば、当日中の資金化が可能です。(新規クライアントは除く) ・審査完了すると30分以内くらいで入金されます。手数料はやや高いですが、それ以上にメリットが大きいです。 ・買取可能額の拡大スピードがとても早く、ユーザーとしては非常に助かります。

サービス・会社の改善ポイント

・審査時間や入金スピードは上記の通り。 ・クライアントとの支払い明細や請求書のやり取りを動画に録画する必要があります。漏れなく手続きを覚えるまでに少し苦戦すると思いますが、その都度詳しく教えてくれます。 ・手数料は一律10%ですが、継続的な利用によってディスカウントがあると嬉しいです。

検討者へのおすすめポイント

・手続きについては慣れると簡単です。 ・継続利用により、ファクタリング枠の拡大スピードが早いです。私の場合、初回時から比べると枠が5倍以上に拡大しています。 ・他社で審査が下りなかったクライアントについてもファクタリング実行出来ました。 ・上場企業のグループのため信用力があり、利用者としても安心出来ます。

labol(ラボル)の口コミ詳細はこちら

関連記事

ラボルは土日入金可能!営業時間や入金スピードを解説

ラボルの審査は遅い?土日対応は?審査通過率や入金時間

ラボル審査落ち6つの原因と対策!口コミや評判を分析・通過のコツ

ラボルはヤミ金ではない!口コミや評判から噂を解説

ペイトナーファクタリング 入金まで最短10分で即日入金/複数回申請OK/個人債権もOK

ペイトナーファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

ペイトナーファクタリングはフリーランス・個人事業主向けのAIファクタリングサービスで、初期・月額費用0円・最短10分で入金が完了します。

買取価格も1万円から利用が可能で請求書をアップロードするだけで簡単に現金化ができます。金融機関が運営しているサービスの場合は事業計画書などの提出が必要ですが、請求書・本人確認書・入出金履歴の3つだけで利用ができます。

また料金体系もわかりやすく手数料は一律10%となっており、最低手数料のみを記載している場合は上限がわからないことも多いですが、ペイトナーの場合は安心して利用ができます。

また一度審査で落ちてしまっても複数回の申請が可能・売掛先が個人でも利用できる点も嬉しいポイントです。

| 会社・サービス名 | ペイトナーファクタリング |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 審査時間 | 10分〜 |

| 入金時間 | 10分〜 |

| 必要書類 | 請求書/本人確認書類(※初回申請のみ) 口座入出金履歴またはサイトURLのどちらか一点(※任意書類) |

| 買取可能金額 | 初回:1〜25万円 2回目以降:最大100万円 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主 |

| 営業時間 | 10時〜19時 |

| 土日祝日対応 | 平日のみ |

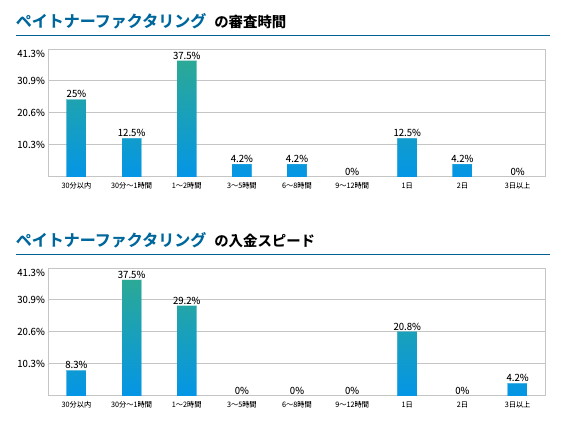

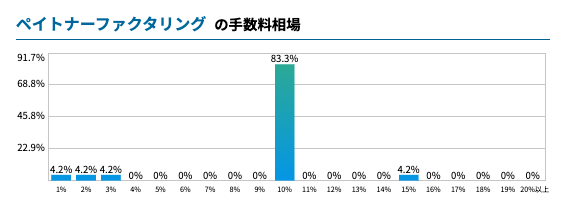

ペイトナーファクタリングの手数料相場・入金スピード・審査時間

30分以内が非常に多い

ペイトナーファクタリングはAI審査を行い最短10分で入金と公式に記載があります。審査状況によって多少時間はかかるものの、入金スピードはトップクラスです。早急に資金調達をしたい個人事業主・フリーランスにおすすめです。

手数料は10%

ペイトナーファクタリングは個人事業主に特化したファクタリングで、公式サイトにも10%と記載があります。一部のユーザーが10%以外を選択した可能性がありますが、最短10分というスピードは魅力です。緊急の場合にはペイトナーを利用しましょう。

ペイトナーファクタリングの口コミ・評判

活用した場面

取材を行うため急遽現金が必要になったため。現地が田舎なことから、クレジットカードやキャッシュレス対応が不可能だった。

サービス・会社の良かったところ

初回から必要になる書類が少なく、準備に時間を取られることがなかった。不明点や不安に感じた点は、チャットから連絡すると迅速に対応してもらえたので安心して利用できる。何より審査・入金が早い。私の場合は2時間程度だった。

サービス・会社の改善ポイント

特になし。ただ、審査の時間が最短10分とあるが、本当に10分で審査されるわけではない点は要注意。手数料が少なくなるキャンペーンなどがあると嬉しい。

検討者へのおすすめポイント

審査時間が短く、必要書類が少ないため初めてファクタリングをする方におすすめ。分からないことなど、チャットから質問すれば迅速に対応してくれるため、安心して利用しやすいと思う。また、審査通過の連ら気が来た場合、同じタイミングで入金処理が始まるため、現金を手にできるまでの時間が短くて良い。

ペイトナーファクタリングの口コミ詳細はこちら

活用した場面

個人事業主でせどり・物販を行っています。資金繰りがうまくいかず、購入物の支払いが滞りそうなときに活用しました。

サービス・会社の良かったところ

せどり・物販を行っていると、いかに手元の資金を回すかが重要になってきます。利益商品を見つけた際は、どれだけその商品を仕入れられるかで収入が大きく変わります。ペイトナーでは数時間以内で入金まで完了します。なので、臨時仕入れなどが急にお金が必要になったときに重宝します。

サービス・会社の改善ポイント

手数料が10%と他社に比べて高いのが難点です。 手数料がもう少し下がってくると、利用しやすくなります。

検討者へのおすすめポイント

入金までのスピードが速いのがペイトナーの最大の魅力だと思います。個人事業主で方ですぐに資金が必要な方におすすめです。ペイトナーは掛け目がありません。そのため手数料はありますが、想像以上に入金されるお金が少なかったということはありません。そこは安心できるポイントだと思います。

ペイトナーファクタリングの口コミ詳細はこちら

活用した場面

企業から名刺のデザインを依頼されて、作成して納品しました。ただ、すぐに企業からの入金がなかったことと、次の企業からの名刺デザインの依頼があり資金が必要だったためにファクタリングを利用しました。

サービス・会社の良かったところ

ペイトナーファクタリングを利用しましたが、とにかく手続きが簡単だったのと何よりも入金スピードがビックリするほど速くてとてもありがたかったです。

サービス・会社の改善ポイント

初回の申請可能金額は25万円となっているので、できればもう少し融通してくれれば言うことなしという感じでした。

検討者へのおすすめポイント

とにかくスピーディーに売掛金を現金化してくれる業者さんなので、現金を今すぐにでも現金化したいという方におススメです。ただ、初回の利用の場合は申請可能金額が25万円までとなっているのでその点は注意したほうが良いと思います。

ペイトナーファクタリングの口コミ詳細はこちら

関連記事

ペイトナーファクタリング審査落ち6つの理由と対策・通過のコツや審査基準

ペイトナーファクタリングの審査は長い?土日利用や営業時間を解説

ベストファクター 最短1時間入金/審査通過率92%/5分でわかる買取診断/面談不要

ベストファクターの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

ベストファクターは個人事業主でも利用ができ、複数の借入がある・税金滞納・赤字で他社から断られた場合でも利用ができるオンライン完結ファクタリング会社です。

最短1時間というスピード入金が可能で、30万円からの少額債権でも対応しています。加えて審査通過率は92%以上と非常に高いの特徴です。

支払いサイトが長い売掛債権の買取も対応しているため、建設業界の方や一人親方の方におすすめのファクタリング会社といえます。

またオンラインファクタリングにも対応しているため、面談が不要で書類も郵送する必要はなく、Web上でアップロードするだけで良いのでスピーディーな資金調達が可能です。

| 会社・サービス名 | ベストファクター |

| 審査通過率 | 92.2% |

| 手数料 | 2%〜 |

| 審査時間 | 30分〜 |

| 入金時間 | 1時間〜 |

| 必要書類 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| 買取可能金額 | 30万〜1億円 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 10:00〜19:00 |

| 土日祝日対応 | 平日のみ |

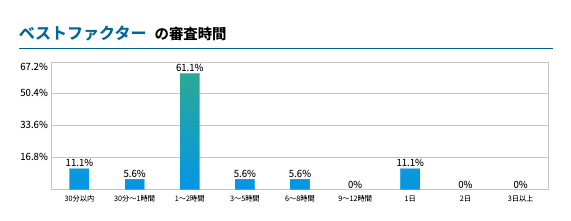

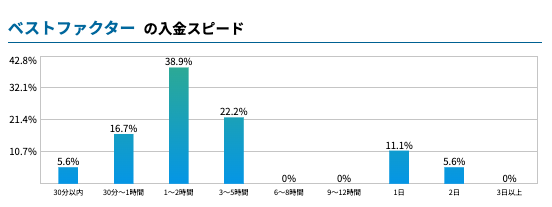

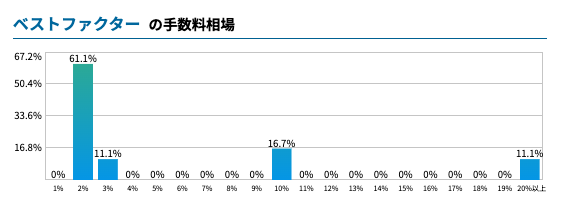

ベストファクターの手数料相場・入金スピード・審査時間

審査時間は1〜2時間以内が最多

ベストファクターは最短30分審査と公式サイトに記載があり、利用者の口コミとしても2時間以内が非常に多いです。ほとんどの方が半日以内には審査結果が出ています。

入金スピードは1〜2時間以内が多い

ベストファクターの公式サイトでは最短1時間と記載がありますが、30分前後で入金となっている方もいます。入金時間を重視したい個人事業主・中小企業にはおすすめと言えます。

手数料相場は3%が多い

ベストファクターの公式サイトには2%〜と記載があり10%以上の方もいますが、基本的には3%前後の口コミが多いようです。ただし一般的に100〜300万円を超える場合に、10%以下となることが多いため、金額については審査依頼を出さないとわかりません。

ベストファクターの口コミ・評判

活用した場面

コロナの影響で、少額の債権が次々に雲行きが怪しくなってきたので、少しでも確実に回収するためにベストファクターさんに依頼しました。

サービス・会社の良かったところ

申し込みから、査定、金額確定・振り込みまでのプロセスが簡単ですし、とにかく早くてびっくりしました。また、少額の債権にも対応しているので、とても助かりました。

サービス・会社の改善ポイント

あんしん補償みたいなシステムがあると精神的に楽になるので、導入してほしいです。対応している口座の数を増やしてほしいです。

検討者へのおすすめポイント

とにかく現金化、少額買取を希望している人に最適のファクタリングサービスです。また、結果もスピーディーなので、変に待たされてモヤモヤする時間もありません。ダメもとで諦めているフリーランスの人にもオススメです。

ベストファクターの口コミ詳細はこちら

活用した場面

預貯金とローン会社だけでは経営が安定しなかったので、資金に余裕を持たせるためにファクタリングを利用しました。

サービス・会社の良かったところ

審査までの手順が非常にわかりやすく手続きがしやすかったと感じます。審査時間は早く手数料も安くて良かったです。

サービス・会社の改善ポイント

必要書類が他社に比べるとやや多かったように感じます。必要書類がもう少し簡易的ですぐに用意できる物のみだと助かります。

ベストファクターの口コミ詳細はこちら

活用した場面

急な事業拡大に伴い、資金繰りに頭を悩ませていました。銀行融資の手続きが時間を要し、急ぎの支出に対応できませんでした。そこで、ベスタファクターを利用し、売掛金の一部を即座に現金化することで、迅速な資金調達をすることができました。

サービス・会社の良かったところ

ベスタファクターの利用で良かった点は、入金スピードが非常に速かったことと、手続きが簡単だったことです。

サービス・会社の改善ポイント

ベスタファクターのサービスは全体的に満足していますが、さらなる改善の余地もあると思います。ですが審査時間や入金スピードに関しては満足です。

検討者へのおすすめポイント

ベスタファクターは手続きが簡単で入金までのスピードも速いため、資金調達を検討している方におすすめです。急な資金需要にも迅速に対応できるため、事業の拡大や経営資金の確保に役立つと思います。また、手続きが簡便なため、時間と労力を節約でき、他の業務に集中できる利点もあります。是非、検討の際にはベスタファクターをご検討ください。

ベストファクターの口コミ詳細はこちら

FREENANCE 最短30分で即日現金化/買取上限1,000万円/無料損害保険も付帯

FREENANCE(フリーナンス)の基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

FREENANCE(フリーナンス)はGMOクリエイターズネットワーク株式会社が運営するフリーランス・個人事業主向けのお金・保険の総合サービスです。提出書類は少なめで請求書・本人確認書類・取引先のエビデンス資料の3つのみです。

最低買取金額も1万円からと少額債権にも対応しており、個人事業主やフリーランスの方におすすめですが、買取金額は最大1,000万円となっており、法人企業も利用できます。

お金のサービスでは請求書の現金化・ファクタリングサービスを利用ができ、会員登録後に最短30分で資金調達ができるようになっています。オンラインファクタリングの中では買取上限も高く、最大1,000万円まで対応しています。

また保険商品の提供も行っており、仕事の事故に対して5,000万円まで保証がでる安心保証Basicも無料で提供されているのが特徴です。

手数料も3%〜10%と他社と比較しても低い手数料率になっており、資金繰りの改善に活用ができます。

| 会社・サービス名 | FREENANCE(フリーナンス) |

| 審査通過率 | 非公開 |

| 手数料 | 3〜10% |

| 審査時間 | 30分〜 |

| 入金時間 | 30分〜 |

| 必要書類 | 本人確認書類/請求書 請求書送付のエビデンス資料 ※メールのスクリーンショットなど |

| 買取可能金額 | 1万円〜1,000万円 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 10:00〜17:00 |

| 土日祝日対応 | 平日のみ |

FREENANCE(フリーナンス)の手数料相場・入金スピード・審査時間

1〜2時間以内入金の割合が最も多く最速

FREENANCE(フリーナンス)は名前の通り個人事業主・フリーランスに特化しており、審査時間・入金が早いという口コミが多いです。1〜2時間以内に入金された方が最も多く、ファクタリングとしてはデータ上では最速です。

_審査時間・入金スピード.png)

手数料は10%前後が多い

少額ファクタリングの場合は手数料が高くなる傾向にありますが、FREENANCE(フリーナンス)では10%が最も多いです。50万円以上になると多少安くなる可能性もあります。

_手数料相場.png)

FREENANCE(フリーナンス)の口コミ・評判

活用した場面

仕事の運用資金で想定外の出費が出てしまい、資金繰りが厳しく、銀行等の借り入れも検討しましたが、審査に通らずどうしようか悩んでいた所、GMOクリエイターズネットワーク株式会社のファクタリングサービスを知り、活用させて頂きました。

サービス・会社の良かったところ

必要書類について、用意が簡単なものが一番好きなポイントでした。例えば収入証明書に関しては直近の顧客からの振込履歴のスクショを提示すれば良いなど、審査に必要な書類が簡単に手に入るものが多かったです。

サービス・会社の改善ポイント

審査時間、入金スピード、スタッフ対応等、改善点がないぐらい素晴らしい対応でした。今後も現在のクオリティでサービスを維持出来る事を期待しています。

検討者へのおすすめポイント

審査、入金スピードが早いので即日に資金調達したい方におすすめです。また、審査書類に関しましても、他のファクタリング業者と比べると簡単に入手できるものが多いので、審査書類を揃えるのに苦労した経験がある方に関してもおすすめできます。

FREENANCE(フリーナンス)の口コミ詳細はこちら

活用した場面

インボイス制度が開始されたことで消費税を納める必要がありましたが、現金の確保を考慮しそこねていました。そこで資金繰りを改善するためにファクタリングで現金を調達しています。

サービス・会社の良かったところ

Lancersの即日払いでも利用しているサービスであり、安心して利用できた部分が大きいです。また、こちらのミスで提出書類に誤りがありましたが、メールで丁寧にご説明いただき、修正のご連絡、すぐに審査や入金作業を進めてもらえた点も魅力的でした。

サービス・会社の改善ポイント

継続的に利用していても手数料が変化しない点だけ改善されればと考えています。入金先口座によっては変動するようですが、詳細が公開されていないため、そこも透明化してもらえると利用しやすくなります。

検討者へのおすすめポイント

初回の利用時にいくつか書類の提出が必要ですが、それさえ終えていれば簡単な手続きでファクタリングできる点がおすすめです。Lancersの即日払いを利用していると、その実績がファクタリングの利用実績としてもカウントされるため、フリーランスにはなお良いと考えます。

FREENANCE(フリーナンス)の口コミ詳細はこちら

活用した場面

急な出費の連続で困っており、案件報酬支払日が1か月後だったので利用をさせてもらいました。本来ならば1か月後の入金だったところ、ファクタリングを利用したおかげで、申込翌日に入金されました。

サービス・会社の良かったところ

・必要書類が不備だった場合、追加でどのような書類が必要かどうかを丁寧に教えてくれる。 ・申込から審査までのスピードがある。 ・審査に通ったら16時までの通過で当日に入金してくれる。

サービス・会社の改善ポイント

手数料は少し高いかなと感じる。クラウドソーシングの報酬をファクタリングしてもらったので、手数料を引かれた報酬からさらに手数料がかかるので、利用回数や金額などに応じて柔軟に安くしてほしいと思います。

検討者へのおすすめポイント

Web系のフリーランスで活動されている方には特におすすめしたいサービスです。サイトの操作も分かりやすく、何より審査担当者とのやり取りがスムーズかつ丁寧なので不安なく進められます。 もちろん買い取ってもらう売掛債権の真偽を明らかにする必要があるので、関連書類はできるだけ多くあれば審査に有利だと思います。

FREENANCE(フリーナンス)の口コミ詳細はこちら

関連記事

フリーナンスは土日も審査可能?営業時間や入金スピードを解説

フリーナンスの審査は長い?即日払い審査を早くするコツ

フリーナンス即日払い審査落ちの原因と対策・審査通過のコツ

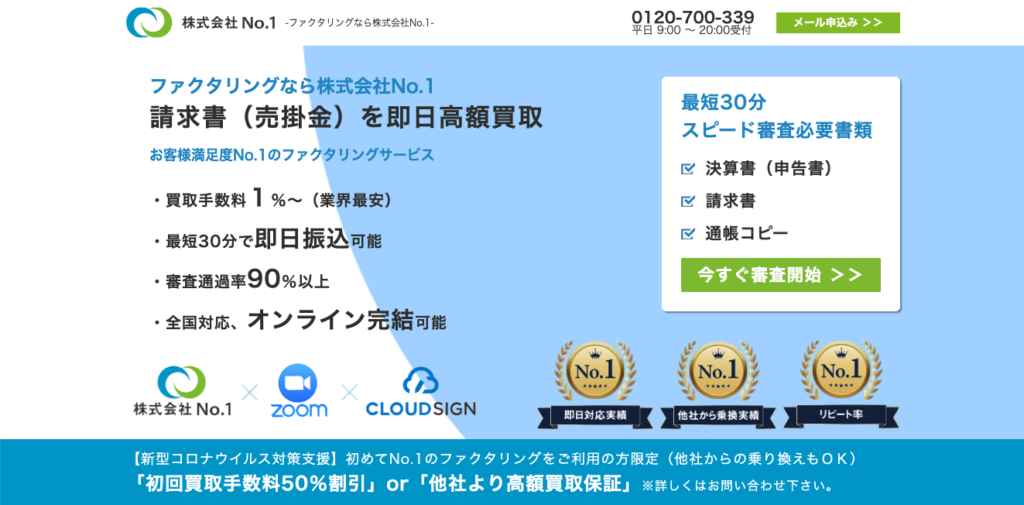

No.1 法人向け/審査通過率90%/手数料1%〜/最短30分入金/初回50%割引/高額買取保証

No.1ファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

No.1ファクタリングは審査通過率90%・手数料1%〜と安い法人専用ファクタリングで、50万円から最大1億円まで幅広い売掛金の買取をしています。

乗り換えや初回利用で買取手数料が50%割引・高額買取保証もおこなっているため、はじめての利用や他社からの乗り換えにもおすすめです。

また入金時間は2〜4時間程度が一般的ですが、最短30分と他社よりも圧倒的に早いためスピーディーに資金調達したい方に向いています。

| 会社・サービス名 | No.1ファクタリング |

| 審査通過率 | 90% |

| 手数料 | 1%〜 ※初回50%割引・高額買取保証 |

| 審査時間 | 30分〜 |

| 入金時間 | 30分〜 |

| 必要書類 | 通帳コピー/請求書/決算書 |

| 買取可能金額 | 50万〜1億円 ※1億円以上は相談 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング/診療報酬 3社間ファクタリング/介護報酬 |

| 対象 | 法人 |

| 営業時間 | 9:00~19:00 |

| 土日祝日対応 | 平日のみ |

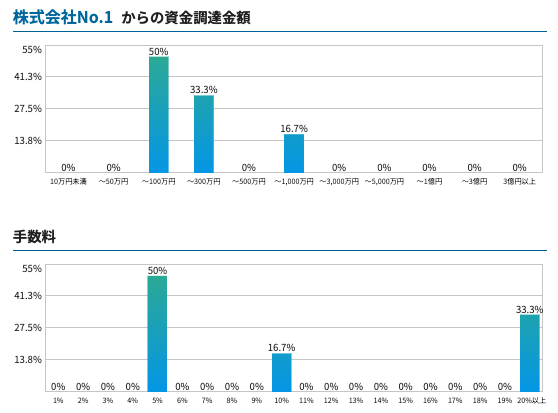

No.1ファクタリングの利用規模・入金スピード・審査時間

中小企業から大手企業まで利用・手数料も安い

No.1ファクタリングは個人事業主・中小企業から大手企業の買取も行っているため、10名前後の会社から1,000名以上の会社でも実績があります。

手数料も安くなるキャンペーンも実施しており、高額買取でも手数料が50%割引・高額買取保証なので、手数料を抑えて資金調達できるのが強みです。

入金スピードは5時間以内が多い

No.1ファクタリングは最短30分で入金と記載があるように、審査時間・入金スピードとも早いのが特徴です。高額になるほど審査は時間がかかりますが、長くても1日で資金調達できているという口コミが多いです。

No.1ファクタリングの口コミ・評判

活用した場面

建設業ですが資材費や人件費が予想以上にかかってしまいファクタリングを活用しようと思いました。できれば他社からの乗り換えをしたかったです。

サービス・会社の良かったところ

買取手数料50%OFFなどのキャンペーンが実施されていたので、かなり助かりました。こういうキャンペーンがあるのはいいですね。

サービス・会社の改善ポイント

買取手数料OFFなどのキャンペーンがあるのはいいですが元々の手数料はそこまで低くないので、もう少し低かったら利用者が増えそう

検討者へのおすすめポイント

建設業事業特化型ファクタリングがあり乗り換えで買取手数料OFFなどのキャンペーンがあるので、この条件に当てはまる方は特にいいかもしれません。もちろん金額にもよりますが普通に新規で申し込んでも全然いいと思います。

No.1ファクタリングの口コミ詳細はこちら

サービス・会社の良かったところ

最短2時間で即日入金されるため、とても利用しやすく次回もやりたいと思えました!そして、困ったときの対応の仕方も丁寧でものすごく簡単に行うことができました

サービス・会社の改善ポイント

特にないのですが、まぁ強いて言うなら広告をもっと派手にし、利用してくれる人が増えて欲しいですね、そうすれば困ってる人も減ると思うので

検討者へのおすすめポイント

・審査スピードが非常に早く1時間ほどで回答がきた。入金も3時間程度でスピーディーだった ·スタッフ対応もよく資金繰りについて相談にのってくれた 事業運営を行っていると突発的に資金が必要になることはよ くあることだと思います。No.1ファクターさんは個人事業主 やフリーランスも対応しているので、資金繰りに課題を感じ ていて、即日入金を希望している方にはおすすめです。

No.1ファクタリングの口コミ詳細はこちら

活用した場面

私は自営業を営んでおり最近取引先からの支払いが遅れがちで、資金繰りに困っていました。特に仕入れや従業員への給与支払いが迫っており、現金が足りない状況でした。そこで、株式会社No.1のファクタリングサービスを利用することに決めました。

最初は手続きが不安でしたが、スタッフが丁寧にサポートしてくれ、スムーズに契約ができました。ファクタリングを活用することで、すぐに必要な資金を手に入れることができ、ビジネスの運営が安定しました。

サービス・会社の良かったところ

株式会社NO1のファクタリングサービスを利用して一番良かった点は、手続きが非常にスムーズで迅速だったことです。申し込みから資金調達までの時間が短く、急な資金繰りのニーズにも柔軟に対応してもらえました。

また担当者の対応が丁寧で、契約内容や費用についても分かりやすく説明してくれたので、安心して利用できました。手数料が他社に比べて比較的低いのも魅力で、費用対効果が高いと感じました。ファクタリングの利用は初めてでしたが、非常に快適にサービスを受けられたので、今後も困った時には再利用したいと思っています。

サービス・会社の改善ポイント

株式会社NO1のファクタリングサービスでは、スタッフ対応が非常に迅速かつ丁寧で、初めての利用でも不安なく進めることができました。審査時間は想像以上に早く、申し込みから最短で翌日には結果が出たため、急な資金繰りにも間に合い、大変助かりました。

入金スピードも非常に速く、審査後は即日入金してもらえる点がとても便利です。手数料も競争力があり、他社と比べてリーズナブルで、コストパフォーマンスが高いと感じました。

唯一今後期待したいのは、もう少し利用限度額の引き上げがあるとさらに使いやすくなるかなと考えています。全体的には非常に満足しており、今後も利用を検討したいサービスです。

検討者へのおすすめポイント

株式会社NO1のファクタリングサービスを利用して、特に良かった点は、手続きの簡便さと審査スピードの速さです。最初に申し込んだ際、担当者が迅速に連絡をくれ、必要書類の確認や提出方法も非常に分かりやすく案内してもらいました。

審査は申し込みからわずか1営業日で完了し、資金繰りに困っていたタイミングだったので、即日入金される点が非常に助かりました。また、手数料が他のファクタリング会社と比べて低めで、コストパフォーマンスが良かったと感じます。

加えて、担当者が丁寧に説明してくれるので、初めての利用でも不安なく進められました。ただ、少しだけ改善点として、利用限度額をもう少し引き上げてもらえると、さらに多くの取引が可能になり、事業の成長にも繋がると思います。全体的には、急な資金調達をサポートしてくれる非常に信頼性の高いサービスだと感じました。

No.1ファクタリングの口コミ詳細はこちら

JTC 土日祝日・年中無休365日対応/手数料1.2%〜/法人おすすめ/オンライン契約可能

_LP-1024x618.png)

JTCファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

JTC(ジェーティーシー)は土日祝365日年中無休・24時間対応で手数料1.2%〜と非常に安いファクタリングサービスで、取扱金額500億円・取扱件数10,000件の実績があります。ただしいくつか条件があるため法人企業におすすめです。

- 契約金額(買取依頼金額)が100万円以上

- 年商7,000万円以上

- 個人事業主の場合は取引先の承諾が必要

個人事業主での利用もできますが、売掛金が100万円以上と少額債権には対応していないため、法人企業におすすめのファクタリング会社といえます。

オンライン契約にも対応しているため、地方在住の法人企業でも利用はできます。

| 会社・サービス名 | JTC(ジェーティーシー) |

| 手数料 | 1.2%〜 |

| 審査時間 | 3時間 |

| 入金時間 | 最短1日 |

| 必要書類 | 本人確認書類/通帳コピー/請求書 ※3つのみ |

| 買取可能金額 | 100万円〜上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 法人・個人事業主 |

| 営業時間 | 8:30〜19:00 |

| 土日祝日対応 | 土日祝日・年中無休 |

JTCファクタリングのメリット・デメリット

JTC(ジェーティーシー)は土日祝日でも対応しているのが、大きなメリットです。土日対応のファクタリング会社は10社前後です。

加えて手数料も1.2%〜と安いのも強みです。土日対応のAIファクタリングでは一律10%といったケースが多いですが、1.2%〜のため低水準のファクタリングといえます。

また売掛金が大きくなる場合に短期間での入金は難しいですが、最短1日で入金のためスピーディーに資金調達ができます。

ただしデメリットとしては少額ファクタリング・個人事業主の場合は利用しづらい点です。利用対象には下記のような条件があります。

- 年商7,000万円以上の企業限定

- 契約金額が100万円以上

- 個人事業主の場合は取引先の承諾が必要

一定の売上規模がないと利用できず、個人事業主の場合は承諾が必要なので、法人企業で高額ファクタリングを利用する際におすすめです。

JTCファクタリングの口コミ・評判

活用した場面

製造業ですが、どうしてもまとまった金額が期日までに必要で高額でも対応してくれるこのサービスを利用することにしました。

サービス・会社の良かったところ

即日対応は難しいですが、1000万円を超えるような大型取引にも対応していて時間は少しかかりましたが希望通りの金額が受け取れたので良かったです。

サービス・会社の改善ポイント

審査はやや厳しく少額取引に対してはあまり対応して無さそうだったので、もう少し少額取引でも対応してくれたらサービス向上できるかと

検討者へのおすすめポイント

1000万円を超えるような大型取引をしたい人にはいいと思います。審査はそれなりに長いようですが、2社間ファクタリングだけでなく3社間ファクタリングの両方に対応しているので、どちらが希望でも問題ありません。

JTCの口コミはこちら

活用した場面

自分自身としては開業したばかりで融資が難しい事業資金が必要だったため特に設備投資のために必要だったので最初は活用をしなくても問題なかったのですが、物価高の影響で余分に経費がかかってしまい、仕方なくファクタリングを活用をしました。

サービス・会社の良かったところ

良かった点としては土日や祝日の対応も行っているので大都市圏を中心に構えており、必要に応じて出張対応も行っているなど利用側に寄り添った利便性の高いサービスを提供をしていることです。

サービス・会社の改善ポイント

自分自身としては申し込みを行う場合に取引先に資金繰りが悪化している信用度が低いマイナスイメージを持たれてしまうこと。またファクタリングを利用をする場合に取引先への通知とその同意書を入手することが必要なため手続きに時間がかかってしまうのでマイナスイメージを払拭できるようなケアともう少し手続きの時間を短くしてほしいと思います。

検討者へのおすすめポイント

自分自身としては3社間で契約をするファクタリングする場合は手数料が安く設定されているので、取引先の理解があれば資金調達の方法としては大変便利であり、取引先が大手企業であれば診査に通りやすく、個人事業主でも申し込みができるのでおすすめだと思います。

中小企業ビジネスパートナーズ 個人事業主・少額OK/手数料5%~/中小零細企業おすすめ

中小企業ビジネスサポーターズは中小零細企業や個人事業主・フリーランスに強みを持つファクタリングで、M&Aや資金調達コンサルも行っている専門家が担当します。

50万円未満などの少額ファクタリングは大手の場合は対応してないことが多いですが、ビジネスサポートズは少額利用も可能です。

審査も柔軟に対応しているため、銀行融資で審査落ちになった方でも資金調達ができる可能性があります。まずは審査申し込みをしてみましょう。

アクセルファクター 審査通過率93%/即日入金/手数料0.5%〜/必要書類が柔軟で大手運営

アクセルファクターの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

アクセルファクターは大手企業のグループ会社が運営しており、手数料も0.5%から利用ができるオンラインファクタリング会社です。審査通過率は93%と高い数値で、赤字・滞納企業の売掛債権にも対応しており柔軟性が高いのが特徴です。

他社で審査に落ちた場合でも大手企業のグループ会社が運営していることもあり、リスクの高い債権でも買い取り対応を行なっています。また審査の必要書類も柔軟に対応しているため、書類が揃っていなくても代わりの書類提示があり柔軟に対応してもらえます。

また継続利用で手数料も減額されるため他社利用中でファクタリング会社の乗り換えにはおすすめです。

年間相談件数も1.5万件・専属担当の手厚いサポートがついているため、はじめてファクタリングを実施する方でも安心して利用ができます。

| 会社・サービス名 | アクセルファクター |

| 審査通過率 | 93% |

| 手数料 | 0.5%〜 |

| 審査時間 | 60分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 本人確認書類/通帳コピー/請求書 ※審査は柔軟に対応のため、必要書類が揃ってなくともお問い合せ可能 |

| 買取可能金額 | 30万〜1億円 |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 個人事業主・法人 |

| 営業時間 | 10:00〜19:00 |

| 土日祝日対応 | 平日のみ |

アクセルファクターの手数料相場・入金スピード・審査時間

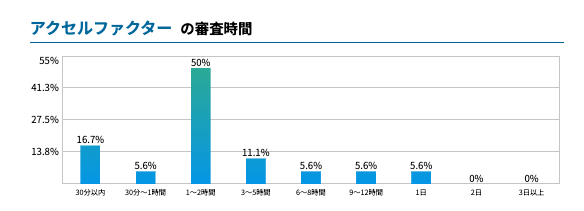

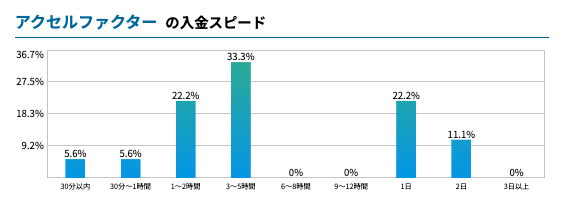

審査時間は2時間以内が70%以上

アクセルファクターは審査時間は1〜2時間が最も多いですが30分以内・1時間以内も多く、70%以上を占めています。最短60分審査と公式サイトに記載があるため、非常にスピーディーであることがわかります。

入金スピードは5時間以内が60%以上

アクセルファクターの入金スピードは3〜5時間が最も審査通過すれば、基本的には当日中に即日入金となります。1日・2日もありますが1,000万円以上も扱っているため、高額になると多少遅くなる可能性があります。

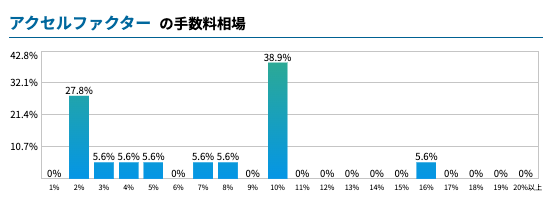

手数料相場は10%以下が多い

アクセルファクターは手数料の基準を公開しており、金額が大きくなるほど手数料が下がります。10%が最も多いですが、2〜8%と低い手数料の方も多いようです。

アクセルファクターの口コミ・評判

活用した場面

私は、売掛金を十万円所持していて、いつ受け取れるか不安だったので、その売掛金を素早く受け取れるようにするためにファクタリングを活用しました。

サービス・会社の良かったところ

私は、売掛金を受け取るまで1年以上待っていたので、すぐにファクタリングに問い合わせてみたら、すぐに売掛金を受け取ることができた点。

サービス・会社の改善ポイント

ファクタリングを行なってみたら、そのスタッフが親切に丁寧に対応してくれて、問い合わせてから即日に入金されたのですが、手数料が高くて、たまに払えない日がありましたので、手数料を安くしてほしいと思いました。

検討者へのおすすめポイント

まず、発生した売掛金を受け取るスピードが遅かった場合や、対応の仕方が丁寧で親切なスタッフに売掛金のことで問い合わせたい場合や、外出せずにスマートフォンですぐに受け取るべき売掛金を即日入金したいにおすすめだと思います。

アクセルファクターの口コミ詳細はこちら

活用した場面

自分自身としては必要な備品を購入したスペースの拡張ををする場合にファクタリングを活用をしたのですが今までの消費者金融に対してお金をかりたことがあったのですが、返済にする場合に不安を感じたので知り合いを通じてファクタリングのことを知り、一度活用をしたいと思い、利用をしました。

サービス・会社の良かったところ

良かった点としてはスピード感にあることで 最短当日中に振込を実施することによって、売掛債権をお金に変えることが可能で速やかに対応してくれることによって、急ぎでキャッシュが必要とされる場合も対応をしてくれるところです。

サービス・会社の改善ポイント

自分自身としては売掛先が個人の場合はファクタリングができない場合があり、少額債権だとファクタリング手数料が高く、他社と比較して審査時の必要書類が多いのでもう少しコンパクトにできるように効率のいい審査をしたり、手数料をもう少し安くしてほしいと思います。

検討者へのおすすめポイント

自分自身としては既存の支払いサイクルを変えることなく、柔軟に運転資金を確保することができ、 多くのファクタリングサービスで即日から数日での対応を行っており、金融機関からの借入に比べてスピーディに資金調達することができるところがポイントです。

ベストファクターの口コミ詳細はこちら

活用した場面

コロナ禍で仕事が激減してしまい、知り合いに相談をしたところ、ファクタリングで難を逃れてみてはどうか?と提案を受け、利用を決めました。

サービス・会社の良かったところ

評判が高いファクタリングのせいか、対応が想像以上に良く安心して話を聞いて進めることができました。初めての自分にも丁寧にわかりやすく話をしてくれて、疑問なく利用ができました。

サービス・会社の改善ポイント

改善点は、特にございません。強いて言えば 、入金までの時間もっと早ければと思いました。でも、納得できる時間での入金対応ではありました。

検討者へのおすすめポイント

対応が早いので、初めてファクタリングをする方におすすめです。様々なファクタリング会社がありますが、危ないところもあるようなので、業者選びは慎重に行うべきです。このファクタリング会社は、お客様の立場に立って考えてくれている雰囲気が伝わってきます。やはり、どの比較サイトでも上位に入るほどの業者だと思います。

ベストファクターの口コミ詳細はこちら

JTC 土日祝日・年中無休365日対応/手数料1.2%〜/法人おすすめ/オンライン契約可能

_LP-1024x618.png)

JTCファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

JTC(ジェーティーシー)は土日祝365日年中無休・24時間対応で手数料1.2%〜と非常に安いファクタリングサービスで、取扱金額500億円・取扱件数10,000件の実績があります。ただしいくつか条件があるため法人企業におすすめです。

- 契約金額(買取依頼金額)が100万円以上

- 年商7,000万円以上

- 個人事業主の場合は取引先の承諾が必要

個人事業主での利用もできますが、売掛金が100万円以上と少額債権には対応していないため、法人企業におすすめのファクタリング会社といえます。

オンライン契約にも対応しているため、地方在住の法人企業でも利用はできます。

| 会社・サービス名 | JTC(ジェーティーシー) |

| 手数料 | 1.2%〜 |

| 審査時間 | 3時間 |

| 入金時間 | 最短1日 |

| 必要書類 | 本人確認書類/通帳コピー/請求書 ※3つのみ |

| 買取可能金額 | 100万円〜上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 法人・個人事業主 |

| 営業時間 | 8:30〜19:00 |

| 土日祝日対応 | 土日祝日・年中無休 |

JTCファクタリングのメリット・デメリット

JTC(ジェーティーシー)は土日祝日でも対応しているのが、大きなメリットです。土日対応のファクタリング会社は10社前後です。

加えて手数料も1.2%〜と安いのも強みです。土日対応のAIファクタリングでは一律10%といったケースが多いですが、1.2%〜のため低水準のファクタリングといえます。

また売掛金が大きくなる場合に短期間での入金は難しいですが、最短1日で入金のためスピーディーに資金調達ができます。

ただしデメリットとしては少額ファクタリング・個人事業主の場合は利用しづらい点です。利用対象には下記のような条件があります。

- 年商7,000万円以上の企業限定

- 契約金額が100万円以上

- 個人事業主の場合は取引先の承諾が必要

一定の売上規模がないと利用できず、個人事業主の場合は承諾が必要なので、法人企業で高額ファクタリングを利用する際におすすめです。

JTCファクタリングの口コミ・評判

活用した場面

製造業ですが、どうしてもまとまった金額が期日までに必要で高額でも対応してくれるこのサービスを利用することにしました。

サービス・会社の良かったところ

即日対応は難しいですが、1000万円を超えるような大型取引にも対応していて時間は少しかかりましたが希望通りの金額が受け取れたので良かったです。

サービス・会社の改善ポイント

審査はやや厳しく少額取引に対してはあまり対応して無さそうだったので、もう少し少額取引でも対応してくれたらサービス向上できるかと

検討者へのおすすめポイント

1000万円を超えるような大型取引をしたい人にはいいと思います。審査はそれなりに長いようですが、2社間ファクタリングだけでなく3社間ファクタリングの両方に対応しているので、どちらが希望でも問題ありません。

JTCの口コミはこちら

活用した場面

自分自身としては開業したばかりで融資が難しい事業資金が必要だったため特に設備投資のために必要だったので最初は活用をしなくても問題なかったのですが、物価高の影響で余分に経費がかかってしまい、仕方なくファクタリングを活用をしました。

サービス・会社の良かったところ

良かった点としては土日や祝日の対応も行っているので大都市圏を中心に構えており、必要に応じて出張対応も行っているなど利用側に寄り添った利便性の高いサービスを提供をしていることです。

サービス・会社の改善ポイント

自分自身としては申し込みを行う場合に取引先に資金繰りが悪化している信用度が低いマイナスイメージを持たれてしまうこと。またファクタリングを利用をする場合に取引先への通知とその同意書を入手することが必要なため手続きに時間がかかってしまうのでマイナスイメージを払拭できるようなケアともう少し手続きの時間を短くしてほしいと思います。

検討者へのおすすめポイント

自分自身としては3社間で契約をするファクタリングする場合は手数料が安く設定されているので、取引先の理解があれば資金調達の方法としては大変便利であり、取引先が大手企業であれば診査に通りやすく、個人事業主でも申し込みができるのでおすすめだと思います。

決算書不要・なしファクタリング5つのメリット

決算書不要・なしでファクタリング利用できる会社は多くあります。決算書不要ファクタリングのメリットは次の5つです。

- 必要書類が少なく審査がスピーディー

- 最短即日で資金調達ができる

- 赤字決算の中小企業・新設法人も資金調達ができる

- オンライン対応が多く来店が不要

- 2社間ファクタリングのため売掛先に知られない

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

(1)必要書類が少なく審査がスピーディー

決算書不要・なしファクタリング会社の1つ目のメリットは、必要書類が少ないため審査がスピーディーである点です。審査に必要な書類が少ないので、審査時間も提出書類が多いファクタリング会社よりも早いのが特徴です。

一般的にファクタリングでは下記のような5つの書類が必要と言われています。ただし中にはQuQuMo(ククモ)のように請求書と通帳だけで利用ができる場合もあります。そのため請求書に加えて通帳はマストで必要であることは理解しておきましょう。

詳細は個人通帳なしでファクタリング利用は可能?必要書類の少ない会社5選の記事でも解説しています。

- 身分証明書

- 取引先との通帳(コピー可)

- 試算表

- 売掛先企業との基本契約書

- 売掛債権の存在を証明できる成因資料

- 印鑑証明書

また法人の場合は上記の5つに加えて、次のようなものも必要書類として提出が求められるケースがあります。

- 決算書

- 登記簿謄本

さまざまな書類がありますが上記で記載した全ての書類が全て必要というわけでもありません。ファクタリング会社では審査が実施されますが、審査基準や必要書類は各社で異なります。今回紹介したファクタリング会社は決算書が不要で利用できる会社のみです。

(2)最短即日で資金調達ができる

決算書不要・なしファクタリング会社の場合は必要書類が少なく、Web上で完結するオンライン契約のため、審査申込みから入金まで非常に早いのもメリットです。

紹介したように決算書不要のオンラインファクタリングであれば、最短1〜2時間で即日入金のためスピーディーに現金化・資金調達が可能です。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 提出書類 |

| QuQuMo(ククモ) | 98% | 1%~ | 最短2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| ベストファクター | 92% | 2%~ | 最短1時間 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| 株式会社No.1 | 90% | 1~15% | 最短60分 | 10~5,000万円 | 通帳コピー/請求書 基本契約書 ※3つのみ |

| JTC(ジェーティーシー) | 非公開 | 1.2%~10% | 翌日 | 100万円~上限なし | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| アクセルファクター | 93% | 2%~ | 即日 | 30万円~1億円 | 請求書/通帳コピー 確定申告書(所得税/法人税) 身分証明書 ※4つのみ |

オンラインファクタリングの場合は必要書類が少ない場合も多く、買取金額も下限を設けていない会社もあり30万円未満など少額ファクタリングを希望する、中小企業・新設法人にもおすすめです。

(3)赤字決算の中小企業・新設法人も資金調達ができる

決算書不要・なしファクタリング会社を利用する3つ目のメリットは、赤字決算・中小零細・新設法人など銀行融資が受けれない法人企業でも利用できる点です。

銀行融資の場合は決算書や試算表・事業計画書の提出が必要となり、赤字決算の場合は銀行融資を受けることは難しいでしょう。また中小零細企業や創業間もない新設法人の場合も、信用力の観点で融資審査に落ちることが多いです。

しかしファクタリングは売掛債権(入金前の請求書)をに売却する資金調達方法なので、自社の信用力は重要ではありません。ファクタリングで重視されるのは売掛先の信用力であるため、自社が赤字決算・債務超過・税金滞納であっても審査は通過します。

ファクタリング審査の基準についてはこちらの記事で詳細を解説しています。

自社の与信・信用力が重要ではないファクタリングでは、赤字決算や新設法人であっても売掛金さえあれば最短即日で資金調達が可能です。

(4)オンライン対応が多く来店が不要

決算書不要・なしファクタリング会社を利用する4つ目のメリットは、オンラインファクタリングが多いため店舗に来店して面談を行う必要がないという点です。ファクタリング検討者の中には、地方在住でオフィス近くにファクタリング会社がない方もいるでしょう。

遠方にファクタリング会社のオフィスがある場合は、時間をかけて来店して面談を行う必要がありますが、面談なしのファクタリングであれば移動時間や手間は不要になります。

完全オンラインファクタリングの場合は全国、どこからでもファクタリング申込みができるので、移動時間や手間を削減できるメリットがあります。

(5)2社間ファクタリングのため売掛先に知られない

ファクタリングは2社間ファクタリングと3社間ファクタリングの大きく2種類の分類されます。2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先へのファクタリング利用することを伝えるかどうかです。

- 2社間ファクタリング:売掛先への通知を行わない

- 3社間ファクタリング:売掛先への通知・承諾を行う

3社間ファクタリングは売掛先への債権譲渡通知・承諾を得る必要があるため、売掛先にファクタリング利用が知られてしまいます。しかし2社間ファクタリングでは債権譲渡通知を行わないため、売掛先に知られることなく利用ができます。

2社間ファクタリングと3社間ファクタリングの違いについてはこちらの記事で解説しています。

決算書不要・なしファクタリング3つのデメリット

決算書不要・なしのファクタリング会社を利用するデメリットは次の3点です。

- 少額な売掛債権は買取していない場合がある

- 審査通過率が売掛先の信用力に依存する

- 売掛金の一部しか現金化できない場合がある

(1)少額な売掛債権は買取していない場合がある

決算書不要・なしファクタリングの1つめのデメリットは、少額な売掛債権の買取には対応していない可能性がある点です。ファクタリング会社では買取金額の下限・上限が設定されていることが多いですが、そもそも決算書不要なので法人を対象にしているでしょう。

法人向けのファクタリング会社の場合は買取下限金額が50〜100万円以上などに設定されており、30万円未満などの少額ファクタリングには対応してないことも多いです。

中小企業や新設法人の場合は少額(30万円未満など)の売掛金でファクタリング利用検討する場面もあるでしょう。しかし法人のみを対象としているファクタリング会社は、最低買取金額が高めに設定されているケースもあり注意が必要です。

ただし中にはQuQuMo(ククモ)やビートレーディング・日本中小企業金融サポート機構のように、買取金額の制限がない場合もあるため、買取対象金額は確認するようにしましょう。

(2)審査通過率が売掛先の信用力に依存する

決算書不要・なしファクタリングの場合は審査通過率が売掛先の信用力に依存するのもデメリットです。先ほども触れたようにファクタリング審査では売掛先の信用力が重要ですが、必要書類が少ないということは利用者の経営状態は重視しないということです。

ファクタリングサービスは売掛金が回収できてはじめて成立するビジネスモデルのため、確実に売掛先が支払いを行えるか・支払い遅延がないか・健全な経営を行えているかを重点的に見られます。

そのため売掛先が赤字決算や税金滞納・経営状態が悪いといった場合は、審査落ちとなる可能性が高いです。そのため請求書を提出する場合は、大手企業や売上が安定している会社の売掛金で審査依頼をするのがおすすめです。

(3)売掛金の一部しか現金化できない場合がある

ファクタリングは売掛債権(請求書)の買取を行なってくれますが、満額を買い取ってくれるわけではありません。場合によっては売掛債権額の何割かしか買い取ってもらえないこともあります。

この部分はファクタリング会社によって異なるため、一概には言えませんがこうしたケースもある点はデメリットとして理解しておきましょう。

またファクタリング審査では掛け目というものが存在します。掛け目とは売掛債権全額に対していくらの割合で買取を行うかというものです。

例えば100万円の売掛債権をファクタリング利用する時に、A社の掛け目が80%なら買取対象金額は80万円となります。B社での掛け目が90%なら90万円が買取対象金額となります。

掛け目は売掛債権の信用力によって変動し、信用力が高ければ掛け目が小さく、大きな資金調達ができます。掛け目も手数料と同様にファクタリング会社ごとに審査基準は異なります。

ただし審査時に掛け目が出ていたとしても売掛債権を実際に回収できた場合は、掛け目で減額された部分はファクタリング会社から返還されます。

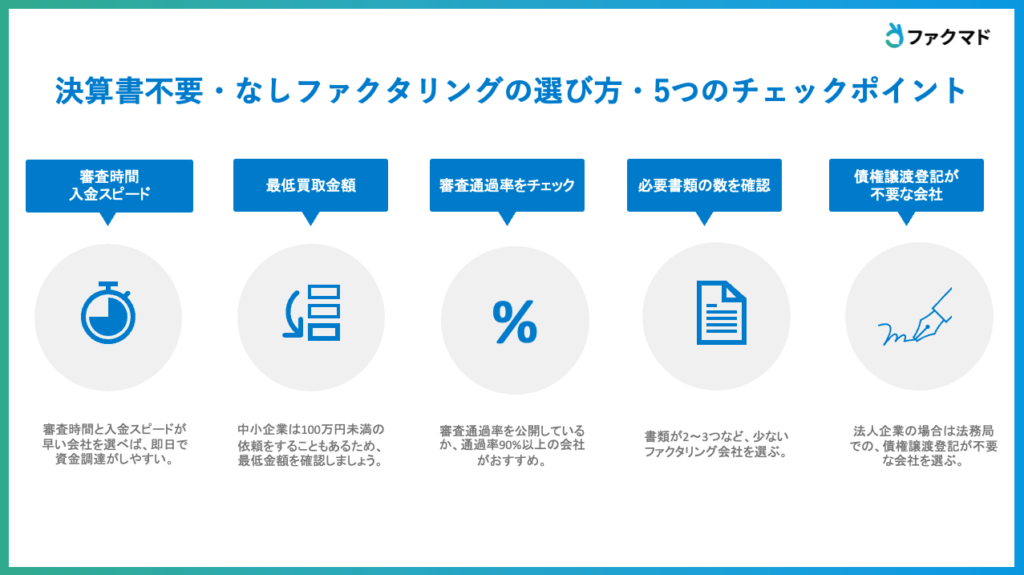

決算書不要・なしファクタリングの選び方・5つのポイント

ファクタリング口コミ・比較サイト「ファクログ」を運営する弊社がおすすめする選び方は、下記5つのポイントです。

- 入金スピード・審査時間をチェックする

- 最低買取金額の確認

- 即日入金を希望なら債権譲渡登記が不要なものを選ぶ

- 審査通過率と必要書類を確認して柔軟な会社を選ぶ

- 急ぎなら債権譲渡登記が不要なファクタリング会社を選ぶ

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

Web完結のファクタリング利用を検討している方は、資金繰りに課題を抱えており一刻も早く資金調達が必要はずです。そのため審査時間や入金スピード早いのか・審査通過率は高いのかといった点を確認しておきましょう。

(1)審査時間・入金スピードをチェックする

決算書不要・なしファクタリングを選ぶ際に重要なポイントは、審査時間・入金スピードです。紹介したようにWeb完結のオンラインファクタリングを検討している方は、日中は時間がなく対面契約の時間に余裕がなく、資金繰りにも困っていることでしょう。

審査時間や入金スピードを公開している会社もあるため、まずは早急に資金調達が可能なのかをチェックしましょう。一般的には当日〜2営業日で入金となりますが、即日入金でなければ資金繰り課題は心が落ち着かないはずです。

そのためまずは検討しているファクタリング会社がどれくらいの審査時間・入金スピードなのかを確認しておきましょう。ファクログでは利用者がどれくらいの審査時間・入金スピードだったかを、口コミ情報として見ることができます。

公式サイトの情報以外が気になる方はぜひ口コミを確認してください。

(2)最低買取金額を確認する

また決算書不要・なしファクタリングを検討している方の中には、中小企業の経営者もいるでしょう。ファクタリング会社の中には最低買取金額が100万円以上といった場合もあります。

そのため最低買取金額がいくらなのを確認する必要があります。例えば下記のように、QuQuMo(ククモ)やビートレーディングなどは下限なし・labol(ラボル)は1万円から買取対応しています。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| PMG(ピーエムジー) 審査時間20分で見積提示 | 乗り換え率98% | 2%〜 | 2時間 審査時間20分 | 30万〜制限無し | 請求書/通帳コピー ※2つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| KKTファクタリング | 91.2% | 1%〜 | 2時間 審査時間30分 | 30万~制限なし | 請求書/通帳コピー ※2つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 90% | 一律10% | 30分 審査時間10分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書/本人確認書類 ※2のみ 口座入出金履歴orサイトURLのどちらか(※任意書類) |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| No.1ファクタリング 法人限定 | 90% | 1%〜 初回・乗換え50%割引 高額買取保証 | 審査・入金30分 | 50万〜1億円 | 請求書/通帳コピー ※2つのみ |

取引先の規模が小さいと売掛債権の金額も小さいことが考えられるため、50万円以下などの少額ファクタリングにも対応しているかを事前にチェックしておきましょう。

(3)審査通過率の高い会社を選ぶ

ファクタリングでは必ず審査が実施されるため、公開している審査通過率もチェックしておきましょう。審査通過ができなけれなもちろん資金調達はできません。

一般的なファクタリング会社の通過率は70%前後と言われていますが、中には審査通過率が90%以上のまた決算書不要・なしファクタリングもあります。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| PMG(ピーエムジー) 審査時間20分で見積提示 | 乗り換え率98% | 2%〜 | 2時間 審査時間20分 | 30万〜制限無し | 請求書/通帳コピー ※2つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| KKTファクタリング | 91.2% | 1%〜 | 2時間 審査時間30分 | 30万~制限なし | 請求書/通帳コピー ※2つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 90% | 一律10% | 30分 審査時間10分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書/本人確認書類 ※2のみ 口座入出金履歴orサイトURLのどちらか(※任意書類) |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| No.1ファクタリング 法人限定 | 90% | 1%〜 初回・乗換え50%割引 高額買取保証 | 審査・入金30分 | 50万〜1億円 | 請求書/通帳コピー ※2つのみ |

こうした会社は比較的審査が緩いと言われており、個人事業主やフリーランスにも柔軟とされています。詳細は下記の記事で解説しています。

(4)審査に必要な提出書類が少ない会社を選ぶ

ファクタリングでは必ず審査が実施されるため、必要書類の提出が求めれます。ファクタリングの審査に法的なルールはなく、各社が独自の審査基準を持ち行っています。

決算書や試算表・確定申告書・開業届・登記簿謄本・印鑑証明など必要書類が5つ以上といった場合もありますが、PMGやQuQuMo(ククモ)・ビートレーディングなどは請求書・本人確認書・通帳コピーなど2〜3個で良い場合もあります。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| PMG(ピーエムジー) 審査時間20分で見積提示 | 乗り換え率98% | 2%〜 | 2時間 審査時間20分 | 30万〜制限無し | 請求書/通帳コピー ※2つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| KKTファクタリング | 91.2% | 1%〜 | 2時間 審査時間30分 | 30万~制限なし | 請求書/通帳コピー ※2つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 90% | 一律10% | 30分 審査時間10分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書/本人確認書類 ※2のみ 口座入出金履歴orサイトURLのどちらか(※任意書類) |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| No.1ファクタリング 法人限定 | 90% | 1%〜 初回・乗換え50%割引 高額買取保証 | 審査・入金30分 | 50万〜1億円 | 請求書/通帳コピー ※2つのみ |

必要書類が多いほど審査にかかる時間は長くなることが考えられるため、できるだけ必要書類が少ないファクタリング会社を選ぶようにしましょう。

(5)即日入金を希望なら債権譲渡登記が不要な会社を選ぶ

売掛先にファクタリング利用を知られたくない場合は2社間ファクタリングを利用することになりますが、中には債権譲渡登記を依頼してくる会社もあります。避けた方が良い理由は下記の5つです。

- 債権譲渡登記は手続きに時間がかかる

- 債権譲渡登記には追加費用がかかる

- 個人事業主の場合は実質お断りになる

- 銀行融資の審査に影響がある

- 取引先にファクタリング利用を知られる可能性がある

債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度で、債務者以外の第三者が介入した際の抵抗要件となります。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

ファクタリング会社が承諾する場合は、債権譲渡登記ありの契約にすれば手数料を安く抑えられる可能性があります。ただし債権譲渡登記を実施すると、法務局で誰でも登記の事実を確認できるようになります。

そのため可能性としては低いですが、取引先に知られてしまう可能性がある点は注意をしておきましょう。また債権譲渡登記を行う際、ファクタリング会社を経由して司法書士に依頼すると5〜10万円程度の費用が発生します。

加えて債権譲渡登記は法務局で手続きを行うため、平日の日中に行う必要あがります。そうなると即日入金は期待できなくなってしまします。

また債権譲渡登記による譲渡人は法人に限定されるため、個人事業主の審査申し込みをそもそも断っているファクタリング会社もあります。

そのため即日入金を希望する場合は、債権譲渡登記が不要なファクタリング会社を選ぶようにしましょう。

決算書不要・なしファクタリング利用時の4つの注意点

決算書不要・なしのファクタリングを利用する際の注意点は下記の4つです。

- 公式HPで運営会社・所在地・電話番号を確認する

- 償還請求権の有無について確認する

- 手数料相場より高くないか比較する

- 審査なしのファクタリング会社は避ける

(1)ファクタリング会社の信頼性を確認する

決算書不要・なしのファクタリング利用をする場合は、ファクタリング会社の信頼性についても確認しておきましょう。公式HPがあるか・電話番号や住所は公開されているかといった部分に加えて、ネット上の評判や口コミについてもチェックしましょう。

悪質なファクタリング会社の場合は、住所や電話番号を公開してないケースもあります。公式HPや評判・口コミも参考にしながら、複数の会社を比較検討して信頼できるファクタリング会社を選びましょう。

複数のファクタリング会社を個別に調べるのが手間な方は、優良企業と提携しているファクタリング一括見積もりサイトを利用するのもおすすめです。

(2)償還請求権の有無について確認する

また健全なファクタリング会社では基本的に償還請求権はなしで契約するのが一般的です。償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。

そのため通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。

しかし知らない間に償還請求権ありの契約を締結してしまい、売掛金が回収できなかった場合に、買戻しを請求される可能性があります。契約内容に債権の買戻しが含まれている場合は、融資に該当するためそもそもファクタリング契約ではないのです。

通常のファクタリング会社は貸金業登録を行なっていないため、融資契約を行うことは違法行為です。

またファクタリングは融資契約ではないため保証人や担保を求めらることは基本的にありません。そのため上記に該当するような業者については契約を避けるようにしましょう。

悪徳業者については審査なしのファクタリングは可能?審査の重要性・審査なしファクタリングはリスク大!の記事で詳細を解説しています。

(3)手数料相場より高くないか比較する

また決算書なし・不要のファクタリング会社を選ぶ際には、手数料相場よりも高くないかをチェックしておきましょう。一般的な手数料相場は下記の通りです。

- 3社間ファクタリングの手数料:1〜9%

- 2社間ファクタリングの手数料:4〜18%

上述でも触れましたが審査なしを謳っている会社は、売掛先の信用力や売掛債権の信憑性に関するリスクをあらかじめ考慮した手数料に設定されています。そのため相場とはかけ離れた手数料になることがあります。

(4)審査なしのファクタリング会社は避ける

また健全なファクタリング会社では審査は必ず発生します。審査なしを謳っている会社では下記のような危険性があります。

- 法外な手数料を請求されるリスクがある

- 売買ではなく融資契約を結ばされる

- 売掛金が回収できないと支払い義務が発生する

- ヤミ金業者からの取り立てが行われる

ファクタリングの手数料は、売掛先・売掛債権の信用度を審査して決定されるのが一般的です。例えば売掛先の信用度が低い・売掛先の回収ができない可能性が高い場合は、ファクタリング会社にとってはリスクとなるため、手数料が高めに設定されることがあります。

審査なしでファクタリング契約を締結するということは、売掛先の信用度や未回収リスクを加味せずに取引を行うということです。そのためファクタリング会社が背負う最大限のリスクを想定した、高額な手数料を提示されます。

審査なしのファクタリングでは売掛金が回収できなかった場合に備えて、ファクタリング会社が利用者に買い戻しができるように契約をさせれらるケースがあります。

買い戻しとは倒産や業績悪化で売掛先から債権回収ができなかった時に、利用者に債権を買い戻させお金を返還させることです。買い戻しは法的に融資契約とみなされますが、融資契約が締結できるのは貸金業登録を行なっている業者のみです。

審査なしを謳っているファクタリング会社は、上記のように悪質なヤミ金業社である可能性が高いため、ファクタリング利用は避けるようにしましょう。

悪徳業者については審査なしのファクタリングは可能?審査の重要性・審査なしファクタリングはリスク大!の記事で詳細を解説しています。

決算書不要・なしファクタリング会社で即日入金を行う5つのコツ

ファクタリングで即日入金を実現するコツは下記の5つです。

- 売掛先の信用力が高い売掛債権で審査申込を行う

- 即日入金希望なら午前中に申込を終わらせる

- 同じファクタリング会社を複数回利用する

- 利用したことのある売掛先の債権を選ぶ

- 複数社に相見積もりを依頼する

(1)売掛先の信用力が高い売掛債権で審査申込を行う

ファクタリングで即日入金を実現する1つ目のコツは、売掛先の信用力が高い売掛債権(請求書)で審査依頼をすることです。ファクタリング審査では売掛先の信用力が最も重視されます。仮に売掛先が倒産した際に損害を受けるのはファクタリング会社だからです。

ファクタリング会社としては売掛金が未回収となることを恐れているため、売掛先が期日通り確実に支払いを行えるかを見ています。また経営が悪化している・財務状況が悪い売掛先の場合は、売掛金の回収が終わる前に倒産するリスクもあります。

大手企業や上場企業・地方公共団体や官公庁といった公的機関の場合は、倒産する・支払いが遅延するといったか可能性は低いです。そのため少額ファクタリングで即日入金を実現するには、信用力の高い売掛先の請求書を選ぶのがおすすめです。

審査基準の詳細についてはファクタリング審査に通らない理由とは?原因と通過率を高めるコツ・ファクタリング審査に落ちる12理由の記事で解説しています。

(2)即日入金希望なら午前中に申込を終わらせる

ファクタリングで即日入金を実現する2つ目のコツは、午前中など早い時間帯に審査申し込みを行うことです。ファクタリングでは必ず審査が発生し、必要書類のチェック・見積に時間がかかることがあります。

そのため夕方など遅い時間に審査申し込みを行っても、即日入金ができない可能性が高くなります。早く申し込めば必ず即日入金されるということではりませんが、可能性を高めるために午前中など早い時間帯に申し込みを行いましょう。

(3)同じファクタリング会社を複数回利用する

ファクタリングで即日入金を実現する3つ目のコツは、過去に利用したことがあるファクタリング会社を利用することです。

複数回利用すると申込者の信用度も高くなっていくため、少額債権でも買い取ってくれる可能性が高くなることに加えて、以前に利用があれば利用者情報はファクタリング会社に登録されています。

そのため2回目以降の利用であれば利用者の信用度という観点では審査の必要性がなく、審査スピードが早くなります。

またファクタリング会社の中には利用回数が増えるにつれて、手数料が下がっていく方式をといってる業者もあります。これは売却経験があることで、ファクタリング会社としても信用できる利用者であることを考慮するためです。

ただし一度利用した時にスタッフ対応や買取金額・手数料に納得がいかない場合は、乗り換えを検討しても良いでしょう。ファクタリング会社の乗り換えは法的には全く問題ありません。

詳細についてはファクタリング乗り換えは可能!好条件の8社・他社利用中でもOKな会社・ファクタリングで他社利用中に乗り換えや併用は可能?バレる?の記事で解説しています。

(4)利用したことのある売掛先の債権を選ぶ

ファクタリングで即日入金を実現する4つ目のコツは、一度利用したことのある売掛先の請求書で申込依頼を行うことです。ファクタリング利用をしたことがある売掛先の与信情報は、ファクタリング会社側も把握しています。

そのため信用力を再度チェックする必要がないため、審査スピードも早くなるでしょう。加えて一度売却ができている売掛先であれば、一定の信用度はあるとファクタリング会社も判断しているため、審査通過の可能性は高くなります。

(5)複数社に相見積もりを依頼する

ファクタリングで即日入金を実現する5つ目のコツは、1社ではなく複数社に相見積もりを取っておくことです。確実にファクタリングで即日入金を実現させるには、少しでも確率を高めるために複数者に見積もり・査定依頼を出しましょう。

仮に1社で審査落ちになったとしても別の会社基準であれば、審査に通過するといったことも考えれます。

ただし何社も個別に調べて依頼するのが面倒という方もいるでしょう。そのような方はファクタリング一括見積もり・査定サイトもあるため、こうしたサービスも利用しましょう。

下記のような一括見積もり・査定サービスであれば、一度に複数社に依頼が出せるのでおすすめです。

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。