ファクタリングは入金期日前の売掛金(請求書)を売却することで、最短即日で現金化できる資金調達方法です。中小企業や個人事業主では資金繰りが苦しい場面もありますが、そんな時におすすめなのがファクタリングです。

個人事業主や中小企業の方でファクタリング審査に落ちたことがある・審査通過に自信がないという方は、審査が甘いファクタリング会社の利用がおすすめです。審査通過率も90%以上・提出書類が少ない・少額でも買取が可能です。

| サービス名 | 特徴 |

QuQuMo(ククモ) | ・審査通過率:98% / 手数料:1%~ ・審査:最短30分 / 入金:最短2時間 ・買取金額:制限なし / 利用対象:個人事業主 法人 ・必要書類:請求書 通帳コピー ※2点のみ |

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

ファクタリング審査激甘業者の5つの特徴

✔︎ 審査通過率が90%以上で買取率が高い

✔︎ 提出書類が2〜3つ程度と少ない

✔︎ 最短1時間で即日で現金化ができる

✔︎ 個人事業主やフリーランスでも利用OK

✔︎ 2社間ファクタリングだから取引先にバレない

ファクタリング選びのポイント

✔︎ 2〜3社に相見積もりを取る

✔︎ 入金スピードを確認する

✔︎ 最低買取金額を確認する

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| みんなのファクタリング | 非公開 | 7%〜 | 60分 審査時間30分 | 1〜300万円 | 請求書/通帳コピー ※2つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| スリーエス | 非公開 | 2%~ | 2時間 | 制限なし | 請求書/通帳 ※2つのみ |

ファクタリング審査激甘・100%通る業者はない|審査なしを謡う悪徳業者に注意

まず初めに注意点を解説しておくとファクタリング審査激甘と言われる業者が存在するのは事実ですが、誰でも絶対に通るファクタリングは存在しないということです。

逆に審査なしを謳っている業者は悪徳なヤミ金業者である可能性が高いため、利用は避けるようにしましょう。

ファクタリングでは必ず審査が発生する

審査が激甘と言われるファクタリングですが、健全なファクタリング会社では必ず審査が発生します。ファクタリングサービスは入金期日前の請求書(売掛金)を売却することで、早期に現金化を行う資金調達手法で、いわば入金の前倒しです。

売掛金が回収できなければファクタリングビジネスは成立しないため、ファクタリング会社は売掛先の経営状態が問題ないか・倒産リスクはないかといった点を審査で重視します。ファクタリング会社が一番懸念するのは、貸し倒れになることです。

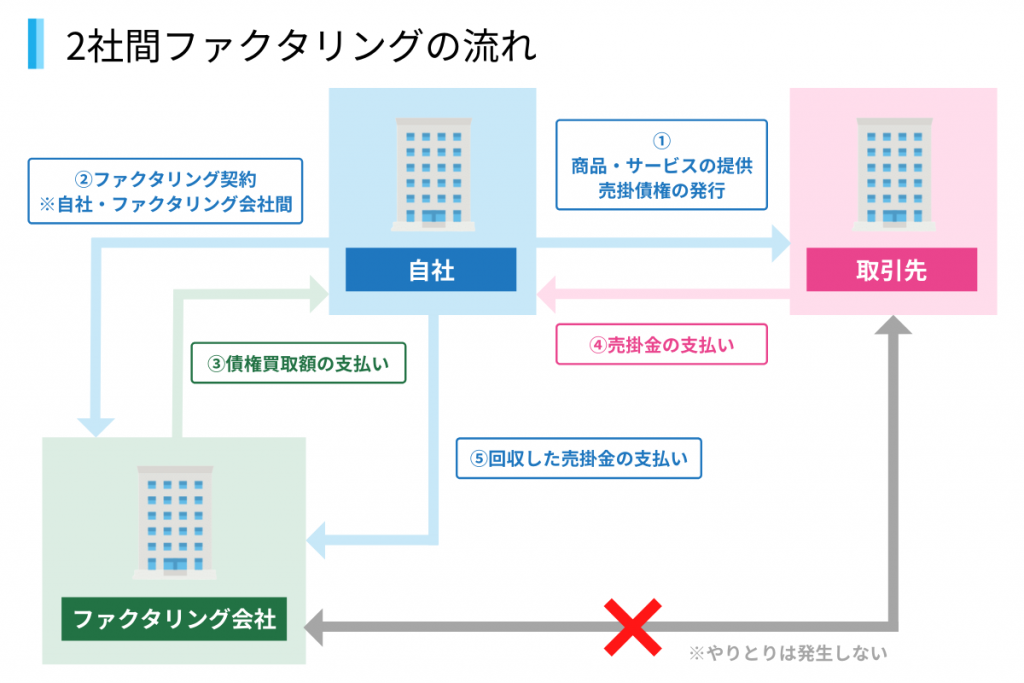

ファクタリング利用の流れは、下記のようにファクタリング実施後に売掛先から利用者が代金回収を行い、ファクタリング会社に支払いを行います。

そのため売掛先が倒産するリスクがある・赤字決算など経営状態が悪い場合は、ファクタリング審査では落ちる可能性が高いです。

100%通る・審査なしを謳う悪徳業者には注意

上述のとおりファクタリングでは必ず審査が発生しますが、中には審査なしを謳っている悪徳なヤミ金業者も存在します。ファクタリング審査では売掛先の信用力をチェックし、貸し倒れリスクがないかを確認したうえで手数料が提示されます。

しかし審査なしということはリスクを含めた手数料・契約内容となっていることがあります。例えば下記のようなものが挙げられます。

- 審査なしを謳っている

- 手数料相場よりも高い(20%以上など)

- 手数料以外の手付金など使徒不明な金額が上乗せされる

- 償還請求権ありの契約になっている

- 保証人や担保を求められる

2社間ファクタリングの手数料相場は5〜20%前後ですが、審査をせずリスクを考慮した手数料のため高い手数料に設定になっていることがあります。またこれは要注意ですが、償還請求権ありの契約を締結しようとしてくるケースがあります。

償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。(返還する必要がない)

しかし償還請求権ありの場合は返済義務が発生する契約です。またこの契約は融資契約に該当するため、貸金業者登録を行っていない場合に融資契約を行うのは違法行為となります。

ファクタリングとはあくまでも売掛債権の売買契約であり、融資契約ではないため償還請求権あり場合はそもそもファクタリングではないのです。

審査なしを謳っている場合は健全なファクタリングで発生しない、保証人や担保を求めてくるケースもあります。ファクタリング契約では上記のような契約は発生しないため、悪徳なヤミ金業者には注意しましょう。金融庁からも注意喚起が出ています。

ファクタリング審査激甘業者9選!通過率90%以上・必要書類が少なく個人も即日入金

個人事業主や中小企業におすすめの審査が激甘ファクタリングの特徴は、審査通過率が高く必要書類が少なめな点です。下記の会社は審査通過率が90%以上もしくは提出書類が請求書・本人確認証・通帳コピーの3点で利用ができます。

審査落ちの可能性があるため2〜3社に見積りがおすすめ!

基本的にファクタリングでは審査が発生するため、複数社に相見積もりがおすすめです。複数社に依頼しておけば、1社が審査落ちでも別の会社では審査に通ることもあります。また手数料相場もわかり好条件の会社を選べます。

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| アクセルファクター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 ※3つのみ |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| みんなのファクタリング | 非公開 | 7%〜 | 60分 審査時間30分 | 1〜300万円 | 請求書/通帳コピー ※2つのみ |

| ベストファクター | 92% | 2%〜 | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| スリーエス | 非公開 | 2%~ | 2時間 | 制限なし | 請求書/通帳 ※2つのみ |

ファクタリング審査激甘業者5つの特徴

ファクタリング審査激甘業者の特徴は下記の5つです。

- 審査通過率が90%以上で審査が柔軟

- 審査に必要な提出書類が少ない・請求書/通帳コピーなど2〜3でOK

- 個人事業主やフリーランス対応の場合は審査が甘い傾向にある

- 最低買取金額が低く少額でも利用が可能

- ファクタリング手数料の上限が高い

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

(1)審査通過率が90%以上で審査が柔軟

ファクタリング審査激甘業者の1つ目の特徴は、審査が柔軟で審査通過が90%以上など高い数値であることです。ファクタリングの審査通過率は一般的には70%前後と言われています。

しかしファクタリング審査激甘と言われる業者は審査が柔軟であり、一般的なファクタリング会社よりも通過率が高いです。ファクタリング審査は明確な基準はなく、各社が独自の審査基準を設け手数料や掛け目などを決定します。

審査が激甘と言われるファクタリング業者は、この審査が柔軟であり買い取ってもらえる確率が高いのが特徴です。ただしファクタリング売掛先の信用力が重視されるため、売掛先が赤字・経営状態が悪い・税金滞納といった場合には審査落ちとなります。

ファクタリング審査の基準や審査落ちとなる理由は下記の記事を詳細を解説しています。

ファクタリング審査に落ちる理由は?通過率を上げる8つのコツを解説

(2)審査に必要な提出書類が少ない・請求書/通帳コピーなど2〜3でOK

ファクタリング審査激甘業者の2つ目の特徴は、そもそも提出書類が少ないというのも特徴です。ファクタリング会社によっては下記のような書類が必要となりますが、審査が甘いファクタリング会社の場合は請求書と通帳コピー・身分証の3つで利用できる業者もあります。

- 身分証明書

- 取引先との通帳(コピー可)

- 試算表

- 売掛先企業との基本契約書

- 売掛債権の存在を証明できる成因資料

- 印鑑証明書

また個人事業主やフリーランスの場合は上記に加えて次のような書類も提出書類として求められます。

- 確定申告書

- 税金や社会保険料の納付書・領収書

- 開業届

また法人の場合は上記の5つに加えて、次のようなものも提出書類として提出が求められるケースがあります。

- 決算書

- 登記簿謄本

さまざまな書類がありますが上記で記載した全ての書類が全て必要というわけでもありません。ファクタリング会社では審査が実施されますが、審査基準や必要な提出書類は各社で異なります。

ファクタリング会社では各社が独自の審査基準を設けているため、一律にこの書類が必要と決まっているわけではありません。審査が甘い・緩い会社を選ぶ場合は提出書類が少なめな業者を選びましょう。

必要な提出書類が少ないおすすめファクタリング会社はこちらの記事で紹介しています。

(3)個人事業主やフリーランス対応の場合は審査が甘い傾向にある

ファクタリング審査激甘業者の3つ目の特徴は、個人事業主やフリーランスに対応している点です。

ファクタリング会社には法人を専門に扱う会社もあれば、個人事業主やフリーランスも対象にしている業者もあります。基本的には法人向けファクタリングが最も審査が厳しく、個人事業主やフリーランス向けファクタリングは審査が甘く提出書類も少なめな傾向にあります。

法人を対象にしている場合は買取最低金額が数百万円から数千万円といったように大口債権をメインにしていますが、個人事業主やフリーランスが対象の場合は、1万円からOK・制限なしなど少額ファクタリングに対応しています。

ファクタリング審査では売掛先の信用力が重視されますが、個人事業主やフリーランスの取引先は売上規模が小さく信用力も低い中小零細企業であることが多いです。そのため個人事業主やフリーランスでも利用がOKな場合は、比較的審査が甘い・緩い可能性が高いです。

AIファクタリングや完全オンラインファクタリングの場合は、こうした個人事業主やフリーランスなど少額債権を得意としている業者も多いため積極的に検討していきましょう。

(4)最低買取金額が低く少額でも利用が可能

ファクタリング審査激甘業者の4つ目の特徴は、最低利用金額が低い点も挙げられます。最低買取金額は審査通過率と大きく関係があり、審査難易度を図るうえで重要な指標といえます。

最低利用金額が低く10万円などからでも買取対応しているファクタリング会社は、審査通過率が高い傾向にあります。買取金額が大きな売掛債権の場合は、慎重な審査を必要とするため審査に時間がかかったり、簡単にはファクタリング契約はしてもらえないでしょう。

しかし売掛債権の金額が100万円未満など少額債権の場合は、未回収リスクが低いと判断されるため審査に通過しやすくなります。

最低買取金額が100万円以上に設定しているファクタリング会社は、ある程度大口の売掛債権を買取対象にしているため、細かく審査が実施されます。しかし買取可能金額の下限が30万未満といった場合は、審査も甘い可能性があります。

AIファクタリングや完全オンラインファクタリングの中には、買取下限がない(制限なし)場合や1万円からでも買取を行なっている会社もあります。

例えばビートレーディングや日本中小企業金融サポート機構は、最低買取金額の制限はありません。またペイトナーファクタリングやlabol(ラボル)の場合は1万円からの少額債権の買取にも対応しています。

(5)ファクタリング手数料の上限が高い

ファクタリング審査激甘業者の5つ目の特徴は、買取手数料の上限が高いのも特徴です。ファクタリング会社の手数料は各社が独自の審査を行い手数料を決定し、2社間ファクタリングの手数料相場としては10〜20%前後です。

買取手数料の上限が高い会社はそれだけ審査でリスクを取っても買取を行うファクタリング会社です。例えば手数料が10%の会社が、赤字経営や債務超過・支払いサイトが長い売掛債権の買取を行うには、リスクとリターンが釣り合いません。

しかし手数料を20%に設定しているファクタリング会社は、倒産する会社が多少発生したとしても利益を出すことができます。

ただし手数料が高くなるほど手元に残るキャッシュは目減りするため、単純に手数料上限が高いファクタリング会社を選べば良いということでもないです。しかし他のファクタリング会社で審査落ちとなっている場合は、ある程度手数料が高い業者を利用する方が、確率は高くなります。

ファクタリング審査が激甘と言われる5つの理由

(1)赤字決算や税金滞納・信用情報ブラックでも審査に通る

ファクタリング審査が激甘と言われる1つ目の理由は、利用者が赤字決算や税金滞納・信用情報がブラックでも利用可能な点です。上述で触れたようにファクタリング審査で重視されるのは、利用者ではなく売掛先の信用力です。

そのため仮に自社が赤字決算や税金滞納であったとしてもファクタリング利用はできます。逆に銀行融資の場合は利用者の信用力が重視されるため、赤字決算の場合は審査通過するのはかなりハードルが高いです。

また銀行融資の審査では信用情報照会が必ず実施されるため、これまでの支払い遅延や借入状況・返済状況もチェックされます。しかしファクタリングはあくまでも売掛債権の売買契約であり、重要なのは売掛先の信用力です。

そのため利用者が仮に信用情報がブラックリストに入っていたとしても、審査依頼をする売掛先に問題がなければ資金調達はできるでしょう。

(2)銀行融資よりも審査ハードルが低い

また一般的に資金調達を検討する場合は銀行融資を考えますが、融資の場合は決算書や事業計画書など必要書類の作成に時間や手間がかかります。上述でも触れたように融資では利用者の信用力を重視するため、赤字決算や税金滞納がある場合は難しいです。

加えて銀行融資の審査は最低でも2〜3週間・着金までには1〜2ヶ月ほどの期間が発生します。審査が激甘と言われるファクタリング審査の必要書類は、本人確認書・通帳コピー・請求書の3つ程度のため、審査ハードルは非常に低いため激甘と言われるのでしょう。

(3)審査スピードが早く最短即日入金

また銀行融資と比較した時の資金調達スピードも魅力的なポイントです。筆者も融資の経験はありますが、銀行融資の場合は審査に2〜3週間・着金まで1〜2ヶ月の期間が必要です。

しかしファクタリング最大のメリットは最短即日で資金調達が出来る点です。売掛債権の売却なので数千万〜数億円といった金額を調達することは少なく、数十万〜数百万円の資金調達金額となることが多いですが、即日入金は大きなメリットです。

入金・資金調達スピードの観点でも銀行融資と比較するとハードルが低いため、ファクタリングが激甘と言われる理由の1つかもしれません。

(4)必要書類が少なく担保や保証人が不要

上述でも触れましたが銀行融資の場合は決算書や事業計画書の提出が必要となり、保証人や担保が求められることが一般的です。しかしファクタリングは融資契約ではなく売掛先の売買契約のため、保証人や担保は必要としません。

先ほども触れたように作成に時間がかかる事業計画書や決算書も不要で、必要書類は本人確認書・通帳コピー・請求書の3つで良いので、提出書類も圧倒的に少なくて済みます。

ただし注意点としてはファクタリング業者の中には、担保や保証人・償還請求権ありの契約を求めてくる悪質なヤミ金業者も存在します。紹介したようにファクタリング融資契約ではないので、保証人や担保は必要としません。

こうしたファクタリング業者は審査なしを謳っており、保証人や担保・償還請求権ありの契約を求めてくることがあります。この場合はヤミ金業者の可能性が高いため、利用は避けるようにしましょう。

償還請求権とは売掛先が倒産した場合に金額の返還請求ができる契約ですが、この場合は融資契約に該当するためファクタリングではありません。融資契約をするには貸金業者登録が必要なため、登録していない会社が融資契約を行うのは違法行為です。

そのため担保や保証人・償還請求権ありの契約を求めてくる・審査なしを謳っている業者は利用しないようにしましょう。金融庁からも注意喚起が出されています。

詳細は審査なしファクタリングはリスク大!・審査なしのファクタリングは可能?審査の重要性や審査落ち対策・通過率を高めるコツの記事で解説しています。

(5)個人事業主やフリーランスも即日で資金調達が可能

また近年ではオンラインファクタリングやAIファクタリングなど、個人事業主やフリーランス特化ファクタリングも存在します。これまでは最低金額100万円以上といった制限が多かったですが、30万円未満でも買取OKな少額ファクタリングも登場しています。

また紹介したようにファクタリング最大のメリットは最短即日で資金調達が出来る点です。一般的に銀行融資は社会的な信用度が低い個人事業主やフリーランスにとってはハードルが高く、利用できる融資商品も限定的です。

創業初期に利用できるものとしては、日本政策金融公庫の創業融資・信用金庫の保証協会付き融資があります。しかし書類準備や審査には時間がかかり、着金までは1〜2ヶ月程度かかります。

創業初期は上記の融資商品が利用できるため資金繰りも問題ないかもしれませんが、一定年数を超えて事業運営をしている・突発的に資金需要が発生した場合には、銀行融資は現実的ではありません。

ノンバンク系のビジネスローンを利用する選択肢もありますが、金利が高く5〜20%前後のため銀行融資と比較するとかなり高額です。しかし事業運営を行っていると支払いや突発的な資金需要がでることもあるでしょう。

上記のように個人事業主やフリーランスに特化したファクタリングも登場しているため、法人企業以外でも最短即日で資金調達を行い、キャッシュフロー改善を行うことができます。

このように個人事業主やフリーランスでも利用ができ、審査書類が少なく最短即日で資金調達できるため、ファクタリング審が査激甘と言われているのかもしれません。

ファクタリング審査の通過率を高める5つのコツ【審査落ちの方必見】

ファクタリングが審査激甘な業者が存在するとはいえ、紹介したように必ず審査が実施されます。そのためファクタリング審査の通過率を高めるためには下記6つの点を意識しましょう。

- 経営が安定している・信用力の高い売掛債権を審査に出す

- 支払いサイトが短い売掛債権を選ぶ

- 2社間よりも通過率の高い3社間ファクタリングを選ぶ

- 独立系ファクタリング会社を利用する

- 審査通過率の高いファクタリング会社を選ぶ

- 1社に絞らず複数社で審査申し込みを行い確率を高める

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

詳細についてはファクタリングの審査基準や落ちる理由は?通過率を上げるコツ・ファクタリング審査に通らない理由とは?原因と通過率を高める解決策の記事で解説をしています。

(1)経営が安定している・信用力の高い売掛債権を審査に出す

ファクタリングの審査落ちを回避して通過率を高める1つ目のコツは、信用力の高い売掛債権を審査に出すことです。

ファクタリング会社にとって未回収リスクが低く、信頼性の高い売掛債権は審査に通過しやすいです。例えば上場企業や官公庁・地方公共団体など公的機関が売掛先の場合は、信頼度が高いと判断されるでしょう。

具体例を挙げると医療報酬の債権や薬局の調剤報酬債権の場合は、売掛先が社会保険診療報酬基金や国民健康保険といった公的機関です。そのため債権の支払いがないといった可能性は、ほとんどゼロに近いです。

信用力の高い売掛債権であれば、ファクタリング会社としても貸し倒れや回収遅延といった未回収リスクの心配がなく、安心して請求書の買取ができます。

しかし売掛先が零細企業や業績が悪化して経営状態が悪い、個人事業主・フリーランスの場合は審査落ちの可能性が高くなります。そもそもファクタリング会社によっては個人事業主の売掛債権に対応していない企業もあります。

またこうした信頼度の高い債権を利用するメリットとしては、信頼度が低い売掛先よりもファクタリング手数料が安くなるのが一般的な点です。審査通過率を高めるだけでなく、ファクタリング会社に支払う手数料を下げたい場合にも、信頼性の高い売掛債権を選ぶのが良いでしょう。

(2)支払いサイトが短い売掛債権を選ぶ

支払い期日が近いほどファクタリング会社にとって未回収リスクが低い債権となり、審査に通過する確率は高くなります。

支払いサイトが長くなると入金されるまでに経営状態が悪くなる・倒産するリスクもあるため、ファクタリング会社は支払いサイトの長い売掛債権は歓迎していません。一般的には支払いサイトが60日以上の売掛債権は審査通過率が低くなると言われています。

支払いサイトを短く設定している会社の場合は、ある程度資金力に余裕があることの証明でもあるため、未回収リスクは低いと判断されます。

そのため売掛債権を選択する際に同じ企業規模の請求書がある場合は、支払い期日が近いものを選ぶようにしましょう。

商習慣として支払いサイトが長い業界は特化型ファクタリングがおすすめ

しかし売掛債権の支払いサイトが業界構造の仕組みとして長くなるケースもあります。例えば建設業界の場合は下請け構造となっており、上流の業者に支払いがされないと入金されないため、どうしても支払いサイトが長くなります。

そのため業界によっては特性を理解しているファクタリング会社もあるため、必ずしも支払いサイトが長いからといって審査落ちになることはありません。あくまで業界の平均的な支払いサイトと比較して、長いのか短いのかがポイントです。

建設業界のファクタリングについては業者としても歓迎していることが多いです。理由としては「建設業振興基金の補償制度が利用できる・売掛債権の金額が大きく大口取引になる」というメリットがあるためです。

詳細については建設業向けファクタリング会社10選|おすすめな理由や特化型サービスの選び方の記事で解説しています。

(3)2社間よりも通過率の高い3社間ファクタリングを選ぶ

また2社間ファクタリングよりも3社間ファクタリングを利用する方が審査通過率も高くなります。2社間ファクタリングの場合は利用者とファクタリング会社の2社で取引を行いますが、3社間ファクタリングは利用者・ファクタリング会社・売掛先の3社で取引先を行います。

2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先へのファクタリング利用することを伝えるかどうかです。

- 2社間ファクタリング:売掛先への通知を行わない

- 3社間ファクタリング:売掛先への通知・承諾を行う

3社間ファクタリングは売掛先への債権譲渡通知・承諾を取るため、ファクタリング会社としても架空債権や二重譲渡などの詐欺行為を防止できるため、売掛債権・売掛先の信用力も高くなります。そのため審査は2社間よりも甘くなります。

また支払い方法にも違いがあり、2社間ファクタリングでは自身で支払いを行うため、売掛金を回収したとしても他の用途に流用される可能性がります。

- 2社間ファクタリング:売掛金回収後に利用者がファクタリング会社に支払う

- 3社間ファクタリング:売掛金は売掛先から直接ファクタリング会社に支払われる

しかし3社間ファクタリングの場合は売掛先企業からファクタリング会社に直接支払われるため、上記のようなリスクはなくなるため、売掛金が未回収となるリスクが下がるのも特徴です。

ただし3社間ファクタリングでは売掛先への債権譲渡通知・承諾を得る必要があり、場合によっては経営が悪化しているのでは?取引を停止した方が良いのでは?といったように不安視され、最悪の場合は取引が停止となる可能性もあります。

そのため関係性が良好で信頼関係も構築できている取引先がある場合には、3社間ファクタリングがおすすめです。

詳細については2社間と3社間ファクタリングの違いとは?メリットやデメリットの記事で解説しています。

債権譲渡登記を求められるケースがある

2社間ファクタリングでは契約時に二重譲渡を防止するために「債権譲渡登記」を求められることがあります。債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度です。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

注意点としては債権譲渡登記による譲渡人は法人に限定されるため、個人事業主の審査申し込みをそもそも断っているファクタリング会社もあります。

加えて債権譲渡登記を行う場合は司法書士への報酬が発生するため、5〜10万円程度の追加費用がかかります。自分で法務局への申請と登記を行えばこの費用は0円となりますが、手間と時間がかかってしまいます。

ただし債権譲渡登記を行う方がファクタリング会社にとっては、上記のように二重譲渡を防止できるため審査通過の可能性が高くなったり、手数料が低くなることもあります。

法人企業である程度大きな売掛債権を売却する場合は、債権譲渡登記ありで契約しても良いでしょう。

(4)独立系ファクタリング会社を利用する

また大手企業・上場企業グループ会社や銀行の関連会社が運営しているファクタリングではなく、独立系のファクタリング会社を利用するのもポイントです。大きくファクタリング会社は下記の3つの種類に区分ができます。

| 系統/種別 | 独立系 | 銀行系 | ノンバンク系 |

| 手数料 | やや高い | 安い | 安い |

| 買取限度額 | 少額債権〜1億前後 | 大口債権のみ対応 | 少額〜大口債権に対応 |

| 審査・入金スピード | 最短即日入金 | 1週間〜 | 1週間前後 |

| ファクタリング形態 | 2社間・3社間 | 3社間のみ | 2社間・3社間 |

| 主な会社 | ビートレーディング/QuQuMo 日本中小企業金融サポート機構 ベストファクター/labol(ラボル) | みずほファクター 三菱UFJファクター SMBCファイナンス | オリックスファクタリング AGビジネスサポート JA三井リース |

各大手ファクタリング会社の特徴は下記のようになります。

- 銀行系:大手金融機関が親会社のファクタリング会社

- ノンバンク系:大手消費者金融やクレジット会社・信販会社が行うファクタリング

- 独立系:ファクタリングを専門に取り扱っている会社

大手企業や銀行系の傘下にあるファクタリング会社は安定性を求めるため、審査が厳しい傾向にあります。また銀行系やノンバンク系は大型の売掛債権の買取がメインのため、個人事業主は対象にしていないことが多いです。

そのため審査の甘い・緩い業者を詐害している中小企業やフリーランスの方は独立系のファクタリング会社利用がおすすめです。加えて現金化や審査が早いのも独立系ファクタリング会社の特徴で、完全オンラインファクタリングやAIファクタリングの場合は最短10〜60分の即日入金にも対応しています。

詳細については安心の上場企業おすすめファクタリング会社の記事で解説しています。

(5)審査通過率の高いファクタリング会社を選ぶ

また個人事業主おすすめの審査が甘い・緩い・提出書類が少なめな業者を選び審査落ちを避けるには、審査通過率を公開しており、通過率が90%以上のファクタリング会社を利用するのがおすすめです。

ファクタリング業者の中には審査通過率を公開していて、通過率が高いファクタリング会社の場合は審査が甘く・緩い可能性もあります。下記の会社は審査通過率を公開しており、90%以上の独立系ファクタリング会社です。

- QuQuMo(ククモ):審査通過率98%

- アクセルファクター:審査通過率93%

- ベストファクター:審査通過率92%

- labol(ラボル):審査通過率90%

また上記のような業者は提出書類も少なく、請求書・本人確認証・通帳コピーの3つのみで利用できる会社もあります。審査が甘い・緩い会社を選ぶなら、通過率がそもそも高い会社を選ぶのもコツです。

(6)1社に絞らず複数社で審査申し込みを行い確率を高める

またファクタリング会社を複数利用するのも審査通過率を高めるコツです。ファクタリングの複数利用は問題ないとされており、理由としては融資ではないためです。

複数のファクタリング会社に審査申し込みを行うメリットとしては、より良いファクタリング会社を見つけられる・手数料を下げられる可能性があるという点です。

売掛債権の二重譲渡については絶対に避ける必要がありますが、複数のファクタリング会社に相見積もりを取るのは問題はありません。手数料を比較することができることに加えて、ファクタリング審査で必要な提出書類や通過率を高めるコツも掴めるようになるでしょう。

ただし中には何社も個別に見積もりをするのが手間だという方もいるかもしれません。そのような場合におすすめなのが、ファクタリング一括見積もり・査定サイトです。

審査時間30分・提出書類は2〜3つ

ファクログなら最短30秒で209社から厳選した、優良ファクタリング会社に一括見積もりが可能です。

即日入金に対応している優良ファクタリング会社にまとめて、審査申込みができるので個別に調べるのが面倒という方は利用してみましょう。

ファクタリング審査に落ちる・通過しない7つの理由

次はファクタリング審査で落ちる理由や、通過しない主な原因について解説していきます。主に審査落ちとなる理由は下記の7つです。

- 請求書の存在が怪しい・信憑性にかける売掛金

- 不良債権など回収できない可能性が高い売掛金

- 継続性の低い一時的な売掛金

- 二重譲渡の疑いがある売掛金

- 債権譲渡特約で禁止されている売掛金

- 法人ではなく個人事業主・フリーランスの売掛金

- 支払い期日の長すぎる売掛金

(1)請求書の存在が怪しい・信憑性にかける売掛金

個人事業主おすすめの審査が甘い・緩い・提出書類が少なめなファクタリング業者の審査に通らない理由の1つとして考えられるのが、売掛金自体の信憑性が薄いという点です。架空請求の疑いがある請求書の場合は、ファクタリング会社の審査では通ることはないと考えましょう。

例えば売掛先と利用者が口裏合わせを行い取引が発生してないにも関わらず、請求書を発行するといったケースが挙げられます。他にも休眠状態の会社を利用して、架空の売掛金をファクタリング会社に買い取ってもらおうとする詐欺・犯罪行為もあります。

ファクタリング会社は上記のような犯罪行為を警戒しているため、少しでも信憑性にかけると判断された売掛金は審査には取りません。当然ですが事業活動実態のないペーパーカンパニーの場合も審査には通らないため、注意しておきましょう。

(2)不良債権など回収できない可能性が高い売掛金

不良債権とは金融機関の貸出債権の中で企業の倒産や返済遅延によって、契約通りに元本や利息の支払いができなくなった貸出債権のことを指します。不良債権は回収見込みがないため、財産的な価値がない売掛金と判断されます。

当然のことですが財産的な価値がなく回収見込みがないため、ファクタリング会社としては審査を通すことはありません。

上記のようにファクタリングでは売掛金がしっかりと回収できるかが、審査の際には重視されます。そのためファクタリング審査を出す際は、売掛先の経営状態も安定していることを前提に売掛債権を選ぶようにしましょう。

赤字が続いてる・事業譲渡計画が進行しているといった売掛先の場合は、売掛金の未回収リスクが非常に高いため、審査に通ることは難しいといえます。

(3)継続性の低い一時的な売掛金

また利用者と売掛先との間で継続的な取引が行われているか、取引実績が豊富かといった点も審査のポイントです。取引実績などを確認する理由としては、悪質な利用者が売掛先と口裏を合わせて架空の売掛金を作り、ファクタリング会社を騙して資金調達をするケースがあるためです。

架空債権はファクタリング会社にとっては大きな損害となるため、利用者と売掛先に取引実態があるかについて、通帳の履歴などから取引実態があるのかをチェックすることが多いです。

仮に売掛先と取引があったとしても一度しかない場合は、架空債権の可能性を疑われてしまい、ファクタリング審査に通過せず落ちてしまう可能性もあります。

そのためファクタリング審査を受ける場合には、売掛先との継続取引があることを証明できるように、通帳や請求書・発注書・納品書・契約書といったエビデンスとなる書類を準備しておくのがおすすめです。

(4)二重譲渡の疑いがある売掛金

また複数のファクタリング会社に申し込みを出すことは問題ありませんが、売掛金に二重譲渡の疑いある場合も審査には通りません。二重譲渡とは一つの売掛債権を複数のファクタリング会社で売却しようとすることです。

売掛債権の売却ができるは1社だけです。複数のファクタリング会社から資金調達を行うのは違法行為にあたるため、仮に審査通過になったとしても、売掛債権の回収時点で二重譲渡が発覚し刑事告訴となる可能性もあります。

(5)債権譲渡特約で禁止されている売掛金

譲渡禁止の特約が付与されている売掛債権も、ファクタリング審査で通過しない可能性が高いです。譲渡禁止特約とはそもそも売掛債権を第三者に売却することを禁止するための特約です。

譲渡禁止特約がついている売掛債権は、何か重要な理由があって譲渡禁止となっていることが多いため、取引先に特約解除を申し出ても解除は難しいです。

ただし3社間ファクタリングを利用する場合に、譲渡禁止特約を無効にしてくれる可能性もあるため、どうしても売却したい場合は3社間ファクタリング会社に相談してみましょう。

(6)法人ではなく個人事業主・フリーランスの売掛金

また一般的にファクタリングの場合は法人企業の売掛債権を売却することが多いです。そのため売掛先が個人事業主の場合は審査に通らないケースが多いです。

売掛先が法人なのか個人なのかは、信用度を決める際には非常に重要な指標となります。個人事業主の場合は法人企業と比較すると、事業規模が小さいためめ、売掛金を回収できないリスクが高くなるためです。

また個人間の売掛債権も買い取ってもらえないことが一般的です。ただしペイトナーファクタリングのようにフリーランスや個人業主に特化したファクタリング会社では、個人間の債権でも対応可能なファクタリング会社もあります。

(7)支払い期日の長すぎる売掛金

売掛債権の支払い期日が長い場合もファクタリング審査に落ちる可能性があります。支払い期日までに災害や経営悪化・不祥事といった不足の事態が発生すると、売掛金の回収ができなくなる可能性が高くなるためです。

ファクタリング会社からすると売却された売掛債権の支払い期日が長いほど、売掛金の未回収リスクが高くなります。支払い期日は長くても2ヶ月程度が理想です。

ファクタリング審査激甘業者に関するよくある質問

それ以上の支払い期日の売掛債権になると審査に落ちる可能性が高く、審査通過は難しいと考えた方が良いでしょう。

100%・絶対に誰でも通るファクタリング会社はありますか?

ファクタリングには100%通る保証のある会社は存在しません。どのファクタリング会社でも審査は必須であり、売掛先の信用力や事業の実績が評価されます。

審査が緩いとされる会社でも、最低限の基準を満たす必要があります。審査を通過しやすくするためには、信用力の高い売掛債権を選び、必要な書類を適切に準備することが重要です。

誰でも絶対に通るファクタリングはない!審査が甘い会社8選!審査通過のポイント

審査なしのファクタリングはありますか?

審査なしのファクタリングは基本的に存在しません。ファクタリング会社はリスクを管理するために、必ず売掛債権の信用力や取引の履歴を審査します。

審査を経ない場合、違法な高金利や悪質な条件が設定されるリスクが高まります。信頼できる業者を選び、適正な審査を受けることが安全です。

請求書のみもファクタリングは利用できますか?

請求書のみでファクタリングを利用できる場合もありますが、一般的には他の書類も必要となります。多くのファクタリング会社では、請求書に加えて通帳のコピーや契約書の提出を求めることが多いです。

これらの書類は、取引の実態や売掛先の信用力を確認するために必要です。提出書類が少ないファクタリング会社を選ぶことで、手続きが簡便になる場合もありますが、最低限の審査は必ず行われます。