ファクタリングの手数料相場|2社間・3社間ファクタリングの違い

ファクタリングの手数料相場はどれくらいなのか?手数料以外に発生する費用はどんなものがあるのか?といった疑問をもっている方もいるのではないでしょうか?

ファクタリング会社の手数料は一律の場合は少なく、基本的には上限・下限が設定されてることが多いです。手数料の内訳や相場を知っておかないと、適正な取引は難しいです。

今回はファクタリング手数料の相場や決定する要因・費用の内訳について解説しながら、手数料を抑えるためのポイントについて解説していきます。

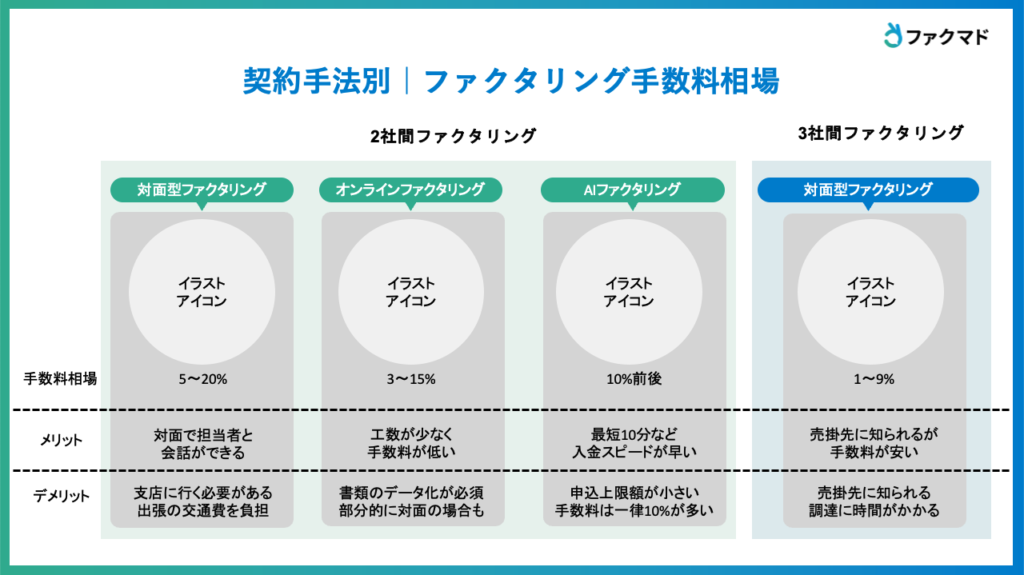

ファクタリングには2社間ファクタリングと3社間ファクタリングの2種類があるため、まずはそれぞれの手数料相場についてみていきます。

| サービス名 | 特徴 |

QuQuMo(ククモ) | ・審査通過率:98% / 手数料:1%~ ・審査:最短30分 / 入金:最短2時間 ・買取金額:制限なし / 利用対象:個人事業主 法人 ・必要書類:請求書 通帳コピー ※2点のみ |

2社間ファクタリングの手数料相場:10〜20%程度

2社間ファクタリングとは利用企業とファクタリング会社の2社で取引が完了する契約方式のことです。2社間ファクタリングの特徴は、売掛先に売掛債権の売却を通知・承諾を得る必要がないため、売掛先に債権譲渡を知られることがない点です。

2社間ファクタリングの手数料相場は売掛金の10〜20%程度と言われています。2社間ファクタリングの場合は売掛金を利用者が回収し、ファクタリング会社が指定した口座に引き渡しを行います。

しかし売掛金を回収後に別の用途に流用したりする企業も中にはいます。そうなると未回収リスクは高くなるため、3社間ファクタリングと比較して、やや高めの手数料が設定されているのが一般的です。

面談では下記のような項目を審査で見られます。

- 横柄な態度ではないか

- 経営者に悪い噂がないか

- ギャンブル依存症ではないか

2社間ファクタリングの場合は利用者が売掛金の回収を行うため、回収後の資金を他の目的で流用されるリスクがあり、上記のようにギャンブル依存などの場合は審査に通りづらくなります。

また2社間ファクタリングの場合は売掛先と共謀した架空請求による詐欺行為や、債権の二重譲渡といった被害にあう可能性もあります。こうしたリスクも考慮して手数料は高めに設定されているのです。

2社間で行うファクタリングは即日入金・最短2時間入金といった会社もあるため、スピーディーに資金調達・現金化をしたい場合にはおすすめの手法です。

3社間ファクタリングの手数料相場:1〜9%程度

3社間ファクタリングは利用企業・ファクタリング会社・売掛先の3社で行われる取引です。特徴としては売掛債権の売却を、売掛先企業に通知・承諾(債権譲渡通知)を得る必要があるという点です。そのため3社間ファクタリングでは売掛先にファクタリング利用は知られてしまいます。

3社間ファクタリングの場合は利用企業からファクタリング会社に債権譲渡となるため、債権の権利はファクタリング会社が持つことになります。そのためファクタリング会社は売掛先企業から、直接代金が支払われます。

ファクタリング会社からすると上記のような架空請求詐欺や、回収した売掛先の流用といったリスクを抑えられます。そのため手数料は一般的にやや低めに設定されており、3社間ファクタリングの手数料相場は1〜9%と言われています。

3社間ファクタリングは売掛先に債権譲渡が知られてしまいますが、売掛先との関係性もよく、手数料を抑えたい場合におすすめの手法といえます。

ファクタリング手数料を決定する6つの要素

ファクタリング会社はどの企業もある程度は同じような基準で手数料を設定しています。具体的には下記の6つの項目で、手数料を算出します。

- 売掛債権の信頼性が高いか

- 売掛先の信用力

- 売掛債権の金額が大きいか

- 2社間ファクタリングか3社間ファクタリングか

- 支払い期日までの日数

- 過去の利用履歴・利用実績があるか

それぞれの内容について詳しく解説していきます。

(1)売掛債権の信頼性が高いか

ファクタリング審査で重視されるのが売掛債権の信頼性です。ファクタリングというサービスは、売掛金が回収できてはじめて成立するビジネスモデルです。売掛債権が回収できなければファクタリング会社側は、大きな被害を被ることになります。

売掛金の回収の確率が高く信頼性が高いと判断されれば、未回収リスクは低くなるため手数料は低くなります。

逆に回収見込みが全くないと判断される不良債権や、民事再生・事業譲渡の計画が進んでいるといった売掛先の請求書は、未回収リスクが高くなるため審査通過率は下がるでしょう。

信頼性が低い未回収リスクがある場合でも買い取ってもらえるケースもありますが、ファクタリング会社がリスクを背負うことになるため、売掛債権の信頼性が低い場合は手数料が高くなるのが一般的です。

(2)売掛先の信用力

ファクタリング審査では売掛先の信用度も重視されます。これは先ほど触れた通りですが、債権回収ができるかどうかがファクタリング会社としては重要なためです。

例えば売掛先が上場企業や公的機関など信用度の高い場合は、支払い能力が高いため債権回収がしやすいという判断になり、審査も通りやすく、手数料も低くなるでしょう。

一方で売掛先の信用度が低く未回収になるリスクが高いと判断された場合は、審査に落ちる可能性が高くなります。経営状況や財務状況が悪化している売掛先の場合は、信用度が低くなることが一般的でしょう。

また基本的には売掛先の信用力が高く未回収リスクがかなり低い場合は、ファクタリング会社の手数料も安くなる傾向にあります。逆に売掛債権の信用度が低く支払い能力が低い場合は、手数料が高くなるケースが多いです。

そのためファクタリング会社を利用する場合に複数社の売掛金がある時は、上場企業や公的機関など社会的信用度の高い売掛債権を売却するのがおすすめです。

(3)売掛債権の金額が大きいか

ファクタリング会社にとって回収が見込める売掛債権の金額は、大きいほど魅力的な案件といます。少額債権を何件も契約するよりも、大口の売掛債権を1件でも契約する方が手間も少なく効率的に利益を出せるためです。

大口の売掛債権の場合は他のファクタリング会社に取られたくないという心理も働くため、手数料は安くなる傾向にあります。

ただし上述でも触れたように売掛先の信用度・売掛債権の信頼度が低ければ、大きな売掛債権を持ち込んでも審査落ちになったり、ファクタリング会社からは敬遠されます。

(4)2社間ファクタリングか3社間ファクタリングか

冒頭で触れたようにファクタリングの契約方式には、2社間ファクタリングと3社間ファクタリングという2つの種類があります。

一般的に未回収リスクが高い2社間ファクタリングよりも、3社間ファクタリングの方が手数料は低く設定されています。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

2社間ファクタリングの場合は契約に売掛先が関与しないので、ファクタリング会社としては売掛金の存在を直接確認することはできません。そのため3社間ファクタリングよりも架空請求や二重譲渡といった可能性が高くなります。

一方で3社間ファクタリングの場合は、契約に売掛先が関与し債権譲渡通知により承諾を得ることができます。ファクタリングとしては売掛金そのものに、瑕疵があるなどリスクを軽減できます。

3社間ファクタリングの方がファクタリング会社としては、売掛金が未回収になるリスクが低くなるため、手数料が安く設定されていることが多いです。

(5)売掛債権の支払い期日までの日数

売掛債権の支払い期日が長い場合は手数料が高くなる可能性があります。理由は支払い期日までに災害や経営悪化・不祥事といった不足の事態が発生すると、売掛金の回収ができなくなる可能性があるためです。

反対に支払い期日が短い売掛債権であれば、ファクタリング会社側は売掛金を早く回収ができ、リスクを抑えることができるため手数料は低くなることがあります。

そのため手数料を抑えたい場合は、なるべく支払い期日が近い売掛債権を選んでファクタリング会社に依頼するのが良いでしょう。

ちなみにファクタリングで審査通過しやすい支払い期日は長くても2ヶ月程度が理想です。それ以上の支払い期日の売掛債権になると審査に落ちる可能性が高く、審査通過は難しいと考えた方が良いでしょう。

(6)過去の利用履歴・利用実績があるか

これは特に2社間ファクタリングの場合に当てはまることですが、売掛先の信用力と同様に利用者の信用度も、手数料を下げる要因になるケースがあります。

解説してきたようにファクタリング会社としては、売掛金がキッチリと回収できるかが非常に重要です。過去に回収できている取引履歴があれば、架空請求や二重譲渡などの契約違反がないという実績となるため、ファクタリング会社からの信用も高くなります。

そのため過去に利用実績・取引実績があるファクタリング会社を利用すると、手数料は下がる傾向にあります。

ファクタリングで発生する手数料の内訳

ファクタリング利用時には次のような費用が発生します。

- 掛け目

- 買取手数料

- 債権譲渡登記費用

- 印紙代

- 振込手数料

- 交通費・出張費用

それぞの費用について解説していきます。

掛け目

掛け目とは売掛債権の買取率を指し「売掛債権のうちどれだけの割合を買取対象にするのか(与信限度額)」を示すもので、額面の75〜90%が一般的です。売掛金の回収リスクが高いと掛け目は小さくなり、回収リスクが小さければ大きくなります。

つまりファクタリングでは、事業主が保有している売掛債権の額面全額が買取対象にはならず、掛け目により買取額が決定されます。例えば1,000万円の売掛債権を保有している場合、掛け目に応じて下記のように買取対象額が変わります。

- 掛け目90%:1,000万円×掛け目90% = 900万円が買取対象

- 掛け目70%:1,000万円×掛け目70% = 700万円が買取対象

ただし審査時に掛け目が出ていたとしても売掛債権を実際に回収できた場合は、掛け目で減額された部分はファクタリング会社から返還されます。

買取手数料

買取手数料は名前の通りこれまで紹介してきた、ファクタリング会社に支払う手数料です。手数料相場はそれぞれ下記の通りです。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

債権譲渡登記費用

2社間ファクタリング申し込みをした際に債権譲渡登記を求められるケースがあります。債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度です。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

債権譲渡登記にかかる費用としては司法書士報酬が5〜10万円程度、登録免許税が7,500円で利用者が司法書士や法務局に支払いを行います。債権譲渡登記はファクタリング契約において必須ではりませんが、2社間ファクタリングでは登記を求められるケースもあります。

2社間ファクタリングの場合は債権譲渡を第三者に通知することはないため、もし債権が二重譲渡されてしまうとファクタリング会社の債権権利が不安定になります。権利関係をはっきりさせるために登記を行い、第三者への対抗手段するのです。

因みに債権譲渡登記による譲渡人は法人に限定されるため、個人事業主の審査申し込みをそもそも断っているファクタリング会社もあります。

ペイトナーファクタリングでは個人事業主やフリーランスの利用も可能で、売掛先が個人であっても対応してくれます。

印紙代

契約書に貼る印紙代で、債権譲渡登記を行う場合は登録免許税が発生します。

振込手数料

2社間ファクタリングの場合は利用者自身がファクタリング会社の口座に、売掛金の振り込みを行います。売掛債権の買取代金を口座に振り込む際に発生するのが、この振込手数料です。

ただしファクタリング会社によっては振込手数料を負担してくれるケースもあります。

交通費・出張費用

ファクタリング会社との面談を実施する際に発生する交通費です。また申し込み企業の近くにファクタリング会社がなく、遠方にオフィスがある場合は出張をしてくれることもあります。ただし出張費用は別途で支払う必要があります。

なお国税庁のサイトにも記載がありますが、ファクタリングは売掛債権の譲渡取引のため、取引にかかる諸費用について消費税は課税されません。

ファクタリングの手数料を安くする7つのポイント

ファクタリング利用には上記のようにさまざまな手数料や費用が発生しますが、手数料を抑えるにはどうすれば良いのでしょうか。手数料を下げるには下記のように7つのポイントがあります。

- 複数のファクタリング会社に相見積もりで比較する

- 取引先やファクタリング会社の信頼を得る

- 売掛先の信用力の高さを示す証拠を揃える

- 債権譲渡登記有りの契約を締結する

- 3社間ファクタリングを利用する

- オンライン完結型のファクタリング会社を利用する

- 手数料が安くなるキャンペーンを利用する

手数料を抑えるポイントについて、それぞれ具体的に解説を行っていきます。

(1)複数のファクタリング会社に相見積もりで比較する

ファクタリング会社の手数料は一律に何%と決められているわけではなく、各ファクタリング会社が独自の審査基準を設けています。そのためどの会社が手数料が安いのかを把握するために、複数の会社に相見積もりをとって比較しましょう。

複数のファクタリング会社に審査申し込みを行うメリットとしては、より良いファクタリング会社を見つけられる・手数料を下げられる可能性があるという点です。

売掛債権の二重譲渡については絶対に避ける必要がありますが、複数のファクタリング会社に相見積もりを取るのは問題はありません。手数料を比較することができることに加えて、ファクタリング審査で必要な書類や通過率を高めるコツも掴めるようになるでしょう。

またPayなびを利用すればおすすめのファクタリング会社に一括見積もりを行うことができるため、個別に調べて問い合わせるが面倒という方は無料で利用できるため使ってみましょう。

(2)取引先やファクタリングの担当者の信頼を得る

ファクタリングは融資とは異なり保証人や担保を必要としないため、ファクタリング会社としては売掛債権を買い取っても未回収リスクを抱えています。そのためファクタリング会社は利用企業や売掛先の信用度を重視する傾向にあります。

ファクタリング手数料は上述で触れたように各社で独自の審査基準がありますが、少なからず担当者の意向も反映されることでしょう。利用企業の信頼も問題なく、売掛先の信用度も十分であると判断されれば、ファクタリング会社も安心して取引ができるでしょう。

ファクタリングでは売掛先の信用度を重視していると解説してきましたが、利用者の人柄や印象も影響がある可能性はあります。メールや電話・訪問などで担当者と密にコミュニケーションを取り、誠意のある対応を心がけるのが理想です。

(3)売掛先の信用力の高さを示す証拠を揃える

解説してきたようにファクタリングでは売掛先の信用力を重視しています。ファクタリング会社としては買い取った売掛金が期日までに回収できるかは、売掛先の返済能力に左右されるためです。

例えば上場企業や大手企業・地方公共団体や官公庁などが売掛先であれば、未回収リスクも低くなるため手数料も下がります。そのため売掛先が信用できる会社であることを示す証拠を揃えるのが重要です。

売掛先の企業情報が商工会などのデータベースに掲載されているのが理想ですが、掲載がない場合は過去の請求書や入金履歴・これまでの取引実績に関する発注書や基本契約書など準備するようにしましょう。

(4)債権譲渡登記有りの契約を締結する

2社間ファクタリングを利用する場合は債権譲渡登記ありの契約を締結し、売掛債権の二重譲渡リスクを自ら防止するのも1つの手段です。

債権譲渡登記とは保有している資産が譲渡されたことを公示する登記制度で、債務者以外の第三者が介入した際の抵抗要件となります。3社間ファクタリングの場合は売掛先から合意を得ることで、この要件を満たすことができます。

ファクタリング会社が承諾する場合は、債権譲渡登記ありの契約にすれば手数料を安く抑えられる可能性があります。ただし債権譲渡登記を実施すると、法務局で誰でも登記の事実を確認できるようになります。

そのため可能性としては低いですが、取引先に知られてしまう可能性がある点は注意をしておきましょう。また債権譲渡登記を行う際、ファクタリング会社を経由して司法書士に依頼すると5〜10万円程度の費用が発生しますが、自社で登記すればこの費用は抑えられます。

(5)3社間ファクタリングを利用する

これは冒頭でも解説した内容ですが2社間ファクタリングは、利用者から売掛金の回収を行うため、二重譲渡や架空請求のリスクを負っています。そのリスク分として2社間ファクタリングの手数料は3社間ファクタリングと比較して、高めに設定されています。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

3社間ファクタリングの場合は売掛先に債権譲渡の通知・承諾を行い、未回収リスクを軽減できるため手数料も低めに設定されています。そのため手数料を抑えてファクタリング実施をしたい場合は、3社間ファクタリングの利用がおすすめです。

ただし3社間ファクタリングの場合は売掛先へ事前にファクタリング利用の根回しや、債権譲渡通知書の手続きなどやや時間がかかります。現金化までの目安としてはそれぞれ下記が目安となります。

- 3社間ファクタリングの手数料:最短即日入金・2〜4日程度

- 2社間ファクタリングの手数料:10〜15日前後・長いと30日程度

また承諾を得る必要があるため、売掛先とある程度の関係性が構築できているのが理想です。そのため3社間ファクタリングを利用する場合は、慎重な判断を行うようにしましょう。

(6)オンライン完結型のファクタリング会社を利用する

またオンライン完結型のファクタリング会社を利用するのも、費用を抑えるためのポイントです。オンライン型のファクタリング会社は、申し込みから契約締結までをWeb上で行います。

そのため面談時に発生する出張費用や交通費・書類の郵送費用といったコストを削減することができます。またオンライン完結型のファクタリング会社は、オフィス家賃や光熱費などの固定費を抑えているので、手数料も安めになっている会社が多いです。

加えてオンライン完結型のファクタリングであれば、即日入金に対応している会社が多いため、早期に現金化・資金調達を行いたい企業にはおすすめです。

(7)手数料が安くなるキャンペーンを利用する

ファクタリング会社では手数料が安くなるキャンペーンを実施してるケースもあります。キャンペーン期間中に申し込めば、手数料が安くなるのでおすすめです。

キャンペーンの時期はファクタリング会社によって異なるため、ファクタリング実施したいタイミングでキャンペーンを行っている会社を選ぶようにしましょう。

ただしキャンペーン内容によっては実際はお得にならないケースもあります。例えば手数料が通常は20%の会社がキャンペーン期間中は17%の手数料であったとしても、他の会社が通常の手数料で15%であれば後者を選んだ方が良いです。

キャンペーン内容だけでなく複数社を比較検討した状態で、ファクタリング会社は選ぶようにしましょう。

違法なファクタリング会社の手数料の特徴

ファクタリング利用者の増加に合わせて、悪質な違法業者も増えているのが実態です。次は違法なファクタリング会社の手数料の特徴について紹介していきます。

相場から逸脱した法外な高すぎる手数料

紹介してきたように2社間・3社間ファクタリングの手数料相場は下記の通りです。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

ファクタリング会社の手数料は各社がそれぞれの基準で審査を行うため、一律ではなく変動するのが普通です。しかし上記の手数料相場から明らかに高い場合は、違法なファクタリング会社である可能性があります。

売掛債権の信用度(赤字企業など)にもよって変わってきますが、20%以下が妥当な手数料相場の目安といえます。

保証金や手付金を要求してくる

またファクタリングは融資とは異なり売掛債権の売買契約であるため、保証金や手付金が発生することはありません。

ファクタリングの費用で発生するのは、手数料・事務手数料・債権譲渡登記費用などです。手数料を安く設定して保証金や手付金を請求するなど、色々な理由をつけて費用を上乗せしてくる業者には注意が必要です。

契約内容や担当者の説明に違和感を感じた場合は、契約締結は控えるようにしましょう。

ファクタリング手数料に関するよくある質問

ファクタリング手数料に消費税はかかりますか?

- ファクタリング手数料に消費税はかかりますか?

- ファクタリング手数料に消費税はかかりません。ファクタリングは国税庁によって有価証券の譲渡と同様に、非課税取引と定めれています。

ファクタリング手数料の勘定科目は何になりますか?

- ファクタリング手数料の勘定科目は何になりますか?

- ファクタリング手数料の勘定科目は「売上債権売却損」として計上を行います。ただし利用している会計ソフトによっては「売上債権売却損」の項目がない場合があります。その際は「雑損失」や「支払い手数料」「割引料」などの勘定科目にしても問題ありません。

ファクタリング手数料の計算方法は?

- ファクタリング手数料の計算方法は?

- 仮に300万円の売掛債権について250万円で買い取ると話がまとまれば、ファクタリング手数料は50万円(300万円-250万円)であり、手数料率は16.6%(50万円÷300万円)となります。(金銭消費貸借ではないため、手数料率は買取債権に対する割合であり、手数料率を計算する際の分母は買取債権の金額(ここでは300万円)となります)