建設業では工事期間が長く着工を進めるためには資材費や職人さんの発注など、さまざまな費用を先に支払う必要があります。小規模な建設会社や一人親方の場合はキャッシュフローが厳しくなり、工事の請負ができないこともあります。

また多重構造で下請け会社として入り、二次・三次で工事を請け負っていると支払サイトが長くなり、次の工事を受けれない状態になります

そんな時におすすめなのがファクタリングです。今回は建設業おすすめファクタリングを紹介していきます。

| サービス名 | 特徴 |

ペイトナーファクタリング | ・審査:最短10分 / 入金:最短10分の国内最速入金 ・手数料:一律10%で安心 ・買取金額:1万円~ / 利用対象:個人事業主 法人 ・必要書類:請求書 / 本人確認書類 / 3ヶ月分の口座入出金明細 |

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万~上限なし | 請求書/通帳コピー/本人確認書 ※3つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| ベストファクター | 92% | 2%~ | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

| アクセルファター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万~1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

建設業特化型ファクタリングおすすめ比較8選【一人親方向け】

まずは一人親方おすすめファクタリングを紹介していきます。個人事業主におすすめの建設業特化型ファクタリングの特徴は、下記のとおりです。

ファクタリング選びのポイント

✔︎ 2〜3社に相見積もりを取る

✔︎ 入金スピードを確認する

✔︎ 最低買取金額を確認する

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万~上限なし | 請求書/通帳コピー/本人確認書 ※3つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| ベストファクター | 92% | 2%~ | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

| アクセルファター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万~1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

labol(ラボル) 通過率90%/土日祝日/最短30分/24時間即日入金/AIファクタリング

- 個人事業主やフリーランス、法人企業に対応

- 最短30分入金/土日祝日も24時間365日即時入金

- 通帳コピー不要で必要書類は3つのみ/1万円から買取OK

labol(ラボル)はフリーランス・個人事業主・法人企業に対応するAIオンラインファクタリングで、審査時間は最短10分・土日祝日も最短30分で24時間即時入金・審査通過率90%・必要書類も3つと少なく通帳コピーが不要で、スピーディーに資金調達できます。

ラボル一番の特徴は土日祝日も含めて365日審査受付・最短60分で24時間即時入金で、いつでも入金してくれます。24時間即時入金はラボルのみで、通常のファクタリングでは土日は営業しておらず、審査通過しても入金までに2〜3時間はかかります。

Q:申請してから入金されるまでに、どれくらいの時間がかかりますか?

A:申請をいただいてから、最短30分で審査が完了します。審査が完了いたしますと、ご登録の銀行口座宛に24時間365日即時で入金いたします。引用:labol(ラボル)公式ホームページより

また買取金額は1万円〜・手数料は一律10%も強みです。一般的に30万円未満など買取金額が小さいと、手数料は上限値の10〜20%が適用となります。しかしラボルは一律10%なので少額利用でも手数料が大きくなりません。

提出書類としては通帳コピーは不要で請求書・本人確認書類・取引先とのやり取りがわかるエビデンス(メールやSlackなど)の3点だけです。運営会社のラボルは東証プライム上場企業のセレス株式会社の100%子会社のため、安心して利用できます。

| 取引形態 | 通過率 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2社間ファクタリング | 非公開 | 一律10% | 最短30分 | 1万円〜 | 本人確認書類/請求書 ※3つのみ 取引を示すエビデンス ※取引先とのメール・Slackなど |

ペイトナーファクタリング 入金まで最短10分で即日入金/複数回申請OK/個人債権もOK

ペイトナーファクタリングはフリーランス・個人事業主向けのAIファクタリングサービスで、初期・月額費用0円・最短10分で入金が完了します。

買取価格も1万円から利用が可能で請求書をアップロードするだけで簡単に現金化ができます。金融機関が運営しているサービスの場合は事業計画書などの提出が必要ですが、請求書・本人確認書・入出金履歴の3つだけで利用ができます。

また料金体系もわかりやすく手数料は一律10%となっており、最低手数料のみを記載している場合は上限がわからないことも多いですが、ペイトナーの場合は安心して利用ができます。

また一度審査で落ちてしまっても複数回の申請が可能・売掛先が個人でも利用できる点も嬉しいポイントです。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング | 10% | 10分 | 1万円〜 | 請求書/本人確認書類(※初回申請のみ) 口座入出金履歴またはサイトURLのどちらか一点(※任意書類) |

QuQuMo 個人OK/通過率98%/土日対応/2時間で即日入金のオンラインファクタリング

_新LP-1-1024x400.png)

QuQuMo(ククモ)は最安1%〜と低手数料のオンライン完結ファクタリングサービスです。業界最安水準に加えて、必要書類は最も少なく請求書と通帳の2点のみで利用ができ、審査時間は最短30分と非常に早いのが特徴です。

QuQuMo(ククモ)が選ばれる理由は審査通過率は98%と非常に高く、オンライン完結のため入金スピードも最短2時間の即日入金と早期に資金調達できる点です。

また2社間取引のため取引先にファクタリング利用が知られることもなく、買取上限・下限制限がないため少額債権の売却を検討している個人業主やフリーランス・大口の資金調達を検討している法人企業にもおすすめです。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書・通帳の2点のみ |

【法人向け】KKTのファクタリング 手数料1%~、最短即日入金

KKTファクタリングは手数料が1%~と安く買取率も91.2%と非常に高いオンラインファクタリングで、法人向けの買取を行っています。

累計で100億円のファクタリング実績があり、リピート率は89.6%・顧客満足度も92.3%と高いため安心して利用ができます。

赤字決算や債務超過でも対応しておりWeb上からなら、土日祝日でも24時間審査申込ができます。審査スピードも早く最短即日入金のため、急ぎの方にもおすすめです。

| 会社・サービス名 | KKTファクタリング |

| 審査通過率 | 91.2% |

| 手数料 | 1% |

| 審査時間 | 30分〜 |

| 入金時間 | 2時間〜 |

| 必要書類 | 請求書・通帳コピー・本人確認書 |

| 買取可能金額 | 30万円~上限なし |

| オンライン対応 | 可能 |

| 取引形態 | 2社間ファクタリング |

| 対象 | 法人向け |

| 営業時間 | 9:30〜19:00 |

| 土日祝日対応 | 土日祝日でも24時間審査受付 |

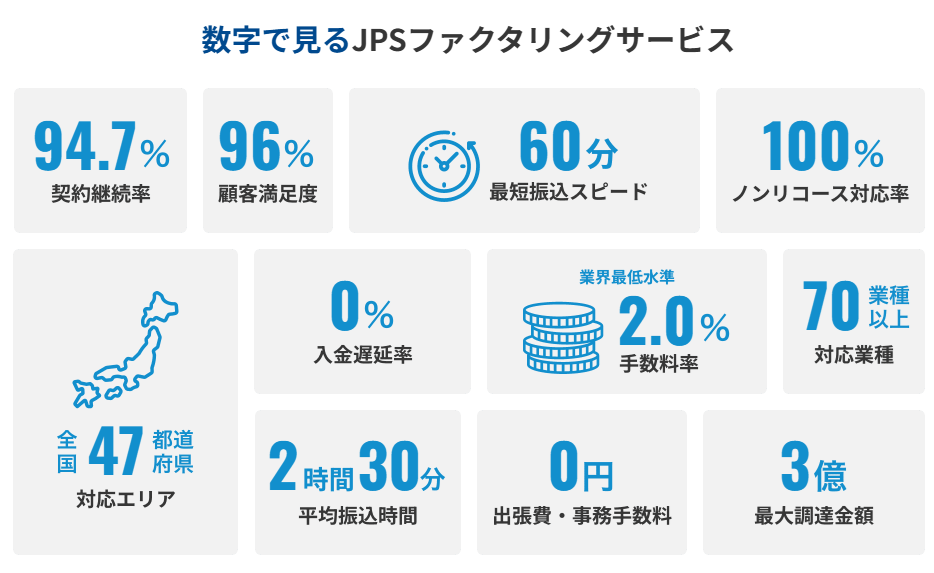

【法人限定】JPS 審査通過率95%以上、最短60分・オンライン完結で最大3億円までファクタリング可能。

JPSのファクタリングサービスは中小企業の資金繰りを全力サポート!最短60分・オンライン完結で最大3億円までファクタリング可能です。

手数料は2%〜と業界最安水準となっており、最大3億円まで資金調達可能ですので、高額な売掛金がある法人様にもおすすめです。

JPSでは、必要な書類が全て揃っていた場合、最短60分(最長3日以内)に支払いをすることが可能です。

また、土日以外はお問い合わせ後・30分以内にご連絡をするなど、スピード対応を心掛けております。

JPSの実績を数字で見る!

| 会社・サービス名 | 株式会社JPS (読み:ジェイピーエス) |

| 審査通過率 | 95%以上 |

| 手数料 | 2%〜 |

| お問合せ対応時間 | 土日以外はお問い合わせ後・30分以内にご連絡 |

| 入金時間 | 最短60分 |

| 必要書類 | お問合せにてご確認ください |

| 買取可能金額 | 〜30,000万円(3億円) |

| オンライン対応 | オンライン対応の他、電話での商談、郵送でのご契約も可能 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 対象 | 法人のみ |

| 営業時間 | 平日9:30~19:00、相談受付はオンラインで24時間受け付け |

| 土日祝日 | 定休日、相談受付は土日祝日も受け付け |

みんなのファクタリング 土日祝日対応/AI審査で最短60分入金/個人も1万円から利用OK

みんなのファクタリングの基本情報|営業時間・審査通過率・必要書類・手数料・土日対応

みんなのファクタリングは土日祝日でも最短60分で入金となるAIファクタリングで、法人だけでなく個人事業主の方でも利用が出来ます。

一般的なAIファクタリングの手数料は10%ですが、7%〜となっており他社サービスよりも安いため、コストを抑えて利用が可能です。

買取対象金額も1万円からと少額にも対応しているため、個人事業主やフリーランスの方にもおすすめのファクタリングです。

| 運営会社 | 株式会社チェンジ |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%〜 |

| 審査通過率 | 非公開 |

| 買取金額 | 1万円〜300万円 ※初回は1万円~50万円 |

| 利用対象者 | 個人事業主・フリーランス 法人・中小企業 |

| 審査時間 | 最短30分 |

| 入金スピード | 最短60分(即日) |

| 必要書類 | 請求書/本人確認書類/通帳コピー |

| 手続き | オンラインファクタリング AIファクタリング |

| 営業時間 | 9:00〜18:00 (土日祝日を含め年中無休) |

| 債権譲渡登記 | なし |

| サービス詳細 | https://minnanofactoring.net/ |

みんなのファクタリングの口コミ・評判

活用した場面

不動産の活用方法について企業から依頼を受けてコンサルしたが、売掛金という形で支払いが遅くなってしまうためにファクタリングをりようしました。

サービス・会社の良かったところ

土曜日に依頼したのですが、土曜日でも約50分ほどで入金してくれました。とてもスピーディーで良いです。

サービス・会社の改善ポイント

買取手数料がやや高めかなと感じます。金額によって変動する感じですが、全体的にもう少し低いと助かります。

検討者へのおすすめポイント

土日だったとしてもスピーディーに入金してくれるというのが1番の魅力だと思います。スタッフも丁寧にファクタリングについて解説、手引きしてくれるので、ファクタリングは初めてでも安心して利用出来るはずです。

みんなのファクタリングの口コミ詳細はこちら

活用した場面

会社の資金繰りに困っていました。下請けに支払いが、思ったより多く慌てましたが、インターネットで調べてみんなのファクタリングにお願いしました。

サービス・会社の良かったところ

電話ではなく、サイト内のメッセージで色々やりとりします。仕事中、こう言ったことでの電話は周りに気を使うのでありがたいです。

サービス・会社の改善ポイント

申請後、メッセージから色々質問がきます。場合にやっては次の日までやりとりしてしまう事がありますので、スタッフの方はその日によって親切な方もいれば、少し威圧的な方もいるので、当たり外れがあるような気がします。ただ、土日も対応してくれるのでとても助かります。

検討者へのおすすめポイント

土日にどうしても必要!という時はみんなのファクタリングをオススメします。メッセージのやりとりがあるかと思いますが、電話ではないので周りにバレることもなく安心です。LINEのようにサクッと終わらせたい人には向いていると思います。

みんなのファクタリングの口コミ詳細はこちら

活用した場面

売掛金の支払いまで2か月程度かかると言われていたものの、次の事業に投資する金額が不足したためにファクタリングを活用することを決めました。

サービス・会社の良かったところ

必要書類が少なかったことがよかったと思います。決算書や事業計画の必要はなかったので、請求書などの必要最小限の書類で対応できました。

サービス・会社の改善ポイント

サイト内のみの対応であり、スタッフと直接やりとりをすることはなかったが、手数料にしろ入金スピードにしても特に不満はない。もちろん手数料の軽減があるにこしたことはないが。

検討者へのおすすめポイント

WEBだけで済む登録申請は、非常に簡易的で申請しやすいと感じる。また登録申請~買取申請~結果通知の審査スピードも他社と比して格段に速いと感じた。個人事業主の場合、どうしても買取金額も低廉・少額になるものの門前払いすることなく審査に乗せていただけるところはおすすめしやすいポイントということができる。

みんなのファクタリングの口コミ詳細はこちら

ベストファクター 最短1時間入金/審査通過率92%/5分でわかる買取診断/面談不要

ベストファクターは個人事業主でも利用ができ、複数の借入がある・税金滞納・赤字で他社から断られた場合でも利用ができるオンライン完結ファクタリング会社です。

最短1時間というスピード入金が可能で、30万円からの少額債権でも対応しています。加えて審査通過率は92%以上と非常に高いの特徴です。

支払いサイトが長い売掛債権の買取も対応しているため、建設業界の方や一人親方の方におすすめのファクタリング会社といえます。

またオンラインファクタリングにも対応しているため、面談が不要で書類も郵送する必要はなく、Web上でアップロードするだけで良いのでスピーディーな資金調達が可能です。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング | 2%〜 | 最短1時間 | 30万〜1億円 | 本人確認証/通帳コピー 請求書 ※3つのみ |

アクセルファクター審査通過率93%/手数料0.5%〜2時間入金/必要書類が柔軟で大手運営

アクセルファクターは大手企業のグループ会社が運営しており、手数料も0.5%から利用ができるオンラインファクタリング会社です。審査通過率は93%と高い数値で、赤字・滞納企業の売掛債権にも対応しており柔軟性が高いのが特徴です。

他社で審査に落ちた場合でも大手企業のグループ会社が運営していることもあり、幅広い債権も買い取り対応を行なっています。また審査の必要書類も柔軟に対応しているため、書類が揃っていなくても代わりの書類提示があり柔軟に対応してもらえます。

また継続利用で手数料も減額されるため他社利用中でファクタリング会社の乗り換えにはおすすめです。

年間相談件数も1.5万件・専属担当の手厚いサポートがついているため、はじめてファクタリングを実施する方でも安心して利用ができます。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 提出書類 |

| 2社間ファクタリング 3社間ファクタリング | 0.5%〜 | 最短2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 |

建設業特化型ファクタリングおすすめ5選【法人向け】

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万~上限なし | 請求書/通帳コピー/本人確認書 ※3つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| ベストファクター | 92% | 2%~ | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

| アクセルファター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万~1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

QuQuMo 個人OK/通過率98%/土日対応/2時間で即日入金のオンラインファクタリング

_新LP-1-1024x400.png)

QuQuMo(ククモ)は最安1%〜と低手数料のオンライン完結ファクタリングサービスです。業界最安水準に加えて、必要書類は最も少なく請求書と通帳の2点のみで利用ができ、審査時間は最短30分と非常に早いのが特徴です。

QuQuMo(ククモ)が選ばれる理由は審査通過率は98%と非常に高く、オンライン完結のため入金スピードも最短2時間の即日入金と早期に資金調達できる点です。

また2社間取引のため取引先にファクタリング利用が知られることもなく、買取上限・下限制限がないため少額債権の売却を検討している個人業主やフリーランス・大口の資金調達を検討している法人企業にもおすすめです。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書・通帳の2点のみ |

アクセルファクター審査通過率93%/手数料0.5%〜2時間入金/必要書類が柔軟で大手運営

アクセルファクターは大手企業のグループ会社が運営しており、手数料も0.5%から利用ができるオンラインファクタリング会社です。審査通過率は93%と高い数値で、赤字・滞納企業の売掛債権にも対応しており柔軟性が高いのが特徴です。

他社で審査に落ちた場合でも大手企業のグループ会社が運営していることもあり、幅広い債権も買い取り対応を行なっています。また審査の必要書類も柔軟に対応しているため、書類が揃っていなくても代わりの書類提示があり柔軟に対応してもらえます。

また継続利用で手数料も減額されるため他社利用中でファクタリング会社の乗り換えにはおすすめです。

年間相談件数も1.5万件・専属担当の手厚いサポートがついているため、はじめてファクタリングを実施する方でも安心して利用ができます。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 提出書類 |

| 2社間ファクタリング 3社間ファクタリング | 0.5%〜 | 最短2時間 審査時間60分 | 30万円~1億円 | 請求書/通帳コピー 身分証明書 |

ベストファクター 最短1時間入金/審査通過率92%/5分でわかる買取診断/面談不要

ベストファクターは個人事業主でも利用ができ、複数の借入がある・税金滞納・赤字で他社から断られた場合でも利用ができるオンライン完結ファクタリング会社です。

最短1時間というスピード入金が可能で、30万円からの少額債権でも対応しています。加えて審査通過率は92%以上と非常に高いの特徴です。

支払いサイトが長い売掛債権の買取も対応しているため、建設業界の方や一人親方の方におすすめのファクタリング会社といえます。

またオンラインファクタリングにも対応しているため、面談が不要で書類も郵送する必要はなく、Web上でアップロードするだけで良いのでスピーディーな資金調達が可能です。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング | 2%〜 | 最短1時間 | 30万〜1億円 | 本人確認証/通帳コピー 請求書 ※3つのみ |

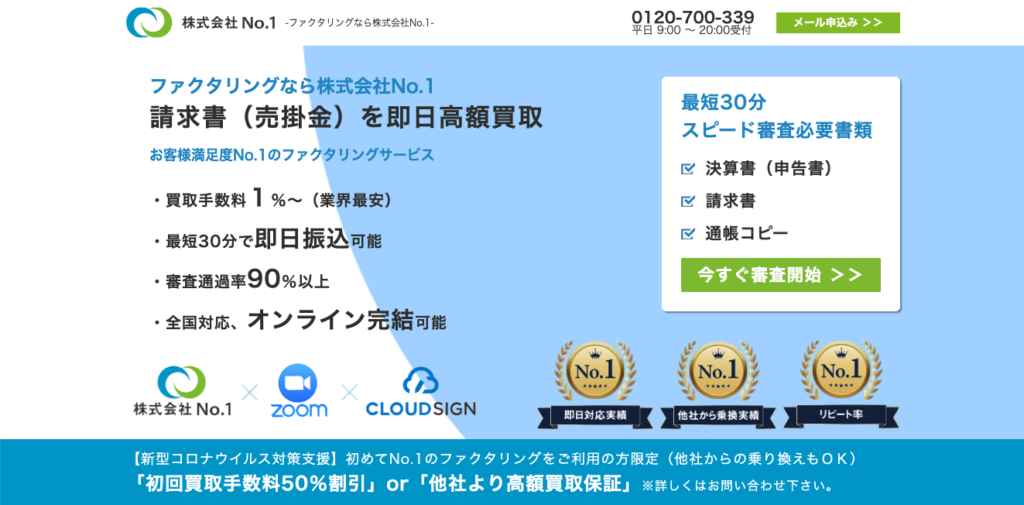

No.1 法人向け/審査通過率90%/手数料1%〜/最短30分入金/初回50%割引/高額買取保証

No.1ファクタリングは審査通過率90%・手数料1%〜と非常に安い法人向けオンラインファクタリングで、50万円から最大1億円まで幅広い売掛金の買取をしています。

乗り換えや初回利用で買取手数料が50%割引・高額買取保証もおこなっているため、はじめての利用や他社からの乗り換えにもおすすめです。

また入金時間は2〜4時間程度が一般的ですが、最短30分と他社よりも圧倒的に早いためスピーディーに資金調達したい方に向いています。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2社間ファクタリング 3社間ファクタリング 診療報酬/介護報酬 | 1%〜 | 最短30分 ※初回&乗換え50%割引・高額買取保証 | 30万〜1億円 | 本人確認証/通帳コピー |

JTC 土日祝日・年中無休365日対応/手数料1.2%〜/法人おすすめ/オンライン契約可能

JTC(ジェーティーシー)は土日祝365日年中無休・24時間対応で手数料1.2%〜と非常に安いファクタリングサービス、取扱金額500億円、取扱件数10,000件の実績があります。ただしいくつか条件があるため法人企業におすすめです。

- 契約金額(買取金額)が100万円以上

- 年商7,000万円以上

- 個人事業主の場合は取引先の承諾が必要

個人事業主での利用もできますが、売掛金が100万円以上と少額債権には対応していないため、法人企業におすすめのファクタリング会社といえます。

オンライン契約にも対応しているため、地方在住の法人企業でも利用はできます。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2社間ファクタリング 3社間ファクタリング | 1.2%〜 | 最短1日 | 100万円〜上限なし | 本人確認書類/通帳コピー/請求書 |

建設業特化型ファクタリング会社の選び方・7つのポイント

まずは建設業向けファクタリング会社の選び方について解説していきます。一般的なファクタリング会社の選び方と、建設業者のファクタリング会社の選び方は異なるため、参考にしてください。

建設業向けのファクタリング会社を選び方は下記7つのポイントです。

- 2社間ファクタリングの利用が可能か

- 入金日が遅い売掛債権でも買い取ってくれるか

- 注文書ファクタリングにも対応しているか

- 建設業でも審査を通過しやすいか

- 手数料は低いか

- 現金化までのスピードは早いか

- 買取限度額は高いか

それぞれの内容について詳しく解説していきます。

(1)2社間ファクタリングの利用が可能か

ファクタリング会社には大きく2社間ファクタリングと3社間ファクタリングの2種類がありますが、建設業界では2社間ファクタリングがおすすめです。それぞれのメリットやデメリットは次のようになります。

| メリット | デメリット | |

| 2社間ファクタリング | 即日入金が可能 売掛先に知られない | 手数料がやや高め |

| 3社間ファクタリング | 手数料安い | 入金までに時間がかかる 売掛先に通知を行うため信用を失うリスクがある |

3社間ファクタリングのデメリットは売掛債権の譲渡通知を行うため、資金繰りが悪化し運転資金が必要であることを、売掛先に知られてしまう点です。

特に建設業界の場合は多重下請け構造のため、資金繰りの悪化が売掛先に知られてしまうと、他の下請け会社に乗り換えられてしまうリスクがあります。契約打ち切りになるリスクを考慮すると、手数料はやや高くなりますが、2社間ファクタリングの方がおすすめです。

2社間・3社間ファクタリングの手数料相場はそれぞれ下記のようになっています。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

2社間ファクタリングと3社間ファクタリングの違いやメリット・デメリットについてこちらの記事で解説しています。

(2)入金日が遅い売掛債権でも買い取ってくれるか

通常の法人取引と比較すると、建設業界の支払いサイトは長いことが多いです。下請け会社からの請求書に関する支払いは、上流にいる企業から支払いがあった後に入金となるため、売掛金の支払いサイトが長くなりすいのが理由です。

一般的に支払いサイトが長い(2ヶ月以上)売掛債権は、ファクタリング会社としては未回収リスクが高くなるので審査落ちになる可能性が高いです。

しかし建設業界の構造について理解している会社や建設業特化型のファクタリング会社は、上記のような業界の仕組みについても理解があります。

ファクタリングの審査基準や落ちる理由・ファクタリング審査に通らない理由についてはそれぞれの記事で解説しています。

(3)注文書ファクタリングにも対応しているか

通常のファクタリングは請求書をベースとした売掛債権の買取を行うのが一般的ですが、建設業特化型のファクタリング会社では、注文書でも買取を行っているケースもあります。これを注文書ファクタリングと呼びます。

建設業者から案件を受注し請求書を発行するまでの流れは下記のようになります。

- 注文書の受け取り

- 工事実施〜工事完了

- 請求書発行

- 支払い期日に入金

通常のファクタリングは請求書の買取を行うため、3のタイミングで申込や審査・契約締結を行います。しかし注文書ファクタリングでは1の段階で対応してもらえるので、非常に早い段階で現金化ができます。

建設業界の売掛金(支払いサイト)は先ほど触れたように、長期化することが多いため、注文書で現金化・資金調達ができれば案件をスムーズに回すことができます。

上記の図のように注文書ファクタリングは納品前の注文書で現金化を行うため、圧倒的に早いタイミングで資金調達ができ最大180日も短縮することができます。

ビートレーディングやBEST PAYでは、請求書の買取だけでなく注文書ファクタリングも行っています。

(4)建設業でも審査を通過しやすいか

建設業でファクタリング会社を選ぶ際には、審査通過率も重視する必要があります。建設業のファクタリング利用は業界特性として、審査の難易度が高くなる傾向にあります。

建築業法によると下請け代金は1ヶ月以内に支払う義務がありますが、工期に関する基準で建設工事期間の目安は3~6ヶ月とされており、工事を受注してから入金されるまでの期間は合計で4~7ヶ月と非常に遅いです。

基本的に売掛債権の入金日が遅くなる(支払いサイトが長い)請求書については、未回収リスクが高くなります。例えば入金前までに売掛金の経営が悪化したり、財務状況が悪くなると回収ができなくなります。

ファクタリングというサービスは、売掛金が回収できてはじめて成立するビジネスモデルです。売掛債権が回収できなければファクタリング会社側は、大きな被害を被ることになります。

ファクタリング会社としては入金までの期間が長い請求書は、未回収のリスクが高くなるため、審査の難易度が高くなるのです。そのため建設業界の資金繰りや下請け構造について把握しているファクタリング会社を選ぶようにしましょう。

アクセルファクターも手数料は2%〜で、審査通過率は93%と高い数値を誇っています。

(5)手数料の上限は低いか

建設業の方がファクタリング利用をする場合は、手数料上限が低いかどうかも確認しておくべきでしょう。

上記で触れたように建設業界は一般的な業界と比べて、支払いサイトが長く売掛金回収のリスクが高いので、ファクタリング会社としても手数料を高めに設定することが多いです。

上記の理由から建設業界の企業が利用する場合は、手数料は上限値になることが多くあります。例えば手数料が2%〜18%と記載がったとしても、2%という数値は魅力的ですが上限値の18%になる可能性が高いです。

そのため建設業界の方がファクタリング利用する場合は、手数料の下限値ではなく上限値を見て選ぶようにしましょう。

(6)現金化までのスピードは早いか

建設業の方がファクタリング会社を選ぶ際は、売掛金の現金化までのスピードが早い会社を選ぶようにしましょう。材料費や人件費の支払いなど案件をうまく回すために、早期で資金調達が必要なケースが多いでしょう。

急ぎで資金が必要になるという場面で、審査に時間がかかり入金までに時間がかかってしまっては、ファクタリングを利用する意味合いは薄れてしまいます。

ファクタリング会社によっては即時入金・早い会社では1時間〜2時間で入金対応をしているケースもあります。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万~上限なし | 請求書/通帳コピー/本人確認書 ※3つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| ベストファクター | 92% | 2%~ | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

| アクセルファター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万~1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

(7)買取限度額は高いか

基本的にファクタリング会社では買取上限を設けている会社が多いです。売掛債権の金額がいくら大きくても、回収ができず踏み倒しになると、ファクタリング会社側が倒産してしまう恐れがあるためです。

建設業特化型のファクタリング会社の場合は、1億〜3億前後まで対応しているケースもあるため、買取限度額が高いファクタリング会社を選ぶのが良いでしょう。

建設業界の資金繰り改善にファクタリング最適な理由

ファクタリングはさまざまな業界・業種で利用されていますが、特に建設業は相性が良いといえるでしょう。その理由は下記の9つです。

- 大きな前金を事前に用意する必要がある

- 大型契約を締結しやすくなる

- 審査に通りやすく赤字経営でも利用ができる

- 負債を増やさず企業評価を下げない

- 資金が必要なのは短期的である

- 一人親方・個人事業主でも利用できる

- 審査が早くスピーディーに資金調達ができる

- 支払い期限の調整が可能

- 建設業振興基金の補償制度が利用できる

(1)大きな前金を事前に用意する必要がある

建設業界は自社で仕事が完結することは基本的にありません。仕事を受注することもあれば、他社に発注する場合もあるでしょう。

この際に発生する金額はかなり大きな額になります。資金力がない下請け会社の場合は、そもそも仕事を受注することすら難しい可能性もあります。

この状態を防止するために発注業社側は、仕事を発注する前に前金を下請け業社に支払います。発注者側からすると前金の負担は決して小さなものではなです。

そのため建設業界では大きな資金調達ができるファクタリングが好まれるのです。

(2)大型契約を締結しやすくなる

またファクタリングを利用することで大型契約を受注しやすくなるのも理由の1つです。工事代金の支払いは本来、目的物の完成後にそれまでの工事代金などの入金が行われます。

しかし数千万円から数億単位の大規模な工事の場合は、工事にかかる全ての費用を自社で立て替えるのは非常に困難といえます。これが難しいため前金として一部の金額が支払われることもありますが、次の下請け工事を依頼する場合は、逆に前金を支払う必要があります。

前金の支払いができなければ工事の発注ができない可能性もあるでしょう。こうした場合でもファクタリングを利用すれば、外注費用を賄うことができるため、大口契約も逃さずに受注がしやすくなります。

ファクタリングを活用して複数の案件や現場を円滑に回すことで、受注できるキャパシティを増やして事業拡大につなげることもできます。

(3)審査に通りやすく赤字経営でも利用ができる

基本的に融資の場合は赤字経営をしていると受けてくれません。しかしファクタリングであれば自社が赤字であっても、売掛債権に問題がなければ利用ができます。

ゼネコンと呼ばれる大手企業から中小建設業者まで様々な企業が存在しており、建設業といっても公共施設やインフラ整備・民間施設・一般住宅などさまざまな建物に関わっています。

建設業者が資金調達を行う手段として利用するのは銀行からの融資が一般的ですが、どの会社もスムーズに銀行から借入ができるわけでもありません。

ファクタリングの場合は融資を断られた建設業者でも、売掛債権を持っていれば資金調達として活用ができます。

(4)負債を増やさず企業評価を下げない

これは先ほど触れた内容ではありますが、ファクタリングは負債にならないのも利用が多い理由の1つです。建設業の運転資金が必要な場合は銀行などから借入を行うと、負債を増やすことになり企業評価を下げてしまうことになります。

しかしファクタリングは負債扱いにはならないため、企業評価を下げずに資金調達が可能です。貸借対照表の印象を下げる心配がないため、ファクタリングによる資金調達後に銀行融資を検討している建設業者でも、融資審査で不利になることはないでしょう。

企業経営においては決算書の貸借対照表(B/S)と損益計算書(P/L)の見た目が重要で、会計書類に記載される数字が銀行融資の審査に大きく影響してきます。

貸借対照表とは資産や負債を示し、損益計算書は会計年度内でかかった費用や利益などをあらわしますが、銀行融資の企業評価はこの2つの書類で判断されるのが一般的です。

上記の2つの数値を重視する理由は、融資を実行後に建設会社が倒産すれば貸し倒れとなり利息として見込んでいた利益も銀行としてはあげることができないためです。

そのため決算書に記載されている負債(借入金)や、売上高と利益によっては、審査が通らず融資を受けらえない可能性があります。しかしファクタリングなら借金を増やさないので、決算書を汚すことなく利用ができます。

(5)資金が必要なのは短期的である

また建設業で資金が必要になるのは仕事の発注・受注をしてから、入金されるまでの数ヶ月の間だけです。1年といった期間で資金が必要になるケースは少ないでしょう。

短期間の場合は融資では銀行側が渋る傾向にあります。しかしファクタリングであれば短期的に資金が必要になった時に、期間に関わらず利用ができるため、柔軟性が高いので建設業界ではよく利用されます。

(6)一人親方・個人事業主でも利用できる

また法人企業であれば融資の相談もしやすいですが、個人事業主や一人親方の場合は非常に難易度が高いです。しかしファクタリングの場合は個人事業主でも利用ができます。

先ほども触れましたがファクタリングで重視されるのは、売掛先の信用力や売掛債権の信用度です。そのため売掛債権に問題がなければ資金繰りに悩んでいる、一人親方でもファクタリングは利用できます。

(7)審査が早くスピーディーに資金調達ができる

審査が早くスピード感をもって資金調達できるのも、建設業でファクタリングが利用される理由の1つです。ファクタリングで取引を行うのは売掛債権のため、審査で重視されるのは売掛先の経営状況です。

そのため自社が赤字であるかどうかは、ファクタリング審査においてはあまり関係がないのです。また2社間ファクタリングやオンライン完結型のファクタリングであれば、申込から審査・契約締結までを全てWeb上で完結ができます。

入金が早いファクタリング会社だと、下記の比較表のように最短2時間・即日入金とった会社も多くあります。

| サービス名 | 通過率 | 手数料 | 入金スピード | 買取可能額 | 必要書類 |

| labol(ラボル) 土日祝日対応 24時間即時入金 | 非公開 | 一律10% | 30分 審査時間30分 | 1万円〜 | 本人確認証/請求書 メールなどのエビデンス ※3つのみ |

| ペイトナー 国内最速入金 | 非公開 | 一律10% | 10分 | 1万円~ | 請求書 / 本人確認書類 3ヶ月分の口座入出金明細 ※3つのみ |

| KKT | 91.6% | 1%〜 | 2時間 審査時間30分 | 30万~上限なし | 請求書/通帳コピー/本人確認書 ※3つのみ |

| QuQuMo(ククモ) | 98% | 1%〜 | 2時間 審査時間30分 | 制限なし | 請求書/通帳コピー ※2つのみ |

| AGビジネスサポート | 非公開 | 2%~ | 最短即日 | 1万円~ | 本人確認書類/通帳コピー 請求書/入金済みの請求書 |

| ベストファクター | 92% | 2%~ | 最短1時間 審査時間30分 | 30万〜1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

| ラインプロフェクト | 97% | 3%~ | 最短3時間 審査時間30分 | 100万円~1億円 | 本人確認書類/通帳コピー 請求書/決算書 |

| アクセルファター | 93% | 0.5%〜 | 2時間 審査時間60分 | 30万~1億円 | 本人確認書類/通帳コピー 請求書 ※3つのみ |

(8)支払い期限の調整が可能

支払い期限が調整しやすい点も建設業界でファクタリングが利用されている理由です。解説してきたように建設業界は案件を受注してから、支払いが行われるまで非常に長い時間がかかります。

入金までの資金繰りをいかに乗り切るかが、建設業界で生き残っていく難しさでもあります。しかし上記のようにファクタリングであれば、最短即日入金といったように売掛債権を早期に現金化ができます。

またファクタリング会社によっては請求書の買取だけでなく、注文書ファクタリングを行っているケースもあります。

注文書ファクタリングの場合は売掛債権の未回収よりもリスクが高くなるため、手数料がやや高めに設定されていたり、審査が厳し目の場合がありますが、注文書ファクタリングは最大で6ヶ月先の支払いに対応しています。

そのためこうしたファクタリングを活用することで、支払い期限のコントロールがしやすく、資金繰りを行いやすいのがメリットです。

(9)建設業振興基金の補償制度が利用できる

ファクタリング会社側からしても建設業は取引をしたい相手であるのも理由です。理由としては下記の3点が挙げられます。

- 買取対象の売掛債権金額が大きく大口契約になりやすい

- 建設業の取引は元請けの規模などからみたときリスクが低い

- 一般財団法人建設業振興基金によるファクタリング契約保証事業がある

一般財団法人建設業振興基金とは資格取得に向けた研修や就職・キャリアップなど、建設業界を色々な面で支援している団愛です。上記以外にも建設業者に資金援助や保証業務も実施しています。

元請け会社からの工事代金を保証するため、ファクタリング契約の保証業務もその1つであり、ファクタリングで資金調達しようとする建設業者にメリットになる活動が行われています。

こうした背景もありファクタリング会社としても、建設業の利用者と安心して契約締結ができ、利用者側としても申込のハードルが下がっているのです。

建設業界での資金繰り4つの課題

建設業界は先ほど触れたように下請け構造になっているなど。習慣的に資金繰りが苦しくなりやすい状況にあります。次は建設業界が資金繰りで抱える4つの課題について解説していきます。

- 長期プロジェクトでは資金繰りが苦しくなりがち

- 材料費や人件費は自社で立て替えになる

- 工事完了が支払い条件で支払いサイトが長い

- 下請構造で発注者と支払いトラブルが発生しやすい

(1)長期プロジェクトでは資金繰りが苦しくなりがち

建築業界では長期プロジェクトに入ってしまうと、売上が一定期間に集中することがあります。逆をいえばそれ以外の期間は収入が途絶えてしまうということです。

このような状況になってしまうと資金力の乏しい中小建設業者や一人親方の場合は、資金繰りが非常に厳しくなります。資金繰りを改善していくには、下記のような工夫が必要です。

- 前金またはプロジェクトの3/1〜1/2のタイミングで支払いを依頼する

- 外注費の支払いを数ヶ月後に遅らせる

建設業界のプロジェクトは短くても数ヶ月、長いと3年といったものもあるでしょう。建設完了後から入金までには1ヶ月ほどにタイムラグがあるため、仮にプロジェクトが4ヶ月の場合は先行投資から入金までに5ヶ月もかかります。

この期間中に一切入金がないと資金繰りが悪化し、倒産してしまう可能性もあります。そのため入金を早めるように依頼したり、先行出資の支払いを遅らせて資金繰りの改善を行うようにしましょう。

(2)材料費や人件費は自社で立て替えになる

また課題の2つ目としては建設業の多くは、工事資材の事前購入や人件費の支払いなどは前払いになるケースが多いということです。

加えて建築資材は2022年時点では過去一年と比較すると、大きく高騰しておりウッドショックの影響も受けています。

鉄骨や木材、給湯器をはじめとした住設機器など多岐にわたる建設資材の品不足や価格の急騰により、工事原価が上昇した。こうした「物価高」を要因とした倒産は徐々に割合が高まり、22年7月の建設業倒産では1割超が物価高を要因としたものだった。

引用:帝国データバンク

上記のような背景もあり2022年には建築業の倒産件数は過去2年と比較して、大幅に増加しています。

2022年度(22年4月-23年3月)の建設業における倒産は1291件だった。歴史的低水準が続いた20-21年度に比べて大幅に増加したほか、単月でも23年3月(155件)は、16年8月(154件)以来約6年半ぶりに150件を超え、急増傾向が鮮明となった。

引用:帝国データバンク

案件を受注したものの材料費や人件費の前払いによる先行費用がかさみ、資金繰りが悪化し倒産してしまう建設業者が急増しているのです。倒産を避けるためにも売掛債権や注文書の売却を行い、前払い資金に充てることを検討してみましょう。

(3)工事完了が支払い条件で支払いサイトが長い

建設業界のプロジェクトの特徴は工事の進捗に応じて、支払いが行われる点です。そのため支払いが完了するまでに数ヶ月から長いと数年単位でかかることもあります。

売上を立てるまでに時間がかかり、現金が入金するまでのキャッシュフローを圧迫することがあります。建設業では資金繰りが悪化する企業に対して、国土交通省のもと下請資金繰り支援事業が紹介されています。

この支援事業制度の中に含まれているのがファクタリングで、利用者は下記のように年々増加しています。

| 調査年度 | 利用総額(単位=ユーロ) |

| 2016年 | 49,466 |

| 2017年 | 37,284 |

| 2018年 | 49,348 |

| 2019年 | 49,446 |

| 2020年 | 51,225 |

| 2021年 | 58,666 |

例えば工事が完了するまで入金がなく資金繰りが悪化している状況なのであれば、ファクタリングサービスの利用を検討しても良いかもしれません。

(4)下請構造で発注者と支払いトラブルが発生しやすい

先ほどふれたように建設業界では一般的に、請負契約に基づく下請構造が採用されており工事の元請けから末端の間に、複数段階の下請業者が介在しています。そのため発注者と建設業者の間で支払いに関するトラブルが発生するケースがあります。

工事発注者側の支払い遅延が発生しやすい

建設業界は下請け構造になっているため、発注者自体が元請けの下請け会社になっているケースもあるでしょう。その発注者が元請け会社から支払いが遅延すると、さらに下請けである自社への支払いも遅延することがよくあります。

工事発注者側の倒産による債権未回収リスクがある

建設業界では発注者側との契約に基づいて工事を実施し、代金を受け取るのが収入源となりますが、発注者側が倒産すると工事代金の未払い・工事途中の支払い停止といったように債権回収が難しくなります。

そのため案件に対する発注者への依存度が高い場合は、連鎖倒産に巻き込まれるリスクがあります。

建設業でファクタリングを活用する4つのメリット

建設業界の課題について解説してきましたが、次はファクタリング利用のメリットについて解説していきます。建設業でファクタリングを利用するメリットは下記の4つです。

- 即日現金化がで早期に資金繰り対応が可能

- 審査に通過しやすい

- 債権未回収のリスクを回避できる

- 調達した資金は負債扱いにならない

(1)即日現金化がで早期に資金繰り対応が可能

解説してきたようにファクタリングとは請求書や注文書をファクタリング会社に売却することで、早期に現金化ができる資金調達方法です。

ファクタリングを利用することで本来の売掛金の入金予定日よりも、早くに資金を得ることができます。

急ぎの発注で材料費や人件費を準備できない場合でも、ファクタリング利用で最短即日で資金調達ができるため、工事の着工準備を整えることができます。

(2)審査に通過しやすい

ファクタリング審査で重要になるのは申し込み企業よりも、売掛先・売掛債権の信用度です。そのため開業して間もない建設業者や一人親方の場合でも、売掛債権・売掛先の信用力が高ければ審査を通過できます。

ファクタリング審査の通過率は70%程度が平均的な目安と言われていますが、上記で紹介したように審査通過率が90%を超えるファクタリング会社もあります。どうしても通過率が高い企業を選びたい場合は、審査通過率を公開している下記のような会社に依頼をしましょう。

- PMG(ピーエムジー):審査通過率98%

- No.1ファクタリング:90%

- アクセルファクター:審査通過率93%

- QuQuMo(ククモ):審査通過率98%

(3)債権未回収のリスクを回避できる

またファクタリングを利用すると売掛債権の回収リスクは、自社からファクタリング会社に移動することになり、債務不履行のリスクがなくなります。

基本的にファクタリング会社では償還請求権がない(ノンリコース)契約が一般的です。償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。

そのため通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。

また3社間ファクタリングの場合は債権譲渡通知を行うため、売掛金の回収はファクタリング会社が行います。ファクタリング会社は債権回収に関する経験も豊富なので、法的な手続きも熟知しており建設業者が行うよりも効率的に債権回収ができます。

※2社間ファクタリングの場合は売掛先から入金された後に、利用者がファクタリング会社に売掛金の引き渡しを行います。

(4)調達した資金は負債扱いにならない

4つ目のメリットしてはファクタリングで調達した資金は、バランスシート上では負債にはならないという点です。

そのため金融機関に決算書を提出することがあっても、問題になることはないです。借入ではなくファクタリングで資金調達を行う方が、建設業者の負債比率を下げることができます。

建設業でファクタリングを利用する際の6つの注意点

最後に建設業者がファクタリングを利用する際の注意点について解説していきます。主な注意点としては下記の6つです。

- 手数料が発生する

- 売掛先の信用度が低いと資金調達はできない

- 3社間ファクタリングでは売掛先に知られる

- 債権譲渡が許可されてない場合は利用できない

- 売掛先の業績が悪いと資金調達できない

- 悪徳業者も存在するため注意が必要

(1)手数料が発生する

1つ目の注意点としてはファクタリング利用時には必ず手数料発生するという点です。最短即日で現金化ができる・赤字や債務超過など財務状況に問題があっても利用できる点は大きなメリットです。

しかし上記のようなリスクをファクタリング会社が背負ってくれるので、必要な手数料が発生することを忘れてはいけません。2社間・3社間ファクタリングの手数料相場はそれぞれ下記のようになっています。

- 3社間ファクタリングの手数料相場:1〜9%程度

- 2社間ファクタリングの手数料相場:10〜20%程度

(2)売掛先の信用度が低いと資金調達はできない

またこれは解説してきた内容と重複しますが、ファクタリングでは売掛先の信用度を重視しています。そのため売掛先が赤字である・経営状態や財務状況が悪いといった場合には、ファクタリング審査で落ちてしまう可能性が高いです。

業績が悪い企業は倒産してしまうリスクもあり、売掛金を回収できない可能性があるためです。

ファクタリング契約では基本的に償還請求権なしでの契約が一般的です。償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。そのため通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。

上記のような背景もありファクタリング会社は売掛債権がしっかり回収できないと、貸し倒れ状態となってしまうため、売掛先を重視しているのです。

(3)3社間ファクタリングでは売掛先に知られる

2社間ファクタリングでは売掛先の通知や承諾は不要ですが、3社間ファクタリングでは、売掛先企業に承諾を得る必要があります。そのため3社間ファクタリングでは売掛先にファクタリング利用について、知られてしまうことになります。

取引の期間も長く信頼関係がある場合は、売掛先に請求書の売却を知られても全く問題ないでしょう。しかし取引先によっては経営が悪化しているのでは?といったように不安を持たれる可能性もあります。

また仕入れ先が停止になったり、受注前の取引が停止するという可能性もゼロではありません。3社間ファクタリングを利用すり場合は、関係性が深くファクタリング利用を知られても問題がない売掛先である必要があります。

(4)債権譲渡が許可されてない場合は利用できない

建設業者がファクタリング利用をする際は、譲渡できない売掛債権は使用できないことを把握しておきましょう。

譲渡禁止の特約が付与されている売掛債権は、ファクタリング審査で通過しないでしょう。譲渡禁止特約とはそもそも売掛債権を第三者に売却することを禁止するための特約です。

譲渡禁止特約がついている売掛債権は、何か重要な理由があって譲渡禁止となっていることが多いため、取引先に特約解除を申し出ても解除は難しいです。

ただし3社間ファクタリングを利用する場合に、譲渡禁止特約を無効にしてくれる可能性もあるため、どうしても売却したい場合は3社間ファクタリング会社に相談してみましょう。

(5)売掛先の業績が悪いと資金調達できない場合がある

これは先ほど触れた内容と一部重複しますが、売掛債権を売買するファクタリングでは、売掛先の業績に問題ないかが重視されます。そのため自社の業績が良かったとしても、売掛先の業績が悪い・財務状況が悪化している場合は審査に落ちる可能性が高いです。

ファクタリング利用で資金調達を行いたい場合は、なるべく業績が良い企業の売掛債権を選ぶようにしましょう。

(6)悪徳業者も存在するため注意が必要

建設業の方がファクタリング利用をする場合の注意点としては、悪徳業者に気をつけるという点です。ファクタリング利用者上述で触れたように、増加傾向にあります。

ファクタリング利用者の増加に合わせて、悪質な違法業者も増えているのが実態です。そのため下記のような会社には注意が必要です。

- 審査なしを謳ってるファクタリング会社

- 買い戻しができる契約を締結しようとしてくる

- 償還請求権ありの契約を締結させようとしてくる

- 売掛金の未回収時に支払い義務が発生する

健全なファクタリングであれば審査は必ず実施されますが、審査なしを謳っているファクタリング会社の場合は、審査をしない分リスクを負うため法外な手数料を提示されることがあります。

買い戻しとは倒産や業績悪化で売掛先から債権回収ができなかった時に、利用者に債権を買い戻させお金を返還させることです。買い戻しは法的に融資契約とみなされますが、融資契約が締結できるのは貸金業登録を行なっている業者のみです。

一般的なファクタリング会社では貸金業登録は行なっていないことが多いですが、担保や保証人を求められたり、一時金や保証金を請求される可能性があります。そのため融資契約を求められる場合は、違法な業者である可能性が極めて高いです。

ファクタリングと称して顧客に近づき、融資契約を締結させようとする場合は、いわゆるヤミ金業者など悪質な業者の恐れがあります。

またこれは先ほど触れた内容ですが、ファクタリング契約では基本的に償還請求権なしでの契約が一般的です。償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことです。

そのため通常のファクタリング会社では売掛先が仮に倒産しても、利用者が責任を負うことはありません。

しかし審査なしのファクタリング会社は売掛金が未回収になるリスクを避けるために、償還請求権ありの契約を結ばせようしてきます。日本で健全な運営をしているファクタリング会社では、基本的には償還請求権は発生しません。

建設業界でのファクタリング活用事例

赤字状態でもファクタリング実施・外注費支払いのために利用

1つ目はとある建設業者でのベストファクター社の活用事例です。元請け会社からの新規案件で大工さんや内装業者に支払う、外注費の調達に利用しています。

案件を受注した時点で着手金は貰っていたものの、外注費や材料費でさらに先出の資金が必要になったため、ファクタリングの利用を実施されました。

建設業は工事が完了しても検査が終わるまで工事代金を受け取れなず、新規案件を発注しても先出資金でさらに苦しくなり、検査が長引けばいつまでたっても手元に資金がない状態が続きます。

もともと節税対策のために赤字決算にしているため、融資という選択肢はなく、最短即日入金という部分に目が留まりファクタリングを実施されています。

一人親方・個人事業主がファクタリング利用をした事例

次の事例はアクセルファクターで個人で建設業を営んでいる一人親方が活用した事例です。個人事業主の場合は法人企業と比較して利用する金額が少ないため、銀行融資のようにまとまった資金調達を行うには時間がかかってしまいます。

この事例では50〜100万円を早期に調達できる方法を探しており、ファクタリングは利用目的にあった選択肢でした。

また経営状態がギリギリであったため審査も不安だったようですが、ファクタリングでは売掛先の信用力が重視されるため、利用者の経営状況は関係なく利用できました。

建設業向けのファクタリングでは少額利用・個人事業主の方でも利用ができるため、スピード調達をしたい場合におすすめです。

入金予定日が曖昧な公共事業でファクタリングを実施

次はトップ・マネジメント社の事例で茨城県で建設業を行っていて、60%以上が国や県などの公共事業のため、工期完了後の検査をクリアしないと入金が遅れてしまうケースでの利用でした。

大きな公共工事を受注した事により、先出の材料費や外注費が不足してしまう可能性が出てきたため、資金調達先を探していてファクタリング会社を見つけたそうです。

担保を求めてくる民間ノンバンク等は利用したくないという意向があり、そんな中でネット上でファクタリングという資金調達方法を知りました。何社かのファクタリング会社に問い合わせをした結果、一番丁寧に対応していただけたトップ・マネジメントに申し込みをされました。

建設業のファクタリングでよくある質問

ファクタリング会社は違法なのですか?

- ファクタリング会社は違法なのですか?

- 民法466条により債権譲渡は基本的に自由であるとされているため、ファクタリングは合法であり違法ではないです。ただし法外な手数料を設定している・償還請求権ありや買い戻しの契約書を締結させようとしてくる、ヤミ金業者も中にはあります。

手数料相場から逸脱しているようなケースや、契約書に償還請求権ありといった文言がある・審査なしを謳っているファクタリング会社は、ヤミ金業者である可能性が高いので注意しましょう。

審査なしファクタリングはリスク大!の記事で詳細は解説しています。

建設業特化型ファクタリングとはなんですか?

- 建設業特化型ファクタリングとはなんですか?

- 名前の通り建設業界のみを対象に専門的にファクタリングを行っている会社です。ファクタリングを利用する業界は幅広くありますが、建設業界の下請け構造や前金・支払いサイトが長くなることを把握しています。そのため一般的なファクタリング会社よりも審査通過率も高く、スピーディーな資金調達ができます。

公共工事の売掛債権でもファクタリングは利用できますか?

- 公共工事の売掛債権でもファクタリングは利用できますか?

- 公共工事の売掛債権もファクタリング利用はできます。公共工事は入金が遅れるケースが多くあるため、ファクタリングに向いているとえいます。

また売掛債権が国や地方自治体の場合は、ファクタリング会社としても未回収リスクが低いため、安心して買取が可能です。公共工事案件の売掛債権を持っている場合は、優先してファクタリングに活用がおすすめです。

建設業を取り扱っていないファクタリング会社はありますか?

- 建設業を取り扱っていないファクタリング会社はありますか?

- ファクタリング会社は数多く存在しているため、建設業を取り扱っていない会社がある可能性はあります。

しかし紹介してきたように建設業とファクタリングは相性が良いので、建設業界に力を入れていることが多いです。そのため何社も審査に落ちてファクタリングを断れる可能性は低いといえます。

一人親方・個人事業主でもファクタリング利用はできますか?

- 一人親方・個人事業主でもファクタリング利用はできますか?

- 一人親方・個人事業主の方でもファクタリング利用はできます。個人事業主に特化したファクタリング会社もあるため、少額の売掛債権であっても利用することは可能です。